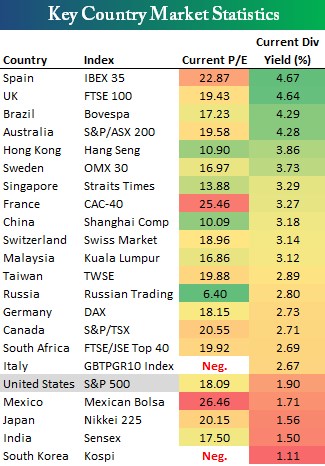

V sérii Zaostřeno na blue chips jsme se v Dividendových manuálech dívali na to, jak se na americkém trhu během cyklů mění chování dividendových titulů a na to, jaké typy dividendových akcií jsou nejatraktivnější. Do celého obrázku by bylo vhodné doplnit pohled i na jiné trhy, což uděláme nyní zde. Následující tabulka ukazuje výběr nejvýznamnějších světových trhů, jejich současnou valuaci (PE založené na ziscích za posledních 12 měsíců) a aktuální dividendový výnos:

Zdroj: Bespoke

Trhy jsou řazeny podle dividendového výnosu (DV). Nejvyšší DV je tedy v zemích jako Španělsko, UK, či Brazílie. Zde se DV pohybují znatelně nad 4 %. Na druhém konci spektra jsou trhy jako Indie, Jižní Korea, či Japonsko, kde DV pohybuje znatelně pod 2 %. Spojené státy jsou blízko této skupiny zemí s nízkým DV. Oblíbeným cvičením bývá na trhu porovnávání DV a výnosů vládních dluhopisů. Logika by měla být následující:

Čím vyšší jsou DV relativně k výnosům obligací, tím jsou atraktivnější akcie (jejich ceny by měly růst a stlačit DV dolů) a/nebo jsou méně atraktivní dluhopisy (jejich ceny by měly klesat a zvedat výnosy nahoru). Podívejme se na některá čísla: Španělské DV jsou cca o 2 procentní body výše než výnosy 10letých vládních dluhopisů, brazilské DV jsou jen o 0,29 procentního bodu výše, japonské DV jsou asi o 1 procentní bod výše, švýcarský zase o celých 2,7 procentního bodu výše. Buď se tedy trhy zbláznily, nebo je ona „logika“ spíše valuační pastí. Správně je „b“ a za chvíli uvidíme proč.

Na první pohled je vidět, že valuace (PE) není s DV nijak pevně provázána. Příklad: Nejdražším trhem je Mexiko s PE 26,5, druhá Francie s PE 25,5 už je v žebříčku znatelně výše (má mnohem vyšší DV). Nejlevnějším trhem je nepřekvapivě a dlouhodobě Rusko. Jeho PE dosahuje hodnoty 6,4. Z části je to dáno sektorovou strukturou ruského trhu. Ale z daleko větší části je to cena za něco úplně jiného.

Tabulka nám vedle přehledu toho, co kde jaký trh nyní nabízí, může posloužit i k demonstraci vztahu mezi PE a dividendovým výnosem. Ten je až překvapivě volný. Dividendové výnosy jsou přitom také valuačním měřítkem. Můžeme o nich uvažovat jako o měřítku typu „vrabec v hrsti“, zatímco PE je spíše holubem na střeše. Od zisků k dividendám je totiž ještě dlouhá cesta. Popišme si jí.

Hodnota a snad i cena akcie by se měla odvíjet od toho, kolik hotovosti nám tento cenný papír kdy přinese. Pokud si situaci zjednodušíme Kordonovým vzorcem, vidíme, že hodnota/cena P se rovná dividendě na konci současného období dělené rozdílem mezi požadovanou návratností R a očekávaným dlouhodobým růstem G dividendy D. Dividendový výnos D/P pak odpovídá onomu rozdílu mezi R a G:

P = D / (R – G)

D/P = R – G

Závěr je naprosto intuitivní: Čím vyšší požadovaná návratnost R (tedy čím vyšší riziko), tím vyšší dividendový výnos. A/nebo čím nižší očekávaný růst G, tím vyšší dividendový výnos. Z této perspektivy je nutno vnímat DV u jednotlivých trhů. Trhy s vysokým DV, jsou ty, které jsou buď rizikové a/nebo nenabízí vysoký očekávaný růst dividend. Zejména onu možnost „vysoký DV = vysoké riziko“ je nutno brát v potaz, protože vysoké dividendy jsou někdy automaticky považovány za známku bezpečí. Opět může ale jít o past. Na konci pelotonu jsou naopak trhy relativně málo rizikové (Japonsko) a/nebo trhy, které nabízí vysoký růst dividend (Mexiko).

Vraťme se nyní k předchozí pastičce – V onom R je bezrizikový výnos (výnos vládních obligací) a ještě riziková prémie. Z uvedeného je tedy jasné, že od výnosů dluhopisů k VD je dlouhá cesta a jejich zjednodušené porovnávání v čase i prostoru může nadělat více škody než užitku.

Čtenářovi nyní jistě vrtá hlavou i ona na první pohled slabá vazba mezi DV a PE. Intuitivně bychom nyní čekali, že čím vyšší dividendový výnos, tím nižší PE – dividendové výnosy zvyšuje a PE snižuje vyšší riziko, opačně funguje vyšší očekávaný růst. PE si můžeme přehodit na „E/P“, tedy na ziskový výnos. Pak bychom čekali, že čím vyšší DV, tím vyšší E/P a naopak. Proč tomu podle tabulky není ani zdaleka pravidlem? Ukáže to již použitý vztah, jen si v něm dividendu vyjádříme jako zisky E násobené výplatním poměrem POR (jaká část zisků je vyplácena na dividendách):

P = (E * POR) / (R – G)

PE = POR / (R – G)

E/P = (R – G)/POR

D/P = R – G

Poměr D/P k E/P tak odpovídá výplatnímu poměru POR. Rozdílné pořadí zemí podle DV a podle EP (respektive PE) je tedy dáno tím, kolik dividend je na daném trhu ze zisků vypláceno. Japonsko má vysoké PE a jeho EP tak dosahuje 4,96 %. DV zde dosahuje 1,56 % a výplatní poměr tedy musí být 31,4 %. Hon Kong má PE 10,9 (EP je tedy 9,17%) a DV 3,86 %. Výplatní poměr tedy musí být 42 %. Jak je možné, že hned vedle je Švédsko s DV 3,7 %, ale PE ve výši 17? EP švédského trhu je 5,9 % a POR tedy vysokých 63 %. Dividendový výnos je zde podobný jako v Hon Kongu (rozdíl mezi R a G je podobný, síla švédů bude v onom R, zatímco síla Hon Konžanů zase v R). Švédům na tento dividendový výnos ale stačí méně zisků (vyplácí z nich 63 %, což je ale také pravděpodobně odrazem relativně nižšího G). Proto jsou švédské zisky ceněny více a PE je vyšší (EP nižší).