Na trzích se nyní diskutuje o tom, jaké kroky přijme japonská centrální banka Bank of Japan. Na počátku tohoto roku převládal názor, že bude dál pokračovat s kvantitativním uvolňováním a otázkou bylo pouze načasování. Nyní se však začíná prosazovat názor, že další kvantitativní uvolňování už nepřijde. Děje se tak i přesto, že inflace klesla téměř k nule. Někteří ekonomové se dokonce domnívají, že BoJ svou politiku otočí.

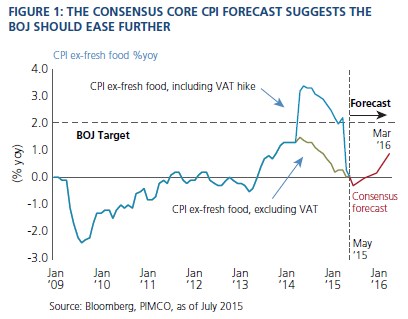

Pokud chceme odhadnout kroky nějaké centrální banky, měli bychom začít u porovnání reality s tím, jaké má tato banka cíle. BoJ se po letech váhání přiklonila v roce 2013 k cílení inflace a její cíl byl nastaven na 2 %. Stalo se tak v lednu a o dva měsíce později už začal program kvantitativního uvolňování. Ten měl vést k dosažení cíle během dvou let. V květnu 2014 se jádrová inflace dostala až na 3,4 %, o rok později ale dosáhla jen 0,1 %. Japonská jádrová inflace obsahuje ceny energií a její velké pohyby mohou být z velké části vysvětleny právě změnami cen ropy. K tomu se přidává vliv změn sazeb DPH. Ale i bez těchto vlivů se inflace nachází nízko a vzdálenost od inflačního cíle je velká. Mohli bychom proto tvrdit, že BoJ by měla svou politiku dále uvolňovat. Historický vývoj inflace a konsenzuální předpověď shrnuje graf (modře inflace s vlivem změn sazeb DPH, zeleně bez tohoto vlivu):

Investoři by ale měli vzít do úvahy i další faktory. Guvernér BoJ Haruhiko Kuroda je toho názoru, že BoJ má „zákonem daný mandát k dosažení cenové stability a centrální banka nese za deflaci zodpovědnost“. Kuroda demonstruje své názory na ropném šoku z roku 1973. Jeho prvotní dopad na inflaci podle něho nebyl odpovědností centrální banky, ale druhotný efekt už ano: „Jestliže centrální banka dopustí, aby se jednorázový šok přeměnil v dlouhodobý efekt, měla by za to nést zodpovědnost.“ Tyto názory jsou základem odvážných kroků, ke kterým Kuroda doposud přistupoval. Inflační očekávání jsou navíc podle něho adaptivní a ne racionální. To znamená, že lidé tvoří inflační očekávání hlavně na základě historického vývoje. Toto přesvědčení pravděpodobně vedlo k tomu, že BoJ v říjnu 2014 překvapivě oznámila, že kvůli klesajícím cenám ropy přikročí k dalšímu uvolňování monetární politiky.

S ohledem na výše uvedené je pravděpodobné, že pokud by v budoucnu přišel šok ve formě posilujícího jenu či propadu akciového trhu, BoJ by na to reagovala dalším uvolněním politiky. Japonsko sice nemá volnou ruku na straně fiskální politiky, ale je pravděpodobné, že současná vláda se vyhne fiskálnímu utahování. BoJ bude každopádně muset hrát hlavní roli ve snaze o podporu ekonomického růstu. K tomu se přidává významná vnější brzda ve formě dlouhodobého zpomalování čínského růstu. Japonsku sice tento vývoj pomáhá díky nižším cenám komodit, ale z hlediska poptávky po exportech jde o negativní vývoj. Všechny uvedené faktory tedy hovoří ve prospěch dalšího uvolnění monetární politiky. Nicméně nejde o jasnou sázku, protože tu je i několik bodů hovořících proti.

Kuroda považuje nastavený inflační cíl za pevně daný, ale investoři by přesto neměli vyloučit možnost, že bude přijat flexibilnější pohled. Kuroda hovoří o 2% cíli jako o mezinárodním standardu a dodává, že nižší inflace by vedla k posílení měny a tudíž ke zvýšení deflačních tlaků. Otázkou zůstává, zda 2% inflační cíl vyhovuje zemi, která čelí nejhoršímu demografickému vývoji na světě. Vyšší inflace je totiž negativem pro všechny, kteří žijí ze svých úspor. A starší lidé jsou v Japonsku významnou volební silou. Vládě už se dostalo tvrdého ponaučení o tom, jak vyšší inflace poškozuje spotřebitele a jak může ohrozit politickou stabilitu. Explicitní snížení inflačního cíle je podle nás velmi nepravděpodobné. Ale implicitně k tomu dojít může. BoJ už první krok tímto směrem učinila, když prodloužila období, ve kterém by k dosažení cíle mělo dojít.

Kvantitativní uvolňování má také svá technická omezení. BoJ nakupuje ohromné množství dluhopisů, které dvakrát převyšuje výši fiskálních deficitů. To nemůže pokračovat donekonečna. Pokud by současné tempo kvantitativního uvolňování pokračovalo, v roce 2020 by BoJ držela 65 % vydaných dluhopisů. V krátkém období tento faktor tak významný není, ale v delším období bude hrát svou roli. Investoři by měli počítat zejména s tím, že japonský jen se nachází v dlouhodobém medvědím trendu. Tempo jeho oslabování ale pravděpodobně klesne. Japonským rizikovým aktivům se bude pravděpodobně dostávat další podpory. Dlouhodobější rizika souvisejí zejména se zmíněnými technickými limity kvantitativního uvolňování.

Autorem je Tomoya Masanao.

Zdroj: Pimco