Rok 2019 bude zřejmě rokem pozvolnější výkonnosti na globálním akciovém trhu. Přínosy v podobě značné fiskální stimulace plynoucí z amerických daňových úlev a vyšších veřejných výdajů slábnou a zisky v USA a širší globální ekonomika mohou mít problém udržet krok s úrovněmi končícího roku. Pozorujeme však příležitosti mimo Spojené státy, protože ziskovost a hospodářské rozdíly se ve srovnání se Spojenými státy zmenšují. Domníváme se také, že ocenění akcií na trzích mimo USA zůstává vůči Spojeným státům nadále atraktivní. Kromě toho očekáváme, že firmy s nízkou zadlužeností a vysokou, silnou tvorbou hotovosti budou v podmínkách zpomalujícího hospodářského růstu dobře fungovat, píše Stephen , šéf oddělení akcií ve společnosti Franklin Templeton.

Americké společnosti zaznamenaly v roce 2018 výrazný růst zisků a výnosů, přičemž v souhrnu byla čísla překvapením směrem nahoru. Takový průběh vypadá v roce 2019 nepravděpodobně. Firmy již teď signalizují, že v příštím roce nedokážou udržet tempo.

Překážky přicházejí ze zpomalující ekonomiky i ze strany strmějších vstupních nákladů. Tempo růstu americké ekonomiky by mělo zpomalit, protože snížení daní a větší veřejné výdaje nemají už co do svého přínosu takový dopad na širší ekonomiku. Nicméně růst pravděpodobně zůstane poměrně robustní a podnikatelské prostředí by mělo zůstat příznivé. Napomohou tomu pokračující snahy osekat svazující regulace a přínosy břidlicového ropného boomu v USA.

Mezitím rostou vstupní náklady, a to jak z hlediska práce, tak i materiálu. Další zvýšení ziskových marží z již tak vysokých úrovní by vyžadovalo nárůst produktivity. A i když technologie mohou na této frontě pomoci, výrazný nárůst nebude v blízké budoucnosti pravděpodobný.

Zpátky do řady

Celkově by korporátní zisky v USA a tempo ekonomického růstu měly v roce 2019 poklesnout v souladu s jinými regionálními trhy. Mezinárodní měnový fond (MMF) očekává pro rok 2019 zpomalení růstu v USA na 2,5 % z 2,9 % očekávaných pro rok 2018. Růst v Evropě v letech 2018 a 2019 očekává na zhruba 2 %. Globální hospodářský růst by podle prognóz MMF měl být v roce 2018 a v roce 2019 stabilní na úrovni 3,7 %.

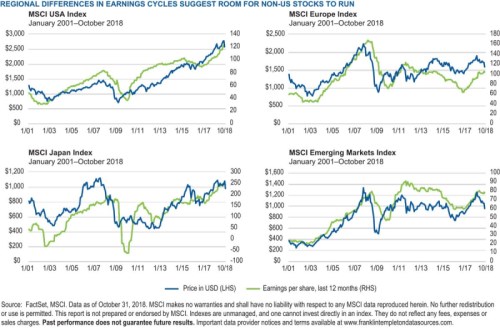

Menší rozdíl mezi růstem firemních zisků v USA a mimo ně by investorům v roce 2019 mohl pomoci zvýšit zájem o akcie mimo USA. Mnoho neamerických trhů bylo kvůli silnému výkonu amerických korporátních zisků vůči Spojeným státům v posledních letech podhodnoceno. Evropa tak neregistrovala tak silný růst, což dává evropským společnostem příležitost k tomu, aby překážky v příštím roce překonávaly snadněji. Japonský trh, který zaznamenal slušný růst výdělků, by mezitím mohl těžit z jakýchkoli známek trvalejšího nárůstu inflace.

Rostoucí význam politiky

Hlavní výzvou pro evropské trhy může být příští rok hrozící zvýšená politická nejistota. Populismus a ekonomický nacionalismus zůstávají na vzestupu. Jednání o brexitu dále provází značná nejistota. A Německo, kde se éra kancléřky Angely Merkelové chýlí ke konci, stojí pro nadcházející roky před významnými politickými změnami.

Domníváme se, že pokračující nárůst populismu, nejen v Evropě, ale i celosvětově, se pomalu promítá v některých hospodářských a politických institucích, které jsou základem mnoha tržních ekonomik. Domníváme se také, že za pozornost stojí nárůst ekonomického nacionalismu. Pokud se země budou stále častěji soustředit směrem dovnitř, může být situace příznivější pro firmy zaměřené na domácí prostředí než pro větší nadnárodní korporace.

Obchodní válka mezi USA a Čínou je podle našeho názoru více o rostoucím geopolitickém vlivu Číny než obchodu. Očekáváme, že řešení těchto problémů bude v blízké budoucnosti mnohem složitější, čímž vznikne větší nejistota.

Potenciální změna v prioritách

Pokud jde o samotné akciové trhy, akcie by se měly i nadále přizpůsobovat změně úrokového prostředí. Ultranízké úrokové sazby v období po globální finanční krizi přisuzovaly větší hodnotu akciím se značným dlouhodobým potenciálem, jelikož jejich očekávaným budoucím ziskům byla přidělována vyšší současná hodnota. Rostoucí sazby znamenají, že tyto budoucí zisky mají menší hodnotu, než by byla, pokud by sazby byly téměř nulové. Proto by nás nepřekvapilo, kdybychom viděli renezanci akcií se stabilnějšími růstovými profily.

To neznamená, že technologické akciové tituly nebo firmy využívající technologie k přeměně svého odvětví nebudou dál růst. Mnoho z nich by mělo. Trhy se budou muset potýkat s tím, jaké ocenění těmto firmám přiřadit, protože úrokové sazby dál rostou a měnové stimuly byly odňaty.

Z dlouhodobého hlediska nadále vidíme obrovské příležitosti v „disruptivních firmách“, tedy těch, které inovují takovým způsobem, že jimi prosazované inovativní změny překonávají dosavadní technologie. Inovující velké americké a čínské technologické společnosti jsou nyní významnější součástí globální ekonomické a politické krajiny. Otázkou pro investory teď je, jakou hodnotu tomuto růstu přiřadit.

Vznikající příležitosti

Další příležitosti se také začínají objevovat v mnoha dosud nepříliš oblíbených oblastech světových akciových trhů. Hlasité výkřiky o dopadu obchodní války na čínskou ekonomiku způsobily, že mnoho investorů se má před čínskými akciemi na pozoru. Podle nás je ale růst v Číně je v dnešní době více ovlivněn domácí spotřebou než obchodem. A přestože čínský trh s rezidenčními nemovitostmi je zdrojem obav a hospodářský růst zpomaluje, "tvrdé přistání" nedokážeme předpovědět. Domníváme se ale, že v dlouhodobějším horizontu by v Číně mohly existovat dlouhodobé příležitosti v odvětvích více orientovaných na domácí trh.

Latinská Amerika také nabízí nový příslib. Volba Jaira Bolsonara novým prezidentem Brazílie podle nás předjímá návrat k ortodoxnějším ekonomickým rozhodnutím, jakkoli některá jeho politická vyjádření by bylo možné označit za extrémní. Podobně jsme v posledních letech pozorovali návrat k lepší hospodářské politice v Argentině. Obecně platí, že základní fundamenty na rozvíjejících se trzích nám připadají pozitivní a valuace klesají na úrovně, které se nám historicky zdály být atraktivní.

Celkově to tedy vypadá, že období snadných zisků na světových trzích s akciemi skončilo, neboť růst ve Spojených státech zvolňuje a geopolitické a obchodní problémy přetrvávají. Prostředí rostoucích úrokových sazeb může vést k posunu v prioritizaci, neboť dosud ne až zase tolik oblíbené akcie a regiony začínají opětovně přitahovat zájem.

Disclaimer společnosti Franklin Templeton: Zde předložené komentáře, názory a analýzy představují názory svých autorů, slouží výlučně informačním účelům a neměly by být považovány za individuální investiční poradenství nebo doporučení investovat do jakéhokoli cenného papíru či doporučení zaujmout investiční strategii. Protože trh a ekonomická situace se mohou rychle změnit, komentáře, názory a analýzy jsou učiněné k datu zveřejnění a mohou se změnit bez dalšího upozornění. Tento materiál není koncipován jako komplexní analýza všech relevantních skutečností týkajících se jakéhokoli státu, regionu, trhu, odvětví, investice nebo strategie.