O tom, jaká byla největší bublina všech dob, uvažuje na stránkách Ofdollarsanddata.com Nick Maggiulli. Jeho kandidáty jsou: Tulipánová mánie roku 1637, bublina Společnosti jižních moří roku 1720, velký propad amerického akciového trhu roku 1929, bublina na japonském akciovém trhu roku 1989, technologická bublina roku 2000, americká realitní bublina roku 2007 a bublina na bitcoinu.

Maggiulli svá hodnocení zakládá na třech hlavních kritériích: Tržní kapitalizaci daného trhu, na kterém se objevila bublina, cenovém vývoji, tedy růstu a následném propadu trhu, a na době, která byla po propadu trhu potřeba k tomu, aby se trh dostal na předchozí maxima. Tato tři kritéria by měla posloužit jako objektivní srovnání bublin a Maggiulli udává následující příklad:

Dejme tomu, že cena nějakého aktiva vzroste za rok stokrát a jeho kapitalizace dosáhne 10 milionů dolarů. Pak se cena propadne a již nikdy se nedostane na předchozí vrchol. V tomto případě má taková bublina vysoké skóre v oblasti cenového růstu a období zotavování, ale malé skóre, co se týče kapitalizace. Největší bublina v historii by pak měla mít vysoké hodnocení na všech třech rovinách.

Tulipánová mánie se podle Maggiulliho vyznačovala vysokou mírou spekulací, ale ve srovnání s jinými byla malá. Anne Goldgar ve své knize Tulipmania: Money, Honor, and Knowledge in the Dutch Age zmiňuje, že některé ceny sazenic tulipánů se nacházely skutečně velmi vysoko, ale bublina nebyla zdaleka tak rozšířená, jak se obvykle tvrdí. Na svém vrcholu se jí účastnilo „několik stovek lidí, řada z nich nakoupila jednou či dvakrát“.

Bublina Společnosti jižních moří sice nalákala i Isaaca Newtona, ale nešlo o skutečnou bublinu, spíše o „šílené IPO“. Jeho rozsah pak byl také relativně omezený a negativní dopady se týkaly pouze akcionářů společnosti. Podobné je to v tomto smyslu s bitcoinem, jehož cena v roce 2017 vzrostla dvacetkrát, aby v roce 2018 ztratil 85 % své hodnoty. Jeho kapitalizace je ale příliš malá na to, aby mohl být považován za skutečného kandidáta na největší bublinu všech dob.

Z hlediska kapitalizace je největší bublinou vývoj cen na trhu amerických nemovitostí. Pokles jeho hodnoty, který skončil v roce 2012, odpovídal 29,2 bilionu dolarů. Jenže tato bublina zase vykazuje relativně malé meziroční změny cen. Velký propad amerického akciového trhu z roku 1929 se vyznačoval velkou kapitalizací i změnami cen. Ceny akcií se mezi lety 1920 a 1929 zvýšily téměř sedmkrát. Mezi lety 1929 a 1932 pak došlo k propadu, který smazal téměř 1 bilion dolarů hodnoty akcií. Nízké hodnocení má ale tato bublina v oblasti následného oživení, protože na dosažení předchozích maxim stačilo sedm let.

Maggiulli píše, že jeho kandidátem na největší bublinu byla ta, která se vytvořila na americkém trhu před rokem 2000. Svůj názor ale změnil na základě názoru investora Marca Andreessena. Ten v rozhovoru s Barrym Ritholtzem uvedl: „Všechny nápady, které byly v roce 1998 považovány za geniální, byly v roce 2000 vnímány jako úplný nesmysl... Dnes ale ty nápady fungují.“ Jinak řečeno, „bublina neukázala, že vše bylo špatně, jen to přišlo příliš brzy.“

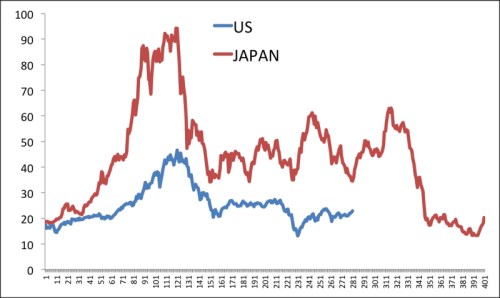

Maggiulli tedy za největší bublinu všech dob vyhlašuje tu, která se vytvořila na konci osmdesátých let na japonském akciovém trhu. Během deseti let tehdy ceny akcií vzrostly desetkrát. Pak ztratily 2 biliony dolarů hodnoty a stejně jako japonské reality se během následujících třiceti let na předchozí vrchol nedostaly. Extrémní vývoj v Japonsku ukazuje i následující graf, který porovnává vývoj tamního a amerického trhu z hlediska valuací (PE):

Zdroj: Ofdollarsanddata.com