Teorie ekonomického cyklu popisuje, jak se ekonomická aktivita postupně zvedá, dosahuje svého vrcholu, aby následně přišla recese. Tento cyklus je podle investiční společnosti Schwab obvykle dobrým indikátorem toho, jak si na trhu povedou jednotlivé sektory. Jenže „se zdá, že na úrovni sektorů a v celé ekonomice došlo k určitým změnám, které tradiční vztahy mění“. Investoři by se tak neměli nechat vést tím, jak se věci měly v minulosti, ale je třeba reagovat na aktuální situaci.

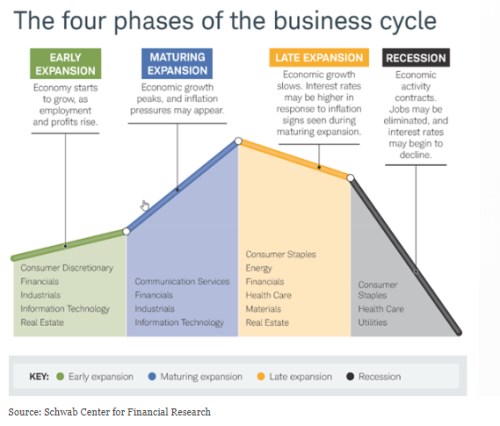

Schwab připomíná, že každý cyklus je něčím specifický. Obvykle se ale předpokládá, že začíná ranou fází expanze charakterizovanou sílícím ekonomickým růstem poté, co se hospodářství vynořilo z recese. Firmy najímají více zaměstnanců, ti více utrácejí, společnosti investují, začíná se zvedat inflace a přichází období pozdní expanze. Centrální banka se začíná obávat inflačního vývoje, v ekonomice se objevují nerovnováhy, sazby začnou jít nahoru a růst dosahuje svého vrcholu. Ekonomika obrací směrem k recesi a po ní začíná nový cyklus.

Z pohledu investora je dobré být si vědom toho, že některá odvětví si obvykle vedou lépe během expanze, některá během útlumu – viz následující graf, podle kterého je na počátku cyklu nejlepší investovat do odvětví, jako je zboží dlouhodobé spotřeby, finančních titulů či IT sektoru. V pozdní fázi expanze je naopak dobré rotovat směrem ke zboží krátkodobé spotřeby, energetice, zdravotní péči a materiálům. A během recese přidat vyloženě defenzivní utility a zbavit se materiálů a dalších sektorů, které nemají defenzivní charakteristiku:

Schwab poukazuje na to, že podle podobných schémat je investování během cyklu jednoduché, ale realita se většinou liší. Například sektor utilit a realit si za poslední rok připisuje 13 %, komunikační služby a zboží krátkodobé spotřeby si také vedou dobře. Se sektorovým pohledem na cyklus totiž podle Schwabu po roce 2008 významnou měrou hýbe monetární politika a přetrvávající mimořádně nízké sazby.

Investoři, kteří jsou nespokojení s nízkými výnosy obligací a hledají podobné investice jinde, se otáčejí právě k sektorům, jako jsou utility a reality. Takže oba sektory si vedou dobře i přesto, že první z nich je obvykle značně defenzivní a druhému naopak prospívá ekonomický boom. Pak je tu finanční sektor, který v minulosti vykazoval negativní korelaci s vývojem sazeb – pokud sazby klesaly, sektor rostl, protože pokles sazeb stimuloval poptávku po úvěrech. Jenže po finanční krizi se tato vazba otočila a sektor nyní vykazuje silnou pozitivní korelaci se sazbami. K tomu se navíc dramaticky změnila skladba sektoru technologií a zboží dlouhodobé spotřeby.

Schwab tak varuje před tím, aby se investoři nyní drželi pouze jednoduchých pravidel ohledně sektorové rotace během cyklu. Ekonomický cyklus má sice stále dopad na trh a jeho jednotlivé části, ale některé staré vazby již zmizely a je tudíž třeba být „flexibilnější“. Významná je podle Schwabu trpělivost a nenechat se zneklidnit tím, že se trh dokáže rychle přesouvat mezi defenzivními a cyklickými sektory.

Zdroj: Schwab