Evropa se může pohybovat na akciovém výsluní, peníze tečou k hodnotě a akciím malých společností. Byron Wien hovoří o dalším růstu cen ropy a inflaci, která se zvedne, ale „trhy se s ní vyrovnají“. A ještě více v nových Perlách týdne.

Evropa na výsluní: Evropa může být při vstupu do druhé poloviny roku dost atraktivní. V první polovině roku proti sobě stály růstové technologické tituly na straně jedné a průmysl, finanční akcie a podobné tituly na straně druhé. Ty první se přitom nachází zejména v USA, zatímco ty druhé nacházíme zase často v Evropě. Obě skupiny mohou v druhé polovině roku váhat v případě, že se trhy začnou obávat inflace.

Z takového prostředí ale mohou těžit firmy a akcie, které budou někde uprostřed. Tedy ty, které nabízejí „nějaký růst“, ale zároveň jde o kvalitní společnosti, které vyplácí dividendy. Tak o dění na trzích uvažuje Kiran Ganesh z UBS Wealth Management. K tomu analytik na Bloomberg Markets uvedl, že Evropa nabízí i akcie za „rozumnou valuaci“.

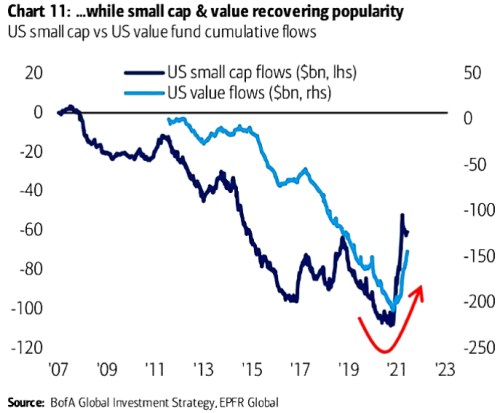

Zájem o malé a hodnotové: Následující graf od BofA ukazuje tok kapitálu směrem k akciím malých firem a k hodnotovými titulům. U obou došlo v posledních měsících k prudkému obratu v předtím několikaletém trendu poklesu:

Zdroj:

Ropa nahoru, S&P 500 na 4 500 bodech: Byron Wien stojí v čele Blackstone Private Wealth Solutions a na Bloomberg Markets hovořil o tom, že i nadále považuje za atraktivní akcie energetických firem. Ceny ropy totiž podle něj půjdou ještě výše díky oživující ekonomice. Ohledně inflace investor uvedl, že se neřadí k těm, kteří stejně jako Fed věří jen v přechodné inflační tlaky. Podle něj budou trvat déle a soudí tak třeba z toho, že někde mají firmy problémy se získáním nových zaměstnanců, trh s bydlením prochází boomem a existují různá úzká hrdla na nabídkové straně ekonomiky.

Wien se ovšem nedomnívá, že inflace se dostane nad 3 %. Podle jeho odhadu se bude pohybovat mezi 2 – 3 %, výnosy desetiletých obligací se dostanou nad 2 % a „trhy se s tím mohou vypořádat“. Inflace se „nedostane tak vysoko, že by Fed musel prudce utáhnout“, několik let naopak uplyne bez toho, aby Fed musel „rozhodně jednat“.

Bitcoin investor podle svých slov nekupuje a „není jeho fanouškem“. Míní, že o zlato bude větší zájem kvůli snaze o zajištění se proti vyšší inflaci. Bitcoin je podle Wiena nyní jen „nástrojem tradingu“, jeho volatilita je příliš vysoká na to, aby šel použít jako měna. „Obchoduju na akciích a své rezervy dávám do věcí, jako je zlato. Ale bitcoin jako zlato není“, dodal investor.

Wien na počátku roku hovořil o tom, že index S&P 500 se na konci roku bude pohybovat na 4 500 bodech. Nyní uvedl, že šlo o „ambiciózní“ cíl, během roku ale své odhady nemění bez ohledu na to, jak zrovna vypadá jejich realističnost. Drží se tak 4 500 bodů a „dost věří“, že jich bude dosaženo. K tomu Wien řekl, že na počátku roku byl výrazně negativní sentiment na dolaru, což jej vedlo k úvahám, že na tom dolar nakonec nebude zase tak zle. Což se naplnilo a nyní investor věří, že „dolar může mít pozitivní rok“.

Podle Wiena nakonec dosáhne celková fiskální stimulace v USA jen takové výše, která nezpůsobí přehřátí ekonomiky. Ta posílí a inflace se zvýší a následně dojde k růstu sazeb. Nicméně, jak bylo uvedeno, nepůjde o extrémy a celkově bude panovat stále prostředí, které je pro akciový trh pozitivní.

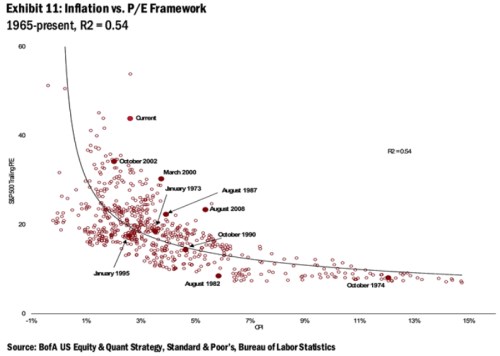

Inflace a valuace: Následující graf od BofA srovnává historickou výši inflace a valuace akciového trhu. Podle proložené křivky se vyšší inflace pojí s nižšími poměry cen a zisků (PE). A naopak. U inflace kolem 2 %, které má Fed za svůj cíl, ale vidíme široké rozpětí hodnot, stejně jako u inflace mezi 2 - 3 %, o které hovořil Wien (viz výše).

Zdroj:

Ceny ropy a lidé na silnicích: Damien Courvalin z hovořil na CNBC o tom, že více Američanů vyráží na silnice a podobné to je i Evropě. S létem by měl tento trend sílit, a to bude klíčové pro chování cen ropy. Vedle návratu k normálu na straně dennodenního života se bude projevovat i to, že se zvedne cestovní a turistický ruch, který byl pandemií výrazně utlumen a je tomu tak i nadále.

Courvalin pokračoval s tím, že vedle samotné popandemické normalizace může na celkový cestovní ruch působit i vysoká výše disponibilních příjmů a úspor. Ve výsledku tak může dojít k prudké změně. Pro WTI ekonom predikuje, že v létě se ceny dostanou k 78 dolarům za barel a existuje možnost, že ceny vystřelí ještě výše.