Paul Krugman se ve svých posledních blogových příspěvcích věnuje mimo jiné sebereflexi – vlastnímu hodnocení predikcí vývoje americké ekonomiky, změně ve vedení MMF a monetární politice.

Tak špatně jsem si nevedl…

Moment sebereflexe: Nakolik se ekonomický pokles vyvíjel způsobem, jaký jsem předpokládal? Od samého počátku jsem zastával čtyři základní názory, které byly v rozporu s velkým počtem jiných komentátorů:

1. Pokles bude velmi dlouhý s dlouhým obdobím oživení bez tvorby pracovních míst.

2. Dokud budeme v pasti likvidity, zůstanou sazby nízko i přes velké rozpočtové deficity.

3. Dokud budeme v pasti likvidity, nebude mít velký růst monetární báze žádný vliv na inflaci a nominální HDP, stejně jako tomu je v případě Japonska.

4. Dlouhodobá vysoká nezaměstnanost bude udržovat mzdy a inflaci na nízké úrovni a pravděpodobně nás bude posouvat směrem k deflaci v japonském stylu.

Co se týče prvních tří bodů, domnívám se, že jsem měl naprostou pravdu. Co se týče posledního bodu, nominální mzdy mají mnohem větší rezistenci vůči poklesu, než jsem čekal. Měl jsem brát jejich rigiditu mnohem vážněji a chápat, že o chování cen a mezd při vysoké nezaměstnanosti víme méně než o chování úspor, investic a o pasti likvidity. Pokud přijde deflace japonského stylu, evidentně se tak nestane v brzké době. V porovnání s těmi, kteří očekávali oživení ve tvaru V, prudce rostoucí sazby a hyperinflaci, jsem si zas tak špatně nevedl. Ohodnotil bych se na 3,5 ze 4, uzavírá ekonom svou sebereflexi.

Záhadná Lagarde

V čele MMF tedy bude stát Christine Lagarde. Přeji jí štěstí a zároveň si přeji, abych měl ponětí o tom, jak dobře si povede. Nejde o to, že by byla nějak obzvláště záhadná. Je chytrá, vážná, odpovědná a rozumná. To ve mně ovšem vzbuzuje obavy. Žijeme totiž v době, kdy je konvenční obezřetnost bláznovstvím. Obezřetní lidé chtějí okamžitě snižovat deficity, „normalizovat“ sazby, mají obavy z inflace. To jsou přesně věci, které by mohly pokles z roku 2008 změnit v desetiletí stagnace.

Za Strauss-Kahna se MMF postavil do pozice nejméně dogmatické a vůči novým názorům otevřené mezinárodní organizace. To samo o sobě mnoho neříká, ale je to mnohem lepší než šílené vedení OECD nebo BIS. Otázkou tedy je, zda se MMF nyní stane rozumnější. V zájmu světové ekonomiky doufám, že ne.

Pokud BoE neustoupí, bude vzorem

Bank of England čelí stejnému konfliktu ohledně toho, co by měla udělat a do čeho je tlačena, jako Fed. Pokud tento tlak ustojí, měli bychom mít již brzy ukázku toho, že jedna strana má pravdu a druhá ne.

Británie nyní prochází obdobím relativně vysoké celkové inflace, která v meziročním vyjádření dosahuje více než 4 %. Na BoE je tak vyvíjen tlak, aby začala s utahováním politiky. Velká část růstu inflace je ale způsobena přechodnými faktory: Růstem DPH, cenami komodit a jednorázovým efektem oslabení libry k euru. Jestřábi však požadují utahování i přes sníženou ekonomickou aktivitu.

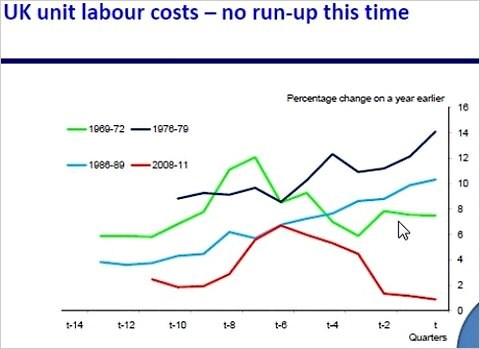

Snaha o preventivní utahování, které by mělo zabránit stagflaci, jaká se dostavila v 70. letech, je však založena pouze na zkušenosti z tohoto období. Žádnou jinou podobnou epizodu jsme neprodělali a dnešní situace se jí podobá jen málo. Ukazuje to vývoj jednotkových nákladů práce v Británii před několika obdobími vyšší inflace:

Zdroj: Adam Posen

Červeně je vyznačen i současný vývoj a skutečně to nevypadá, že by inflační riziko bylo vysoké. Hrozí zde ale, že příliš brzké utažení pošle Británii do ztracené dekády. V méně extrémní formě je tato situace patrná i ve Spojených státech. Můžeme doufat, že BoE půjde nadále svou cestou a až inflace klesne, což se téměř jistě stane, bude sloužit jako vzor.

(Zdroj: Blog Paula Krugmana)