Někdy mají bludičky a bludiči tolik rafinovanosti (či rafinace?), že to dotáhnou až do učebnic financí a obecného povědomí a tam bludí. Největších úspěchů v tomto ohledu poslední dobou slaví bludička korelace a diverzifikace:

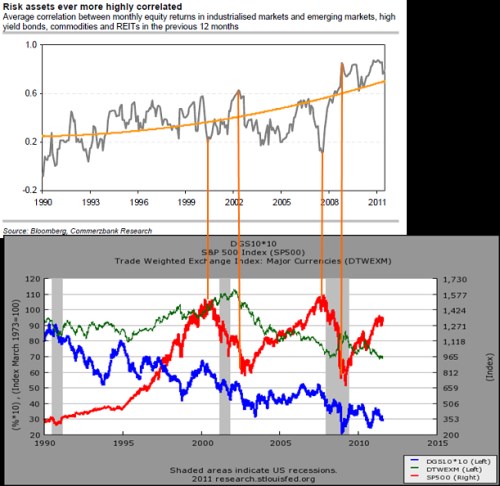

První graf ukazuje vývoj plovoucí korelace mezi skupinou rizikových aktiv RA (akcie rozvinutých a rozvíjejících se ekonomik, rizikové dluhopisy, komodity a realitní REIT) – korelace je vždy za posledních 12 měsíců. Do druhého grafu jsem dal svou oblíbenou trojici S&P 500, dolarový index a výnosy US vládních dluhopisů:

Na první pohled je jasné, že korelace mezi RA znatelně fluktuuje, její dlouhodobý trend je rostoucí. Dovolím si ale na základě oka pohledu tvrdit, že rostoucí je jen kvůli vývoji, který nastal po roce 2007; odmyslíme-li ho, tak od poloviny 90. let vidíme stabilitu, či dokonce mírný pokles. Trend před finanční krizí tedy nebyl takový, že by se riziková aktiva pohybovala směrem k užší propojenosti, rozdělení aktiv na pouhé dvě skupiny – riziková a bezriziková, sebou skutečně přinesla až krize. Pokud je tento mustr typický pro kritičtější období, je z prvního grafu a vývoje v posledních měsících patrné, že situace se rozhodně nezlepšuje.

Doposud bychom mohli tvrdit, že nebýt krize, diverzifikace mezi rizikovými aktivy bludem není. Pokud se ale podíváme na fluktuace korelace a porovnáme ho s vývojem akcií, popř. výnosů a kurzu dolaru, potěšeni nebudeme. Druhý graf jasně ukazuje, že pokud akcie rostou, korelace mezi RA klesá, pokud akcie padají, korelace roste. To znamená, že v době optimismu (RON) rostou ceny akcií a povětšinou i dalších rizikových aktiv, nejdou ale tak silně ruku v ruce. Budí tedy dojem, že se lze rozumně zajistit proti riziku tím, že tu koupím akci, tu komoditu, tu korporátní dluhopis. Ve chvíli, kdy se sentiment obrátí (ROFF), se ale tato všechna aktiva chytí za ruce a vydají se směrem dolů. Tedy jako bychom měli u auta velmi dobré brzdy, které ale přestanou fungovat ve chvíli, kdy se kola vychýlí z přímého směru – tedy před zatáčkou. Brzdit je tak nutné již před ní a v zatáčce samotné na ně (stejně jako na diverzifikaci mezi RA při poklesu trhů) již nespoléhat.

Krize tedy posunula trend vývoje korelace mezi RA znatelně nahoru. A hlavně již před ní bylo patrné, že korelace klesá, když jí nízko nepotřebujeme, a roste, když ji nechceme vysoko. Funguje tak dokonale jako finanční bludička – příslibem diverzifikace a snížení rizika nás během růstu láká do bažin unisono poklesů. A řadí se tím do poměrně dlouhé řady finančně ekonomických kurvítek.

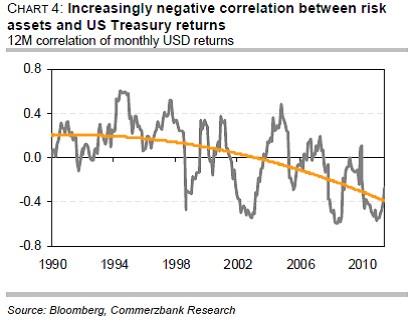

Příběh korelačně – diverzifikační bludičky ale nebude celý, pokud se nepodíváme na korelaci mezi RA a aktivem (dříve známým jako) bezrizikovým, tedy americkými vládními dluhopisy:

Zde je jasně patrné, že korelace RA-vládní dluhopisy dlouhodobě klesá, trend se do záporných hodnot přehoupl někdy v roce 2002 (mimochodem koresponduje to cca s dobou, kdy se přehodily polarity vztahu dolar – růst ekonomiky, viz druhý graf). Alespoň US vládní dluhopisy tak z hlediska diverzifikace poskytují určitý úkryt. Mám ale pocit, že je to jen další bludice, i když jiného typu – viz např. předchozí „Já chci slona!“.

Pozn.: Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.