Představenstvo Erste Group dnes rozhodlo o přijetí řady opatření, která se týkají prezentace CDS portfolia, obchodů v Maďarsku a v Rumunsku a jednotného používání metody efektivních úroků v rámci celého koncernu.

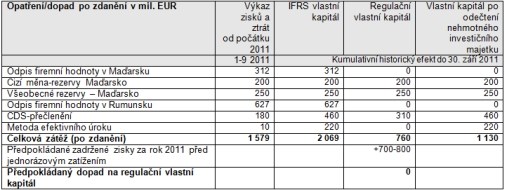

Přehled opatření:

• Erste Group výrazně zredukovala své obligo vůči Řecku, Portugalsku, Španělsku, Irsku a Itálii z 1,9 mld. EUR (ke konci roku 2010) na 0,6 mld. EUR (k 30. září 2011), takže 95 % obliga je oceněno dle tržních hodnot. Zároveň se kombinované obligo vůči Řecku a Portugalsku snížilo na zhruba 10 mil. EUR. Erste Group mění prezentaci CDS portfolia (prodaná úvěrová pojištění) ze zůstatkové hodnoty (amortized cost) na tržní ocenění (market values), což povede k jednorázovému kumulativnímu vyúčtování proti vlastnímu kapitálu ve výši 280 mil. EUR pro období před rokem 2011. Dopad na zisk za prvních devět měsíců 2011 ve výkazu zisku a ztrát činí zhruba 180 mil. EUR (po zdanění).

• Erste Group zcela odepíše firemní hodnotu (goodwill) maďarské dceřiné společnosti ve výši 312 mil. EUR před zdaněním (312 mil. EUR po zdanění), vytvoří dodatečné rezervy a opravné položky k úvěrům a pohledávkám v celkové výši 450 mil. EUR před zdaněním (450 mil. EUR po po zdanění). Tyto kroky jsou důsledkem bezpříkladných státních intervencí v maďarském bankovním sektoru, zvýšení ukazatele krytí nebonitních úvěrů (NPL) a zhoršení kvality aktiv. Odpisy firemní hodnoty nebudou mít žádný dopad na regulační vlastní kapitál či na hmotný majetek

1.

• Erste Group částečně odepíše firemní hodnotu své rumunské dceřiné společnosti ve výši 700 mil. EUR před zdaněním (627 mil. EUR po zdanění) z důvodu nečekaně pomalého zotavování ekonomiky. Toto opatření nemá žádný dopad na regulační vlastní kapitál či na hmotný majetek. Po úspěšné akvizici menšinových akcionářů (SIF fondy) - jak bylo oznámeno 14. září 2011 - bude zbývající firemní hodnota zajištěna výrazně vyšším podílem na cash flow společnosti BCR.

• S ohledem na implementaci pravidel IFRS 9 sjednotí Erste Group v celém koncernu modely efektivních úroků, což povede k jednorázovému zatížení vlastního kapitálu ve výši 210 mil. EUR, neboť poplatky z úvěrů nebudou evidovány jednorázově v okamžiku splacení úvěru, ale během doby splatnosti úvěru. Tato hodnota se během doby splatnosti úvěru ve výkazu zisků a ztrát postupně vyrovná. Dopady na zisk za 1-9 roku 2011 činí zhruba 10 mil. EUR (po zdanění).

• Výše zmíněná opatření povedou k tomu, že Erste Group vykáže za prvních devět měsíců roku 2011 čistou ztrátu ve výši zhruba 920-970 mil. EUR. Bez zahrnutí mimořádných opatření (bez zahrnutí bankovní daně v Rakousku a Maďarsku) by Erste Group za prvních devět měsíců roku 2011 vykázala čistý zisk ca. 700 mil. EUR. Ukazatel kapitálové přiměřenosti Core Tier 1 (vztaženo na celkové riziko) zůstane na konci roku 2011 díky trvale vysokému provoznímu zisku oproti konci roku 2010 nezměněn (přibližně 9,2 %).

• Vzhledem k výrazně zhoršenému výhledu států Eurozóny, ale také jako preventivní opatření, odloží Erste Group předčasné splacení státního podílu podílového kapitálu (1,2 mld. EUR) nejméně o jeden rok. Představenstvo Erste Group navrhne valné hromadě nevyplatit za obchodní rok 2011 dividendu, řádně však platit úroky z podílového kapitálu.

Přijetím těchto opatření se představenstvo Erste Group postavilo důležitým problémům: Erste Bank Maďarsko musí být repoziciováno, aby mohla vzniknout banka, která bude schopna lépe odolávat rizikům politických rozhodnutí. Podstatná redukce obliga úvěrových swapů (CDS) a obliga v jižní Evropě by měla ztlumit dočasnou volatilitu výkazu zisků a ztrát. Převzetí dalších podílů v rumunské BCR by mělo posílit postavení Erste Group na jednom z jejích nejdůležitějších trhů. Veškerá opatření mají za cíl eliminovat slabiny Erste Group a dále upevnit její silné stránky, ke kterým patří především ziskový obchod se drobnými a firemními klienty, solidní kapitálové vybavení a struktura refinancování.

Opatření u portfolia úvěrových swapů CDS (prodaná úvěrová pojištění) V období do roku 2008 vybudovala Erste Group diverzifikované portfolio mimobilančních státních a bankovních rizik (prodaná úvěrová pojištění), které byly drženy jako úvěrové surogáty (finanční záruky) za pokračující pořizovací náklady. Jejich celkový objem činil ke 30. září 2011 5,2 mld. EUR (za pokračující pořizovací náklady):

• 2,4 mld. EUR v souvislosti s finančními riziky a

• 2,8 mld. EUR v souvislosti s úvěry poskytovanými státům

• přibližně 14 %, resp. 0,7 mld. EUR celkového objemu se vztahuje na banky a státní dluhy v Řecku, Portugalsku, Španělsku, Irsku a Itálii

S ohledem na rozhodnutí Rady pro mezinárodní účetní standardy (IASB) z 28. července 2011 o klasifikaci CDS jako derivátů nebo finančních záruk rozhodlo představenstvo Erste Group o reklasifikaci výše zmíněného portfolia k 30. září 2011, vedoucí k tržnímu ocenění celého portfolia. Historické účty budou adaptovány následovně: kumulovaný efekt v hodnotě -149,0 mil. EUR bude pro období před rokem 2010 zaúčtován proti hodnotě vlastního kapitálu z počátku roku 2010; v letech následujících po roce 2009 bude výsledek ocenění tohoto portfolia vykazován v položce "Čistý zisk z obchodních operací". Dopad reklasifikace činil v roce 2010 celkem -176,0 mil. EUR před zdaněním (-132 mil. EUR po zdanění). Pro období 1-9 2011 představuje zatížení z nových ocenění a ztrát z prodeje zhruba -234,0 mil. EUR (zhruba -180,0 mil. EUR po zdanění).

Erste Group tyto položky zrychleně sníží využitím „Windows of Opportunity„, aby minimalizovala volatilitu ve výkazu zisků a ztrát. Jelikož je tato položka z velké části tvořena státními dluhopisy, bude mít její prodej jen malý dopad na rizikově vážená aktiva.

Erste Group se také podařilo výrazně zredukovat své čisté obligo vůči státům, bankám, podnikům a soukromým klientům v Řecku, Portugalsku, Irsku, Španělsku a Itálii. Jeho hodnota se snížila z 5,1 mld. EUR ke konci roku 2010 na 3,6 mld. EUR k 30. září 2011, především v důsledku prodeje. 81 % celkového obliga se vztahuje na Španělsko a Itálii. Obligo státních dluhopisů Španělska a Itálie bylo zredukováno z 1,9 mld. EUR na 0,6 mld. EUR, obligo vůči bankám z 2,3 mld. EUR na 2,0 mld. EUR, vůči podnikům a soukromé klientele zůstalo beze změny (0,9 mld. EUR především ve Španělsku a Itálii). K 30. září 2011 je 95 % obliga státních dluhopisů Erste Group v Řecku, Portugalsku, Španělsku, Irsku a Itálii vykazováno v tržních hodnotách.

Opatření v Maďarsku v detailu

Neustále sílící politické intervence na maďarském bankovním trhu přiměly představenstvo Erste Group prověřit střednědobý výhled pro Maďarsko a odpovídajícím způsobem adaptovat jeho strategii a obchodní model. V návaznosti na zavedení bankovní daně v roce 2010 schválil maďarský parlament před nedávnem zákon, který fixací směnného kurzu švýcarského franku seškrtává pohledávky bank vůči hypotečním klientům v cizí měně o přibližně 25 %

2 , pokud se klient do konce roku 2011 rozhodne splatit celý svůj úvěr najednou. Erste Group sice hodlá proti tomuto zákonu podniknout příslušné kroky, zároveň však musí přijmout okamžitá bilanční opatření, aby byla připravena na očekávanou čistou ztrátu v Erste Bank Maďarsko ve výši zhruba 500 mil. EUR, přímo či nepřímo vyplývající z této právní změny, a na nezbytnou adaptaci dosavadní obchodní strategie.

Erste Group proto:

• Zcela odepíše veškerou firemní hodnotu z akvizice Postabanky v roce 2003 ve výši 312 mil. EUR před zdaněním (312 mil. EUR po zdanění). Toto jednorázové zatížení se projeví ve výkazu zisků a ztrát za rok 2011, nebude mít však žádný vliv na regulační vlastní prostředky a na vlastní kapitál po odečtení nehmotného majetku.

• Vytvoří bilanční rezervu ve výši 200 mil. EUR před zdaněním (200 mil. EUR po zdanění) za účelem pokrytí očekávané ztráty z konverze úvěrů v cizí měně na forintové úvěry za netržní ceny, přičemž se předpokládá, že program přijme 20 % klientů a že související ztráta pro banku bude činit 25 %.

• Zvýší ukazatel krytí nebonitních úvěrů (NPL) na 62 % vzhledem ke zhoršení právní jistoty a hospodářského výhledu v Maďarsku. Vytvoří tedy dodatečné rezervy a opravné položky k úvěrům a pohledávkám ve výši 250 mil. EUR před zdaněním (250 mil. EUR po zdanění).

• Zvýší vlastní kapitál Erste Bank Maďarsko o 600 mil. EUR.

Erste Bank Maďarsko bude v budoucnu poskytovat především úvěry v domácí měně za použití lokálně disponibilních likvidních prostředků. Erste Bank Maďarsko ukončila spolupráci s externími zprostředkovateli úvěrů a bude se soustředit na zvýšení kapacit klientského servisu ve stávající síti poboček. Krátkodobě by mohlo dojít ke ztrátám tržního podílu, dlouhodobě však ke snížení závislosti na refinancování mateřskou společností a současně ke minimalizaci dopadů místních politických událostí na Erste Group.

V budoucnosti se Erste Bank Maďarsko zaměří - kromě právního prošetření, zda-li vláda byla oprávněna konvertovat úvěry v cizí měně - na podporu stávajících klientů. Těm klientům, kteří chtějí a jsou oprávněni konvertovat, aniž by disponovali dostatečnými úsporami nutnými pro okamžité splacení úvěrů v cizí měně, umožní Erste Bank Maďarsko refinancování ve forintu prostřednictvím vlastní přebytečné forintové likvidity.

Opatření v Rumunsku v detailu Erste Group nedávno uzavřela předběžnou dohodu s menšinovými akcionáři rumunské dceřiné společnosti BCR o koupi jejich podílů v BCR za cenu podstatně nižší než je účetní hodnota podílu v BCR vykázaná v účetní rozvaze Erste Group. Přestože ocenění na základě rozhodného dne (point-in-time) menšinových podílů neodpovídá vždy té hodnotě, kterou podnik pro dlouhodobě ovládající akcionáře představuje, ukázal každoroční test odpisů (impairment test), že vzhledem k nečekaně pomalému hospodářskému růstu a tím oslabenému bankovnímu sektoru je nutno odepsat firemní hodnotu BCR.

Erste Group proto provede částečný odpis firemní hodnoty v Rumunsku ve výši 700 mil. EUR před zdaněním (627 mil. EUR po zdanění). Toto jednorázové zatížení se odrazí ve výkazu zisků a ztrát za rok 2011, nebude mít však žádný vliv na regulační vlastní prostředky a na vlastní kapitál po odečtení nehmotného majetku.

Po úspěšné akvizici menšinových akcionářů (SIF fondy) - jak bylo oznámeno 14. září 2011 - bude zbývající firemní hodnota ve výši 1,1 mld. EUR zajištěna výrazně vyšším podílem na cash flow společnosti BCR.

Metoda efektivního úroku v detailu

Při přípravách na aplikaci účetních standardů IFRS 9 (nejpozději k 1. lednu 2015) sjednotila Erste Group v celém koncernu své metody a modely pro evidenci poplatků z úvěrů v souladu s metodou efektivního úroku. Kumulativní efekt časového rozlišení při evidenci poplatků z úvěrů v období 2005 až 2010 bude započítán jako jednorázové zatížení oproti vlastnímu kapitálu (zhruba 210 mil. EUR) a menšinovému kapitálu (100 mil. EUR) a během splatnosti úvěrů znovu vyrovnán ve výkazu zisků a ztrát. Dopad na zisk za 1-9 2011 je 10 mil. EUR po zdanění.

Přehled mimořádných zátěží Informace o splacení podílového kapitálu

Informace o splacení podílového kapitálu Dopad výše zmíněných opatření na regulační vlastní kapitál je omezen na 760 mil. EUR, resp. 50 bazických bodů, a je více než vyvážen všeobecnou ziskovostí banky. Erste Group by proto byla schopna předčasně splatit státní podílový kapitál ve výši 1,2 mld. EUR, jak bylo původně plánováno. Nově vzniklé nejistoty ohledně dalšího vývoje světového hospodářství a absence jakýchkoliv řešení globální krize státního dluhu však přiměla představenstvo Erste Group tento plán znovu zvážit a předčasné splacení státního podílového kapitálu (1,2 mld. EUR) odložit nejméně o rok.

Výhled

Veškerá výše jmenovaná zatížení budou zahrnuta do výsledků za prvních devět měsíců roku 2011, jež budou zveřejněny 28. října 2011 spolu s upravenými údaji za rok 2010 a první pololetí 2011.

Jako důsledek výše zmíněných opatření očekává Erste Group v roce 2011 čistou ztrátu ve výši přibližně 700-800 mil. EUR (před zohledněním mimořádných zatížení by čistý zisk dosáhl zhruba 850-950 mil. EUR). Rizikové náklady na úrovni koncernu budou v roce 2011 činit 2,3 mld. EUR (před zohledněním mimořádných zatížení: 1,8 mld. EUR).

Provozní zisk Erste Group bude i v roce 2011 velmi silný a měl by zcela vykompenzovat negativní dopady již zmíněných mimořádných zatížení na regulační vlastní kapitál. Očekává se proto, že ukazatel kapitálové přiměřenosti Core Tier 1 (vztaženo na celkové riziko) zůstane s přibližně 9,2 % oproti konci roku 2010 beze změny. V roce 2012 a v následujících letech bude provozní vývoj Erste Group hlavním zdrojem opatřování kapitálu.

Představenstvo Erste Group je přesvědčeno, že přizpůsobení obchodního modelu Erste Bank Maďarsko stávajícím modelům v České republice a na Slovensku, navýšení podílů v rumunské BCR a pokračující prodej CDS, povede k posílení společnosti jak v krátkodobé, tak v dlouhodobé perspektivě nezávisle na právě panujícím stavu hospodářského prostředí.

1.) Žádný dopad, protože abstraktní firemní hodnota (goodwill) již byla odečtena od vlastního kapitálu.

2.) Na základě směnného kurzu CHF/HUF k 7. říjnu 2011.

Další informace poskytuje

Erste Group, Investor Relations, Graben 21, 1010 Vídeň, Rakousko, Fax: +43 (0) 5 0100 9 13112

Thomas Sommerauer Tel. +43 (0)5 0100 linka 17326, E-Mail: thomas.sommerauer@erstegroup.com

Peter Makray Tel. +43 (0)5 0100 linka 16878, E-Mail: peter.makray@erstegroup.com

Michael Oplustil Tel. +43 (0)5 0100 linka 17764, E-Mail: michael.oplustil@erstegroup.com

Simone Pilz Tel. +43 (0)5 0100 linka 13036, E-Mail: simone.pilz@erstegroup.com

Tato zpráva je k dispozici na naší homepage:

http://www.erstegroup.com/en/Investors/Newsnebo v pdf formátu

ZDE.

(komerční sdělení)