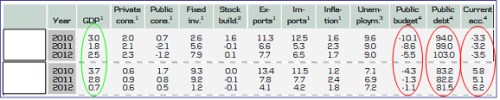

V atmosféře končícího roku si může čtenář vyzkoušet kvíz. Která ze zemí, charakterizovaných následující tabulkou, bude spíše na pokraji ztráty důvěry dluhopisových investorů? První země má sice vyšší očekávaný růst v příštím roce, ale tím její výhody v podstatě končí. Rozpočtové deficity jsou výrazně vyšší, než u druhé země, to samé platí o veřejném dluhu. A v neposlední řadě má první země relativně vysoký deficit běžného účtu – je v tomto smyslu závislá na financování ze zahraničí. Druhá země má naopak velký přebytek běžného účtu – čistě vyváží zboží i úspory.

Zdroj: Danske Bank

Pokud by byla situace v souladu se selským rozumem, kvíz by se tu neobjevil a čtenář tak asi tipuje, že problémy se z nějakého důvodu dotkly druhé země. Ano - tou zemí je Německo, první v tabulce jsou Spojené státy.

Výnosy německých vládních dluhopisů v podstatě již od půlky listopadu opustily bezrizikový mustr „čím hůře, tím níže“. A všimněme si, že když nastal 25.11. obrat jejich výnosů dolů, tak výnosy švýcarských a amerických bondů rostly. To znamená, že bundy, respektive jejich výnosy, se nadále chovaly jako rizikové aktivum, tehdy tedy „čím lépe, tím níže“ (viz např. „To byl ten týden, kdy se otočilo Německo“). Až v prosinci se polarity bundů opět překlopily do bezrizikového mustru:

Zdroj: Bloomberg

Německé dluhopisy si tak udělaly krátký výlet to země rizikovosti. Do fiskálního výhledu Německa totiž promlouvá situace v celé eurozóně, v podstatě jakýkoliv pokus o její udržení pohromadě znamená dříve či později zvýšený tlak na německé finance*. A pokus o její neudržení zase vyvolá tlak na německé banky a obratem opět na vládní finance. To je také důvod listopadového „výnosového varování“, kterému asi německá vláda pečlivě naslouchala. V porovnání s USA ale má Německo, co se týče dluhu, „rezervu“ 20 % HDP, což je nějakých 660 miliard eur. K tomu je exportní velmocí. Ono podzimní varování tak nelze omezovat jen na Německo, naopak. Jak moc mu ale věnovat pozornost?

Zpětně je například lehké poukazovat na to, jak se trhy mýlily, když po zavedení eura nechaly rizikové prémie všech zemí eurozóny konvergovat na minimum (viz např. „Vysoké výnosy - pouhý návrat do minulosti?“). Tvrdit v době těchto minim, že jednou zase vystoupí na předeurové hodnoty, bylo podle většiny bláhové (zkoušel to např. pan Roubini). Stejně tak bláhové se nyní mohou zdát varování před tím, že rizikové prémie vzrostou u Spojených států. Příklad Německa a porovnání jeho základních čísel s těmi americkými ale ukazuje, že to bláhové není.

Samozřejmě, že pozice USA a dolaru v globální ekonomice je jiná, než u Německa. To je ale dvojsečný meč. Tam, kde by jinak docházelo k hladkým přechodům na nové rovnováhy, totiž funguje logika „nic lepšího není, držme se toho za každou cenu“. Ta dává vývoji velkou setrvačnost sebenaplňujícího se proroctví, s její silou ale klesá pravděpodobnost oněch hladkých přechodů. Možná tedy vidíme, že toto sebenaplňující se proroctví funguje oběma směry – negativně na periferii eurozóny, pozitivně u USA.

Pokud chceme být féroví, musíme ale doposud dát 100% za pravdu Paulu Krugmanovi a jeho družině věrných. Jeho predikce založené na jednoduchém IS-LM modelu a jeho speciální formě - pasti likvidity, se skutečně naplňují (viz např. „Jsme hluboko v pasti likvidity a chybné politiky, zejména v Evropě čelíme hrozbě rozpadu demokracie“). PL se naplno otvírá v situaci, kdy sazby bezrizikových aktiv klesly na minimum, a přesto se neinvestuje. A zvýšená nabídka bezrizikových aktiv – vládních dluhopisů, sazby nezvedá.

Ono nezvedání sazeb v PL je odrazem toho, že soukromý sektor je schopen/chce absorbovat bezriziková aktiva a vládní dluh nevytlačuje z trhu půjček sektor soukromý. Onen ďábel v detailu je právě v tom, že vládní dluhopisy se mohou v podstatě přes noc změnit z bezrizikových papírů na aktiva riziková. O jejich chování toho IS-LM model, respektive teze PL moc neříká. Praxe ano – stačí se podívat na spready periferních dluhopisů, či diskont, s jakým se obchodují akcie. Pokud by existovala jasná hranice mezi bezrizikovými a rizikovými vládními dluhopisy, vše by bylo jednoduché**. Ta ale neexistuje. Takže si můžeme vesele zazpívat: „A to se může stát. To víš, že se to může stát, že i USA se začnou kácet…“.

*Například málokdy zmiňovanou a přesto jednoduchou mechaniku, kterou by eurobondy zvyšovaly rizikovost celé eurozóny, pěkně popisuje „Eurobonds are likely to increase the risk of joint defaults in the Eurozone“. Podobné je to i s efektem dalších záchranných kroků.

**O její vytyčení se například pokoušela dnes již široce známá analýza dua Rogoff - Reinhart. Jejich kritická 100 % hranice dluhu k HDP je ale evidentně dost volným limitem. Mě se líbí víc 95,55 %.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.