Bubliny na trzích s aktivy mohou mít „racionální“ základ (nejsou založeny na neracionálním chování investorů) v případě, kdy se v ekonomice nachází velký objem úspor pro investice. K tomu musí být poptávka po úsporách ze strany firem, vlády a domácností omezena například požadavky na výši kolaterálu, jejich schopností financovat půjčky, a podobně. Dochází pak k nadbytečným úsporám, které následně směřují na nákupy již existujících investičních aktiv. Schopnost těchto aktiv vstřebat úspory je ale omezená, proto se u nich vytvářejí cenové bubliny – ceny rostou nad úroveň, která neodráží (???) budoucí růst cash flow.

Popsaná situace možná na trzích panuje již nyní. Krize totiž zvedla míru úspor soukromého sektoru, domácnosti a firmy však čelí omezením, co se týče dalšího zvyšování dluhu, snaží se ho naopak snížit a vlastní investice financovat z vnitřních zdrojů. Vlády ve většině zemí čelí omezením spojeným s jejich solvencí a jsou tak nuceny snižovat fiskální deficity. Tato situace proto vytváří prostředí pro vznik bublin u některých skupin aktiv. Týká se to zejména vzácných kovů, vládních dluhopisů zemí, které jsou považovány za bezpečné, a akcií na rozvíjejících se trzích.

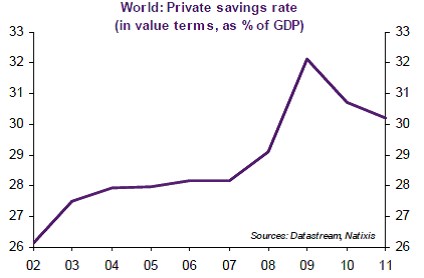

Prudký nárůst světové míry úspor (jako podíl na HDP), ke kterému došlo po roce 2007, ukazuje první graf. V roce 2009 sice došlo k opětovnému poklesu, stále se však pohybujeme vysoko nad úrovněmi zaznamenanými před rokem 2007.

Rostoucí úspory se pak spolu s omezenou poptávkou po nich mohou projevit na růstu cen dostupných aktiv. Tato „racionální bublina“ může stát za růstem cen vládních dluhopisů bezpečných zemí, některých komodit či akcií rozvíjejících se trhů. Ty jako celek ukazuje druhý graf:

(Zdroj: Natixis)