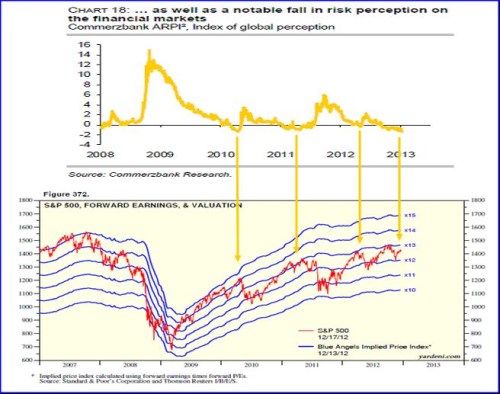

Na to, jestli nás v tomto roce čeká nějaká mocná rally, se můžeme (dokonce je to záhodno), dívat skrz perspektivu valuace akcií (viz i minulý článek). V prvním grafu je index vnímaného rizika, který dává dohromady , v druhém grafu je vývoj valuace (PE) indexu S&P 500 (z dílny Eda Yardeniho). Modře je v něm naznačen hypotetický vývoj trhu při konstantních PE, můžeme tak pozorovat, jak trh testuje, různé valuační podpory a rezistence. S výjimkou krátkého pokrizového snění o „business as usual“ v roce 2009 se trhu nedaří prorazit hranici PE 13, čehož si jsou pravidelnější čtenáři mých úvah dobře vědomi. Zde prezentovaná kombinace PE s vývojem vnímaného rizika by nám měla naznačit, jaké jsou nyní šance na proražení této rezistence.

Z uvedené kombinace grafů jasně vidíme, že pokles indexu rizika k nule vedl v roce 2010 k nakopnutí PE na úroveň 14, následující růst rizika ho ale okamžitě srazil na 12. Pak rizikový index klesl k nule ještě třikrát, nikdy se ale nepodařilo prorazit onu 13tku.

Výše PE v principu závisí na vnímaném riziku (čím vyšší riziko, tím vyšší rizikové prémie a tím nižší současná hodnota daného cash flow/kapitálového zisku v budoucnu) a na dlouhodobějším očekávaném růstu. V logice uvedených grafů můžeme říci, že pokles rizika nyní již valuacím dal co mohl (nyní je PE mírně nad 13). Pokud tedy platí pokrizové vzorce a k nedojde k dalšímu výraznému poklesu rizika na úrovně v prvním grafu dosud nezaznamenaná, nemůžeme čekat žádné rizikem tažené valuační zázraky. Co růst?

Poslední odhady hovoří o tom, že letošní zisky na akcii v indexu S&P 500 dosáhnou asi 104 dolarů, pro příští rok by to mělo být asi o 10 dolarů více. Tempo růstu očekávaných zisků se výrazně zlomilo v polovině roku 2011. Tím mimochodem zřejmě můžeme vysvětlovat o ještě něco menší ochotu PE k prorážení 13tkové hranice během posledních dvou poklesů indexu rizika k nule. Na vymyšlení scénářů, ve kterých by tempo růstu zisků neklesalo, ale začalo by růst, bychom museli být dosti kreativní. Podíl zisků na HDP je na historických maximech a to nejen v USA, ale i v mnoha dalších vyspělých ekonomikách. Je to zejména výsledkem cyklických i strukturálních tlaků na vyjednávací sílu práce, otázkou ale je, kam až tento trend může zajít (a jak moc zároveň škodí poptávce).

Pro jiné detaily na uvedené linii úvah viz listopadové „No Pasaran!“, k posunu od té doby došlo zejména na rovině monetární politiky. Ve zmíněném článku jsem tvrdil, že pokud se Fed drží teze, že monetárním uvolněním lze něčeho dosáhnout (tedy že nízké sazby nevyvolává, ale jsou jeho pochybením – neschopností oživit růst), bude se muset nějakým způsobem pohnout směrem k doposud exotickému cílení nominálního HDP. Další QE ve starých kolejích maximálně spustí nějaké QErvítko a akcie na něj výrazně reagovat nebudou. Posun k cílení NHDP od té doby skutečně nastal, ovšem ve stylu „nažraný vlk a celá koza“ (viz předchozí články), takže zatím bych byl k monetárně taženému proražení PE 13tky také spíše skeptický.

V nadpise jsem onu 13tku nazval „smolnou“ a ony uvozovky by měly ukazovat, že o takovou smůlu zase nejde. Toto číslo totiž více než co jiného ukazuje, jak centrální banky „manipulují“ s trhem. Můžeme samozřejmě hovořit o tom, že by PE mělo být o ještě o něco níže. Rozhodně ale nemůžeme říci, že by Fed a s ním (ne)dobrovolně spolupracující centrální banky nafoukly valuace na nějaké bublinové hodnoty. Umírněnost je vždy namístě, takže ta 13tka zase tak smolná není. Pokud pak výsledky jejich politiky a onu manipulaci hodnotíme pouhým růstem cen, zapomínáme, že za ním je také růst zisků.