Při pohledu na současné dění na trzích a naší snahu o jeho pochopení se mi vybavuje Cimrmanovo pojetí procesu poznání. Jak známo, „vulgární materialista Bohlen“ se domníval, že základním pojmem našeho poznání je pravda, i když je zpočátku nepřesná. Cimrman říkal, že základním pojmem poznání je naopak omyl, který je zpočátku přesný. Prohlubování našeho poznání nás dostává do fáze, kdy podle Bohlena upřesňujeme pravdu, zatímco podle Cimrmana pouze vyvracíme omyl. Konečným cílem našeho poznání je podle Bohlena stav, kdy je pravda naprosto přesná a my víme vše. Podle Cimrmana je na konci poznávacího procesu omyl zcela vyvrácen, my nevíme nic a "stojíme před tváří Všehomíra s hlavou jasnou a prázdnou". Považuji to za hlubokou a navíc vtipně podanou pravdu (což je někdy nutnost). A jak bylo zmíněno, projevuje se i v relativně povrchních věcech, jako třeba dění na trzích.

Výrazný moment vyvrácení omylu byl podle mne poprvé patrný v roce 2011/12 ve chvíli, kdy se začaly výrazně oddělovat cesty akcií a výnosů dluhopisů – akcie rostly, zatímco výnosy dále klesaly. Uspokojivé vysvětlení jsem nikdy neslyšel, sám jsem pracoval s tím, že většina investorů se obracela stále k bezpečí, akcie zvedalo pár spekulantů a vlna odkupů. Nic moc. Druhý moment, kdy máme příležitost stát před děním na trzích „s hlavou jasnou a prázdnou“ nastává někdy v květnu letošního roku. A nemám tím na mysli pouze izolovanou reakci akcií v USA na velice překvapivé zjištění, že kvantitativní uvolňování nebude probíhat do nekonečna. Jde o víc a nejen v USA.

V novém roce jdou US výnosy vládních dluhopisů VVD (tmavě modře) předpisově ruku v ruce s akciemi A (červeně) – zlepšující se výhled a klesající rizikové prémie zvedají oboje. V únoru/březnu ale VVD otáčí, zatímco A dále rostou. V květnu VVD opět otáčí nahoru, akcie stále rostou. Pak VVD zrychlují růst a akcie obrací směrem dolů. U VVD a A je možný obojí mustr, tedy ++ i +-. První z nich klade důraz na růstový výhled, druhý na náklad kapitálu. Takové prohazování mustrů během týdnů a na úrovni výnosů kolem 2 % je ale minimálně pozoruhodné.

Podobné je to i s rizikovými prémiemi RP u BBB dluhopisů. Do února klesají spolu s růstem VVD – lepší růstový výhled. VVD pak stagnují a nakonec obrací dolů, RP ale stagnují, aby se s opětovným růstem VVD vydaly nahoru (tedy opačný mustr než na začátku). Dolar (oranžově) se chová podle mustru nového normálu – s poklesem VVD posiluje tak, jak se investoři stahují k bezrizikovým aktivům, a naopak. Na tento mustr jen nesedí jeho mírné oslabení a nakonec i posilování posledních dnů. Od února jsme pak viděli souběžné posilování dolaru a cen akcií, což byl mustr běžný v 90. letech během dot.com bubliny.

Vše si můžeme dát dohromady slepencem fundamentu a různých přestřelení a iracionalit, což je ale z hlediska predikce dalšího vývoje nic moc. Některé rysy popsaného vývoje vyvolávají dojem, že se v americké ekonomice a na trzích začíná projevovat pozitivní nabídkový šok (ropa a plyn z netradičních zdrojů, růst produktivity, nové technologie…). Odpovídalo by mu v grafu zeleně vyznačené období. A jako pracovní verzi používejme to, že po tomto jeho projevu přišel (snad přechodně) onen šok z toho, že QE není navždy. U akcií by pak mělo být rozhodující to, co jsem popsal v minulém článku.

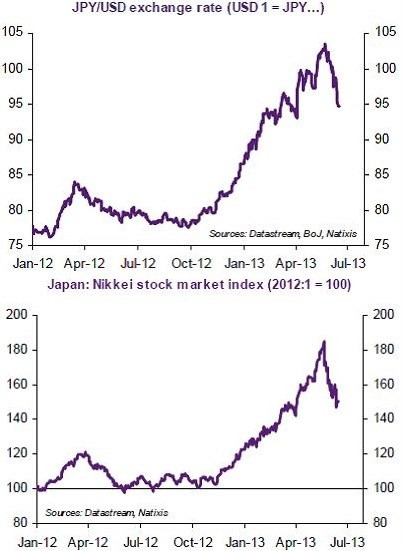

Pokud jsme u USA ještě do konečné fáze vyvracení našeho omylu nedospěli, mělo by se nám to podařit u Japonska. Následující dva grafy ukazují vývoj kurzu jenu k dolaru a vývoj cen akcií na japonském trhu:

Spekulace a následný konkrétní plán uvolnění monetární politiky poslaly na konci loňského roku japonské akcie i kurz jenu intuitivním směrem. Akcie začaly ve vidině ukončení deflační pasti posilovat, jen začal ve vidině vyšší inflace oslabovat, což se zpětně projevilo na lepším výhledu na export zaměřených japonských firem a dalším posilování jejich akcií. Problém nastává ve chvíli, kdy se vývoj na obou trzích bez zjevné příčiny obrací. Vysvětlení může být celá řada. Na ráně je údajně špatná komunikační politika centrální banky BoJ, která nedovede důvěryhodně slíbit docílení vyšší inflace. Před časem jsem zde pak poukazoval na to, že podle některých odhadů se v Japonsku projeví silný J-efekt. Oslabování měny tedy bude mít nejdříve negativní dopad na ekonomiku. Japonsko je navíc ve velmi specifické situaci, co se týče dluhu a recyklace domácích úspor. Zásah do současného toku může mít samozřejmě neblahé důsledky, což možná začalo trhy po počáteční monetární euforii trochu více zajímat.

Popsaného jevu si nyní všímají i ekonomové z Natixis. Ti si na otázku „jak může velmi uvolněná politika vést k posilování měny a oslabování akciového trhu“ odpovídají přes vyšší výnosy dluhopisů a volatilitu. Vyšší výnosy vedou k přílivu zahraničního kapitálu, volatilita kurzu pak drží domácí investory doma a obojí vede k posilování jenu. To se pak projevu ve zhoršeném exportním výhledu japonských firem a následně i poklesu cen akcií.

Japonsko v kombinaci s USA se zdá být dobrým kandidátem na Cimrmanem popsanou konečnou fázi našeho poznávacího procesu. Najdeme snad všechny možné tržně-ekonomické kombinace. Trhy nám přitom možná nekladou ani tak otázky, jako odpovědi. Naše zmatení plyne z toho, že nevíme, jaká byla otázka.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.