V minulém příspěvku jsem se věnoval akciovému propadáku jménem a myslím, že bude zajímavé podívat se na více společností, které vyžadují větší než malou dávku kontrariánství. Filtrem mi bude opět hvězdičkování od Morningstar. Náš zájem se tak dnes přesune ke společnosti . Ta byla v prvních pokrizových letech poměrně žhavým titulem, do kterého se promítaly komoditně – boomové naděje spojené zejména s vývojem v rozvíjejících se zemích. Sám jsem tehdy o nákupu uvažoval, ale nadšení trhu jsem nakonec vyhodnotil jako už příliš vysoké. Jak ukazuje graf, po počátečních návalech optimismu přišlo znatelné vystřízlivění.

Zdroj: FT

Zatímco v letech 2010 – 2012 byla návratnost akcií Cat (ale i povídkově podobného Deere) znatelně nad trhem. Dnes už tomu tak není. Se systematickým rizikem vysoko nad trhem (beta dosahuje hodnoty 1,66) by tomu ale mělo být obráceně. Nakonec se tak akcie Cat stává z hvězdy určitým zatracencem. Vývoj cen akcií tažený do značné míry sentimentem a výhledem je věc jedna, síla společnosti věc druhá. Jak je možné, že bývalý tržní miláček si od Morningstar vysloužil jen jednu hvězdu (nula hvězd se neuděluje)?

Čeká se, že v roce 2014 a 2015 budou tržby společnosti zhruba stagnovat na úrovni roku 2013, EPS by měly o něco růst. Jak je patrné z grafů, v roce 2012 obojí kulminovalo – ne náhodou to platilo i o ceně akcií. Povšimněme si také, že návratnost vlastního jmění ROE je na více než 20 %, což je na první pohled velmi slušné. Pochyby se ale začnou vkrádat ve chvíli, kdy se podíváme na návratnost investic, či aktiv. Ty jsou totiž mnohem níže. Jak je to možné? Odpověď je jednoduchá – ROE musí být hodně zapáčeno. A páčí se samozřejmě dluhem, což v případě cyklické společnosti nemusí být to pravé ořechové.

Zdroj: FT

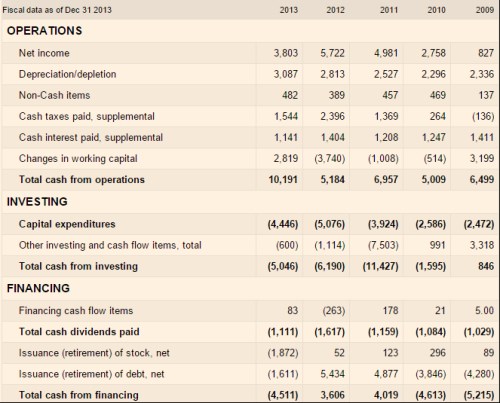

Z toku hotovosti je patrné, že Cat není . To znamená, že nemá systematické problémy s pokrytím svých investic provozním cash flow. Pozoruhodné je i to, že zatímco rok 2013 byl na úrovni tržeb a zisků rokem korekce, provozní CF bylo rekordní (10,1 miliard dolarů). Výrazně k tomu ale přispěl pracovní kapitál – pravděpodobně tak vidíme i „matoucí“ efekt, kdy klesající tržby v roce poklesu zvýší tok hotovosti, protože se projevují poklesem investic do pracovního kapitálu.

Zdroj: FT

U Hondy jsem zmiňoval problematičnost dividendové politiky u firem, které jsou pod tlakem toku hotovosti, ale zároveň stále nechtějí šokovat akcionáře tím, že jim sáhnou na to nejhmatatelnější. U Cat vidíme, že v roce 2012 mohutně navyšovala dividendu i přesto, že provozní CF tak akorát pokrylo investice, respektive CapEx. Samo o sobě to nemusí být problém – mimořádně horší rok na provozní úrovni a vyšší investice nejsou důvodem pro skoky v dividendách (pokud má firma rezervy). Klíčové slovo je ale samozřejmě „mimořádně“. Rok 2013 vše trochu zamlžil kvůli zmíněnému pracovnímu kapitálu. I přesto ale vidíme, že firma snížila dividendu (ze 1,6 na 1,1 miliard dolarů), hotovostní nadílku na druhou stranu pořešila mimořádným odkupem (1,8 miliardy dolarů).

K třetímu čtvrtletí měl Cat asi 29 miliard dolarů čistého dluhu (35 miliard dolarů dluhu – 6 miliard dolarů hotovosti). EBITDA v roce 2013 dosáhla necelých 9 miliard dolarů a my se tím asi dostáváme k oné jedné hvězdě. Poměr čistého dluhu k EBITDA totiž na těchto číslech dosahuje 3,2. S ohledem na to, o jak cyklický byznys jde, to není malé číslo (a dluhem nakopnuté ROE pak není také žádná sláva). I kdyby se ziskovost zvyšovala, nejde mi moc do hlavy, proč firma místo odkupů nesnižuje dluh. Většinou zde tlumím přílišné obavy z dluhem financovaných odkupů. Poukazuji na konkrétní příklady firem, které sice za pomocí dluhu vyplácí více, než kolik zrovna vydělají, mají ale obrovskou zásobu hotovosti v rozvaze a dluhovou kapacitu (eliminují tak spíše obavy z toho, že hotovost propálí neuváženými investicemi, apod.). Cat bych ale do této skupiny rozhodně nezařadil, naopak.

před několika dny snížil rating Cat a cílovou cenu z 95 na 80 dolarů. Příčinou je zejména vývoj na trhu s ropou, který by se měl promítnout i do tržeb Cat. Šéf společnosti v podstatě souhlasí s tím, že krátkodobě půjde o negativní faktor, ale dlouhodobě by se nižší ceny ropy měly na firmě projevit pozitivně. Zároveň říká, že zatímco v minulých letech se Cat vyhýbal akvizicím firem z oblasti energetiky kvůli jejich vysokým valuacím, nyní se situace může obrátit. Jak jsem uvedl, Cat sice nemá tak napjaté CF jako , ale celkový obrázek mi kreslí podobný – spíše pro hard core kontrariány.