Výjimečnost současné krize není v jejích příčinách – hamižnost a strach si svou cestu vždy najdou, nezáleží na tom přes jaká aktiva. Leží zejména v tom, že její původ je v největší ekonomice světa s největšími finančními institucemi a úměrně s tím ovlivňuje globální ekonomiku.

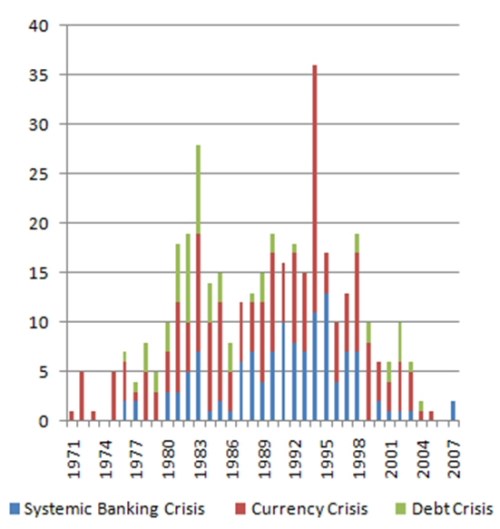

Např. Luc Laeven a Fabian Valencia z MMF ukazují, že krize ve světě rozhodně nejsou šafránem - během posledních 40 let po celém světě proběhlo 394 finančních krizí. Rozdělují je přitom na krize spojené s měnou, dluhem a systémové krize bank. Závěry jejich studie - tj. počet krizí v jednotlivých letech, shrnuje následující graf:

Je patrné, že měnové krize jsou zdaleka nejčastější. Následovány jsou krizemi bank a krizemi spojenými se zadlužením. Zajímavý je také tvar grafu – postupný nárůst počtu krizí následovaný opětovným poklesem. Z perspektivy tohoto grafu je tak současný vývoj ve Spojených státech nevýznamnou epizodou – to již ale přirozeně neplatí z pohledu vlivu na globální ekonomiku.

Luc Laeven a Fabian Valencia se také zabývají tím, jak jsou krize řešeny. Jejich závěrem je, že většina vlád reaguje ad hoc přístupem, kdy ve většině případů došlo k poskytování záchranných úvěrů, či garancí. Tedy ani nyní se neděje nic mimořádného – plánovaný odkup aktiv je rychle ušitou akcí minimálně pět minut po dvanácté. Současná krize v Spojených státech, znatelně se přelévající do zbytku světa, tak je při pohledu na graf paradoxně výjimečná jen tím, že nastala v období, kdy je ve zbytku světa klid (tedy byl).

Rád bych připomněl i to, že podle studie „Systemic crises and growth“* existuje jasný pozitivní vztah mezi občasnými finančními krizemi a dlouhodobým růstem. Jinak řečeno: země, které občas zaznamenají finanční krizi, obvykle rostou rychleji, než země se soustavně stabilním finančním systémem. Na vysvětlení se v první řadě nabízí Schumpeterova kreativní destrukce, kdy starý způsob dělání věcí se sám od sebe zničí a uvolní cestu novému. Ne plně kompatibilní s tím je vysvětlení nabízené v rámci zmiňované studie: finanční stabilita se pojí s velkou mírou regulace. A velká míra regulace sebou nese malou flexibilitu, neochotu a nemožnost riskovat, apod. Naopak finanční liberalizace umožňuje podnikání i rizikových projektů, zvyšuje investice a podporuje růst. Krize jsou tak jen (asi) nutným zlem pojícím se s liberalizací, která dlouhodobě růst zvyšuje. Stojí tedy asi za to občas si protrpět nějakou krizi na liberalizovaném trhu, než mít „jistotu“ trhu silně regulovaného – i to bychom měli mít na paměti, abychom nyní nevylévali dítě i s vaničkou.

*SYSTEMIC CRISES AND GROWTH, R. RANCIERE, A. TORNELL, F. WESTERMANN, CESIFO WORKING PAPER NO. 1451, APRIL 2005

Pozn.: Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.