Téma investičních alternativ, načaté v minulém článku, bych zde rád dokončil ucelenějším pohledem. Poslední cca 2 roky měly mimo jiné za následek to, že ropa a komodity přestaly být považovány za alternativní investice a pevně zakotvily i u „středního proudu“ individuálních investorů. Za skutečně alternativní investice tak dnes můžeme považovat již jen úzkou skupinu aktiv, jejichž zástupci jsou např. víno (minule diskutované), známky, či umění.

Většina studií zaměřených na investiční atraktivitu umění se shoduje na tom, že nereprezentuje dobrou příležitost. To se týče jak čistě výnosového pohledu, tak pohledu relevantnějšího – riziko vs. výnos. Např. podle studie “Unnatural Value: Or Art Investment as Floating Crap Game” (Baumol, W.J. The American Economic Review 76 (1986)) ukazuje, že dlouhodobý výnos investice do umění je menší, než výnos dlouhodobých státních dluhopisů v USA. W.N. Goetzmann pak ve studii “Accounting for Taste: Art and the Financial Markets over Three Centuries.” (The American Economic Review 83 (1993)) ukazuje, že korelace mezi vývojem cen akcií a cen umění je vysoká. Za pojítko považuje vztah mezi bohatstvím a poptávkou po umění; praktická implikace pro investora je taková, že investicí do umění neoddiverzifikujeme výraznou část rizika spojeného s akciemi.

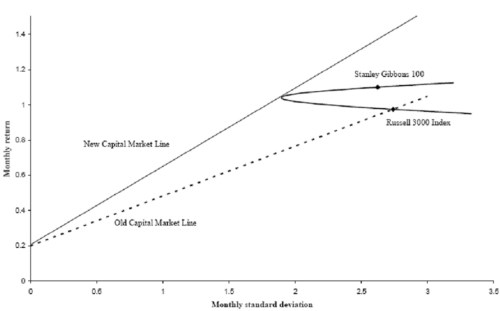

Studie zaměřující se na investiční hodnotu známek nemají tak jednoznačné závěry – liší se v závislosti na periodě či použitých cenách známek (katalogy nebo aukce). Závěr jedné z optimističtějších studií shrnuje následující graf, jenž ukazuje tzv. Capital Market Line – spojuje místa s nejvyšším výnosem a nejnižším rizikem při různých kombinacích bezrizikových aktiv a aktiv rizikových. Jinak řečeno – kdekoliv pod CML podstupujeme příliš velké riziko (osa x) při příliš nízkém výnosu (osa y), např. při vlastnictví jedné akcie. Cílem investorů je dostat se na CML, nebo ještě lépe nad ní (pokud jsou ale trhy efektivní, tak toto by jít nemělo). Graf ukazuje pozici riziko-výnos indexu Rusell 3000 a indexu Stanley-Gibbons 100 (index cen 100 nejobchodovanějších známek). Čerchovaně je vyznačena CML jako kombinace Rusell 3000 a státních dluhopisů. Pokud do portfolia přidáme Stanley-Gibbons 100, pohybujeme se žádoucím směrem – celá CML se otáčí proti směru hodinových ručiček. Jinak řečeno – při daném riziku se nám zvyšuje očekávaný výnos, či při daném výnosu se zmenšuje očekávané riziko.

Zdroj: PORTFOLIO DIVERSIFICATION BENEFITS OF INVESTING IN STAMPS, Chris Veld, Yulia V. Veld-Merkoulova, 2007

Pro ty, co nemilují technické detaily – uvedené závěry studie znamenají, že zahrnutí známek do investičního portfolia zmenšuje riziko a/nebo zvyšuje výnos.

Shrnuto podtrženo: Studie ukazují, že umění pro investory dlouhodobě atraktivní není, známky možná ano. Ty ale nemají opci přímé spotřeby (Modrého Mauritia na dopis pro tetu asi nepoužijeme). Z alternativ tak jednoznačně vítězí můj předchozí tip – víno.

Pozn.: Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.