Na účinek americké fiskální injekce, představené minulý týden, si budeme muset počkat. Jak ukazuje historie ne zrovna pozitivní reakce trhu není moc relevantní. Ruku v ruce s podporou poptávky pak musí jít stabilizace finančního systému. Někteří šéfové na Wall Street sice tvrdí, že banky problémy už v podstatě nemají, ale to oni tak dělají – do chvíle, kdy řeknou, že krachují. Objektivnější komentáře a data hovoří o stále špatném stavu (MMF např. zvedl svůj celkový odhad špatných aktiv na 2,2 bilionů USD). Již dříve jsem zde uváděl porovnání se situací ve Švédsku na přelomu 80. a 90. let, v souvislosti s posledním vývojem je jistě namístě toto rozvést.

Krátký souhrn příčin vedoucích k problémům ve finančním sektoru prezentuji pro zájemce v poznámce pod článkem*. Jejich důsledkem se jako první do problémů dostaly Första Sparbanken a Nordbanken, cca rok po nich Gota Bank. Stát okamžitě garantoval jejich závazky a u posledních dvou převzal vlastnictví – znárodnil je (převzal je poté, co nebyly schopny dostát svým regulatorním závazkům). Banky byly rozděleny na entitu s dobrými a špatnými aktivy. Ta s dobrými jela dál – zachovány byly existující formální i neformální systémy, obchodní vazby a systém nebyl poškozen pokračujícím rizikem „pochybných“ protistran (kdo drží „černé Petry“ a kolik jich má). Ta se špatnými převedla svoje aktiva do nově zřízených AMCs (asset management companies) – Securum a Retrieva. Obě tyto společnosti měly dostatek zdrojů na práci se špatnými aktivy; byly velmi nezávislé na politické reprezentaci; měly relativně volnou ruku co se týče regulace a měly velký časový prostor pro restrukturalizaci firem, respektive dlužníků a následný prodej svých aktiv v nich.**

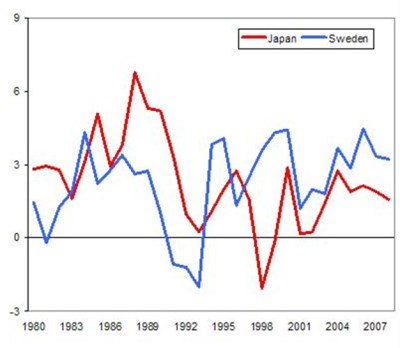

S rizikem přílišného zjednodušení se dá za protipól švédského přístupu považovat přístup Japonců. Zatímco potomci Vikingů do systému razantně zasáhli (nemají možná takový psychologický problém se znárodňováním), Japonci se nedrželi cesty samurajů – chyběla rozhodnost, razance a zaměření se na jádro problému. Obě ekonomiky čelily bankovní krizi po letech vysokých cen aktiv, zejména nemovitostí a lehce dostupných úvěrů. Japonsko šlo měkkou (respektive změkčilou) cestou – ochrana bank, žádný velký tlak na akcionáře, mohutné finanční injekce ve formě úvěrů, atd. Švédové nalili do bank též velké peníze, ale existující akcionáři byly v podstatě vytlačeni bez náhrady. Celkový vývoj od oněch devadesátých let sumarizuje následující graf ukazující růst HDP v obou zemích:

Zdroj: Economic Outlook,OECD

Graf ukazuje, že síla ekonomického oslabení byla zpočátku větší ve Švédsku, to se ale rychle zotavilo. Na druhou stranu Japonsko postupně zabředlo do ještě větších problémů.

Rozdíly v přístupu jde těžko připsat na vrub tomu, že jedni věděli, jak to udělat a ti druzí ne. Jde spíše o to, zda (i) problém dostatečně pálí a (ii) zda se lepší (ale nutně razantní a zpočátku obvykle nepopulární) řešení dostane přes politicko-lobistickou mašinérii (jejíž cíle málokdy korespondují s optimálními řešeními). Vztáhnu-li si uvedené dvě kritéria na USA, zdá se mi, že: (i) problém zatím dostatečně nepálí a (ii) i samotné slovo znárodnění je pro vládu povětšinou nepřijatelné (bez ohledu na to, že evidentně jsou znárodnění špatná a dobrá). Zkouší tak všechno možné od garancí po preferenční akcie (vše v podstatě skryté znárodnění ztrát bank a finančních institucí)a diskutují o tom, zda/nakolik jejich „Bad bank“ bude vlastněná soukromými subjekty (PPP princip).

Objem toxických aktiv ale zatím stále roste – zvětšuje se naše poznání toho, co špatná aktiva již byla a k nim se přidávají další, která se toxickými stávají (tak, jak se zhoršuje globální ekonomika). Dopustím-li se pak té naivity, že lze cokoliv smysluplně projektovat, zdá se mi, že bolest bude nakonec příliš velká, že povolí i pouta ekonomických tabu a Američané znárodní (pokud ještě zbude co a za co). Zároveň si přeji, abych se ve své projekci mýlil (tedy co se týče té bolesti) - mám tudíž přirozený hedge proti budoucímu zklamání.

*V polovině 70. let minulého století bylo Švédsko malou otevřenou ekonomikou, závislou na exportech. Kombinace fixního směnného kurzu a rostoucí mzdové inflace (odrážející „sociálně“ zaměřenou vládní politiku plné zaměstnanosti) ovšem v této době začala poškozovat konkurenceschopnost švédských exportérů. Zpomalení růstu se vláda rozhodla čelit vyššími výdaji na veřejný sektor, které se odrazily v jeho nafouknutí. Financování tohoto kroku zvýšilo deficit a zahraniční zadluženost následně s vyššími daněmi z příjmů. Rozjíždějící se inflace vedla k tomu, že fixní kurz se stal neudržitelný a švédská krona byla několikrát devalvována. To ale u silných odborových svazů vyvolalo ještě větší požadavky na růst mezd. Když v roce 1980 překročila inflace 15 %, vláda se rozhodla pro sérii reforem. Předně zrušila restrikce na půjčky - do té doby se snažila ovlivňovat množství a cenu úvěrů a favorizovala exportní odvětví. Zrušené restrikce umožnily půjčování si všech (domácností a dříve neupřednostňovaných odvětví) a vyvolalo „credit boom“. Ve stejné době série oslabení krony pomohla exportním odvětvím, ovšem inflace zůstala na vysokých úrovních. Pokračující navázání krony na koš měn bylo možné jen díky vysokým úrokovým sazbám. Půjčování si levně v zahraničí a půjčování doma za vyšší sazby se tak stalo rozšířeným v celém bankovním systému, úměrně s tím samozřejmě rostlo riziko spojené s kurzem. Deregulované banky se zároveň snažily získat podíl na trhu, což opět podporovalo boom úvěrů. Ten se přímo projevil v cenách nemovitostí i na akciovém trhu. Za jehlu, která propíchla tuto bublinu, bývá považováno sjednocení Německa. To vedlo k oslabení marky k dolaru a zvedlo úrokové sazby v Německu. To vedlo k „importu“ vyšších sazeb do měnově navázaného Švédska. Rostoucí sazby a snaha o zmírnění fiskálního deficitu zrušením daňové odpočitatelnosti úrokových nákladů vedly k tomu, že celková cena úvěrů znatelně vzrostla. Ceny investičních aktiv jako nemovitosti a akcie se propadly.

** Nutné je ale zdůraznit, že vedle dobré práce AMCs to byl globální světový boom v 90. letech, co pomohlo relativně dobrému konci této krize (která byla ovšem stále bolestivá a měla dlouhodobý negativní vliv na švédskou ekonomiku). Bohužel je tvrdým faktem krize současné, že žádný meziplanetární boom světovou ekonomiku z krize nedostane.

Pozn.: Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.