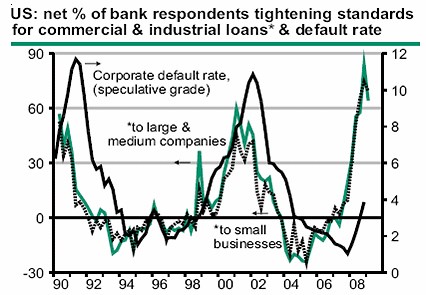

Při tom, jaká chodí v podstatě z celého světa ekonomická čísla, je s podivem, jak málo bankrotů, respektive neschopností splácet své dluhy, jsme doposud zažili. To může být způsobeno tím, že firmy jsou stále flexibilnější – schopné vypořádat se s negativním vývojem. Nebo spíše jen déle drží hráz, která ale nakonec povolí. Jak ukazuje následující graf, síla vlny, kterou tato hráz drží, je znatelně vyšší, než tomu bylo v posledních 20 letech. Zelená a čerchovaná čára v grafu ukazují, jak je v USA posuzován přístup k úvěrování (velkých a středních firem – zelená, čerchovaná – malých firem). Čím vyšší hodnota, tím horší je dostupnost úvěrů a naopak. Černá čára pak ukazuje podíl společností neschopných splácet své dluhy (segment spekulativního dluhu) na jejich celkovém počtu:

Zdroj: BNPParibas, Federal Reserve,

Nedostupnost úvěrů v posledních dvou cyklech v podstatě kopíruje vrchol ekonomického oslabení. A z grafu je patrné, že o cca 1 rok předbíhá vrchol nesplácení úvěrů (default rate) – dostupnost úvěrů je nejhorší cca rok před vrcholem neschopnosti splácet dluhy. Pokud se podíváme na současný cyklus, vidíme, že:

--zhoršení dostupnosti úvěrů je výrazně vyšší než v předchozích dvou cyklech (což koresponduje s tím, že ten současný je rekordmanem v mnoha negativních ukazatelích od druhé světové války, či 30. let). Poslední údaje přitom ukazují zlom – vrcholu v nedostupnosti úvěrů již tedy možná bylo dosaženo.

--splácení úvěrů je v této části cyklu zatím z perspektivy minulosti velice dobré – zhoršení (relativně k dostupnosti úvěrů) nenabralo zatím takové obrátky, jako v minulosti. Přitom by celkově mělo být znatelně horší (nejen díky přímému vztahu mezi dostupností úvěrů a schopnosti splácet, ale i díky vazbě obou proměnných na další). V té nejjednodušší úrovni můžeme uvažovat tak, že dostupnost úvěrů je nyní cca o 50% horší. Default rate pak bude také o 50 % horší – tj. předtím byl cca 11 %, nyní bude 15-16 %. V tuto chvíli jsme pouze někde na 4 %. Zatímco tedy nyní jsou neschopny splácet 4 % firem, podle uvedeného primitivního odhadu se tento počet zvýší 4x (v segmentu spekulativních dluhopisů, resp. dluhů).

Jak jsem tedy naznačil na začátku. Buď díky vyšší flexibilitě přečkáme tento cyklus bez výrazného nárůstu bankrotů (respektive nárůstu, který by velikostí odpovídal tomu, čím ekonomiky procházejí). To je ale nepravděpodobné – spíše se jen pozdrželo to, co zřejmě již tento rok přijde v plné síle.

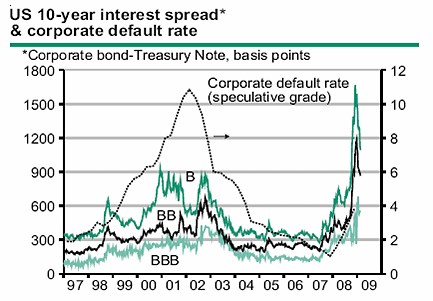

Co se týče velikosti vlny bankrotů, je hrozivý pohled na následující graf. Ukazuje Spready korporátních dluhopisů (rating B – BBB) – cenu jejich rizika. Vidíme, že po roce 2000 tyto znatelně narostly, stejně jako default rate; jejich pohyb není ale moc symetrický. Zhruba ale můžeme říci že nárůst ceny rizika o 300 (BBB) – 600 (B) bps korespondoval s nárůstem default rate na 11 %. Současný vývoj je charakterizován spready vysoko nad úrovní zaznamenanou v posledním cyklu. Pokud toto riziko správně odráží budoucnost, default rate bude ještě výrazně vyšší, než u „neandrtálské“ předpovědi dělané na základě prvního grafu.

Zdroj: BNPParibas, Federal Reserve,

Pravdou je, že rizikové spready u korporátních dluhopisů na počátku roku znatelně spadly, ale potom se opět znatelně zhoršily. Např. u dvouletých AA z 2,12 % na 2,94 %, u desetiletých AAA z 1,9 % na 3,4 %.

Pokud bych se tedy opět dopustil předpovědi, očekávám v spekulativním segmentu default rate minimálně na úrovni 15 % (s tím, že do tohoto segmentu zřejmě patří více firem, než indikuje rating).

Pozn.: Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.