MMF ve svém novém globálním výhledu nevaruje před přílišným pesimismem týkajícím se rychlosti ekonomického oživení, ale naopak nabádá k opatrnosti ohledně přílišného optimismu. Schopnost světové ekonomiky udržet dosavadní rychlost růstu může být podle něho omezenější, než se obecně věří. Důvodů je několik. V rozvinutých ekonomikách, které byly nejvíce ovlivněny finanční krizí, došlo ke zmenšení finančního sektoru, které může být permanentní. To by snižovalo trend růstu HDP. Podobně mohlo po prasknutí bubliny na trhu nemovitostí dojít k dlouhodobému poklesu ve stavebnictví.

Odhady velikosti uvedeného efektu byly prováděny zejména v USA a většinou hovoří o tom, že je poměrně malý. V rámci Fedu i jinde tak převažuje názor, že se v systému nacházejí asi 3 – 4 % volné kapacity. V minulosti ale při podobných odhadech docházelo k častým chybám a MMF se tak obává, že produkční mezera by ve skutečnosti mohla být menší. Podobné pochybnosti týkající se skutečných kapacit má fond i o Číně a dalších rozvíjejících se ekonomikách v Asii.

Mnozí ekonomové se také domnívají, že v asijských ekonomikách dochází ke špatné alokaci kapitálu, který je příliš směrován do sektoru nemovitostí a do průmyslu. Následkem toho se vláda snaží udržet uměle podhodnocený kurz, který zajišťuje využití průmyslových kapacit pro export. S kurzem více odpovídajícím fundamentu by tato špatná alokace kapitálu vyplula na světlo a ukázalo by se, že celková produkční kapacita ekonomiky je nižší.

MMF v souvislosti s možnými přehnanými odhady kapacit provedl simulace, u kterých předpokládá, že projekce potenciálního produktu v roce 2015 jsou v případě Číny nadhodnoceny o 6 %, v případě dalších rozvíjejících se asijských ekonomik o 4 % a o 3 % u Spojených států. Špatný odhad kapacit při těchto scénářích vede k tomu, že vlády a centrální banky ignorují inflační tlaky, v roce 2013 ale prudce šlápnou na brzdy, protože se ukáže, že byly příliš optimistické. Utažení politiky pak vede k velmi prudkému snížení růstu v letech 2013 – 2015.

Rozsah zpomalení bude záležet na tom, zda a nakolik se zvednou inflační očekávání a dojde k roztočení mzdové spirály. Pokud ano, Čína bude muset relativně k základnímu scénáři zvýšit sazby o dalších 300 bazických bodů, což omezí růst HDP o 5 procentních bodů v roce 2014 a v následujících letech o 4 a 3 procentní body. Fed bude muset sazby zvednout o 200 bazických bodů, HDP klesne o 3, 2 a 1 procentní bod. Na ceny finančních aktiv by tento vývoj měl katastrofický dopad.

Toto varování se s mnohem vyšší pravděpodobností ukáže být relevantní v případě Číny a dalších rozvíjejících se ekonomik než u USA. Tam jsou odhady volných kapacit pravděpodobně přesnější, v Asii již naopak dochází k růstu inflačních očekávání a kredibilita monetární politiky tam není tak pevně ukotvena. Navíc je tam současná produkce nad trendem, prudce roste objem úvěrů a příliv kapitálu.

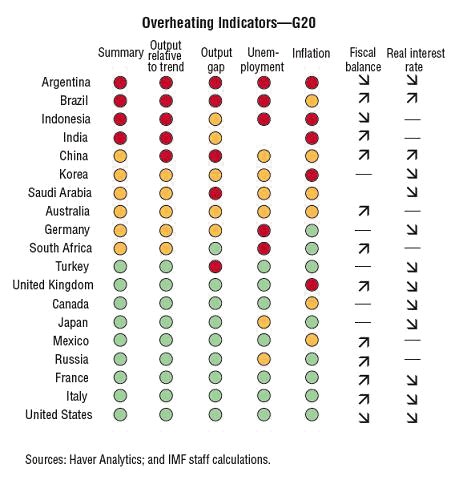

Pohled MMF na riziko přehřátí ve vybraných zemích shrnuje následující graf. Červená značí riziko vysoké, zelená naopak nízké. První sloupec ukazuje celkový pohled, druhý velikost produkce relativně k trendu, následuje produkční mezera, nezaměstnanost a inflace:

(Zdroj: Blog Gavyna Daviese, MMF)