Gavyn Davies, který nyní stojí v čele Fulcrum Asset Management, založil společnost Prisma Capital Partners a dříve vedl globální makroekonomický výzkum v , se na svém blogu ve Financial Times zamýšlí nad vývojem v eurozóně a USA.

Řecká krize by měla být bouří ve sklenici vody a ne globálním finančním šokem

Hlavním rysem evropské reakce na dluhovou krizi je neochota otevřeně přiznat ztrátu solvence, ke které došlo. Každá z dosavadních intervencí předstírá, že jde o krizi likvidity. Krátkodobě může tato strategie přinést určité výhody: Teoreticky nedochází k permanentnímu fiskálnímu transferu, což zajišťuje těsnou podporu voličů v zemích, které poskytují záchranné fondy. A nedochází k otevřenému přiznání defaultu či restrukturalizace; bankovní sektor tak není donucen k odpisu pohledávek a zvýšení kapitálu. Pokud by tato sázka zafungovala, řešení problému by se posunulo do doby, kdy by byl bankovní systém schopen lépe absorbovat ztráty. A v minulosti nastaly případy, kdy se tato strategie skutečně vyplatila.

Pro úspěch by ale bylo nutné, aby fiskální úspory v zadlužených zemích eliminovaly primární deficity, trhy uvěřily návratu k solvenci a začaly opět financovat vlády i banky. Roztočila by se tak pozitivní spirála klesajících rizikových prémií a zlepšující se rozpočtové aritmetiky. Tento scénář není nemožný, rozhodně se ale nezdá, že by se doposud naplňoval. Úsporná opatření přijatá v Řecku se namísto toho zdají být natolik bolestivá, že část společnosti proti nim otevřeně protestuje. A je možné, že politická situace se bude posouvat směrem k odmítnutí splátek dluhu a možná i opuštění eura. V případě Řecka je ale těžké si představit, že default podobný tomu, jakým prošla Argentina, situaci zlepší.

Nouriel Roubini nazval současný stav, kdy hlavní věřitele Řecka představují ECB, European Financial Stability Facility (EFSF) a MMF, jako skrytou fiskální unii. Ta je možná politicky průchodnější, protože veřejnost jí tolik nerozumí a teoreticky může dojít k jejímu částečnému zrušení v případě, že se vše v dobré obrátí. Finanční trhy ale jednoduché počty zvládnou (někdy!) a krize se tak ke svému závěru neblíží. Ztráty nakonec ponesou občané a daňoví poplatníci v zadlužených zemích, držitelé vládních dluhopisů - zejména evropský bankovní sektor, a daňoví poplatníci v zemích evropského jádra. A občané celé eurozóny ve formě inflační daně, která by přišla v případě monetizace prováděné ze strany ECB. V současné době by měly největší ztráty nést země GIPS, stále aktuálnější je ale otázka, kterou pokládá Wall Street Journal: „A co se stane, když Řekové pomoc odmítnou?“

Nejlepší řešení současné situace by představoval koordinovaný proces vedený Německem a Francií. V jeho rámci by došlo k restrukturalizaci řeckého dluhu tak, že by současné dluhopisy byly vyměněny za bondy s delší dobou splatnosti a nižší sazbou. Vzniklé ztráty by nesl privátní sektor, nominální hodnota dluhopisů by však zůstala stejná a banky by tak nemusely vykazovat okamžité ztráty. EFSF by vydal větší objem dluhopisů a získané finance by použil na nákup řeckých papírů na trhu. Stále by tak docházelo k fiskálnímu transferu, ale současný rizikový koktejl by byl nahrazen systematickým programem. Řecká krize by měla být bouří ve sklenici vody a ne globálním finančním šokem.

30% pravděpodobnost, že USA jsou opět v recesi

Současné zpomalení americké ekonomiky vyvolává otázky, zda její rychlost neklesla pod hranici, kdy již nelze nadále udržet zdravé tempo růstu a přichází návrat do recese. Podle poslední analýzy Jeremyho Nalewaika z Fedu je tato hranice konceptem, který má pro ekonomiku USA empirický základ a může pomoci v predikci recesí.

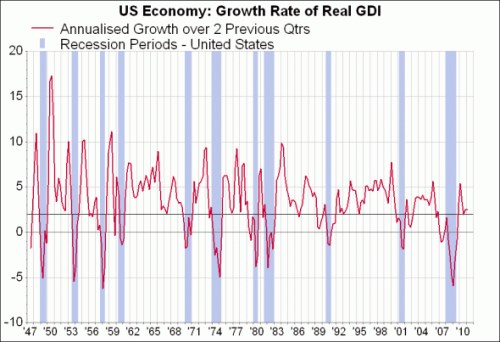

Kritická hranice růstu může existovat kvůli tomu, že nezaměstnanost v USA obvykle roste, pokud růst HDP klesne pod 2,5 - 3 %. Pokud růst klesne znatelně pod tuto hranici a udrží se zde po několik čtvrtletí, je to dost na to, aby klesla důvěra v ekonomiku a domácnosti omezily své výdaje. To může dále zesílit růst nezaměstnanosti – na rozjetí této spirály stačí podle obecně přijímaného hrubého pravidla prvotní růst nezaměstnanosti o 0,5 procentního bodu. Zmíněná studie Fedu ukazuje, že kritická hranice růstu leží na úrovni 2 % - jde o anualizovaný průměr za dvě čtvrtletí (namísto HDP se používá hrubý domácí příjem). Vývoj v čase ukazuje následující graf:

Uvedené pravidlo nefunguje dokonale, ale odráží jednoduchou závislost, která by se nyní neměla ignorovat. V posledních čtvrtletích se ekonomika USA dostala kousek od kritické hranice, doposud se ale zdá, že jde spíše o růstovou korekci, která se objevila i uprostřed předchozích dvou oživení. Pokud k uvedenému indikátoru přidáme další data popisující změnu nezaměstnanosti a trh s bydlením, je tu asi 30% pravděpodobnost toho, že již nastala recese.

(Zdroj: Blog Gavyna Daviese)