Existuje celá řada pohledů na vývoj cen akcií, jejichž kombinace, investorům poskytne solidní základ pro rozhodnutí o tom, zda již mohou s relativním klidem nakupovat nebo ještě vyčkávat. Analytici Citigroup připravili přehled nejpoužívanějších technik pro hledání pevného dna a použili je konkrétně na současný ruský akciový trh. Sami však hned v úvodu analýzy přiznali, že nelze spoléhat jen na čísla a trendy, ale je třeba se zajímat také o celkové směřování globální ekonomiky a politické potyčky na obou stranách Atlantiku. Nenechali však investory bez "berličky" a sestavili také výčet možných katalyzátorů pokračování medvědího trhu či návratu býků.

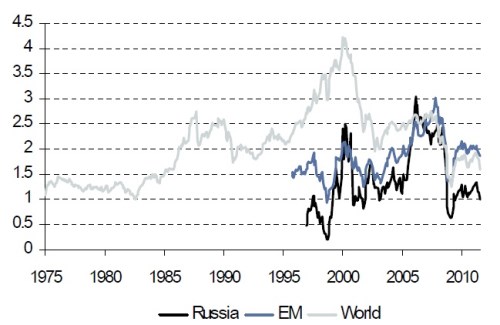

1.) Price to book

Prvním indikátorem, který potenciální kupci sledují, je tento poměr tržní kapitalizace a účetní hodnoty firmy. V případě, že cena převyšuje hodnotu připadající na akcionáře, nabízí se závěr přítomnosti dna trhu, říká Citi. Varuje však před definitivními soudy. „Světové trhy obchodují při price to book na úrovni 1,6, což je pod dlouhodobým průměrem 2,1, ale historicky o žádné zřejmé dno nejde,“ uvádějí analytici Kingsmill Bond a Andrej Kuznětsov. Atraktivněji již vypadá ruský akciový trh, kde price to book dosahuj jedničky, což jsou úrovně, na nichž došlo k obratu před deseti lety, ale také je to stále nad roky krizovými roky 1998 a 2008.

(Zdroj: Citi, MSCI)

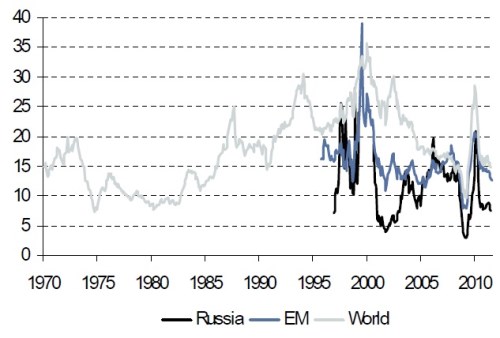

2.) P/E (trailing)

Samotný poměrový ukazatel cena akcie/čistý zisk na akcii (Price / earnings), který v případě nízkých úrovní přitahuje kupce věřící v podhodnocenost titulu, Citi považuje s ohledem na využívání ročných výsledků hospodaření firem za nevhodné pro komoditní tituly. Pro Rusko proto radí sledovat spíše takzvané trailing P/E vycházejících ze zisků za poslední 4 kvartály. I zde však na konkrétním případě Citi zhodnocuje následovně: „pozitivní nález zde je, ale nepřesvědčivý“. Akcie jsou podle analytiků sice levnější než v posledních letech, kromě roku 2009, ale o jasném dnu zde historicky mluvit nelze.

(Zdroj: Citi, MSCI)

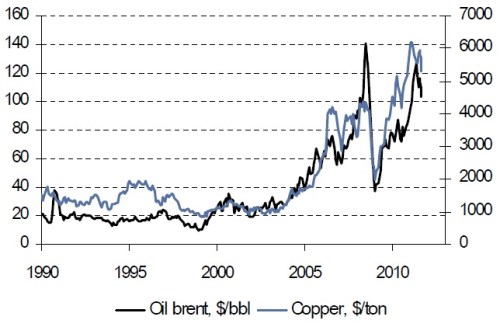

3.) Komodity

Důležitým ukazatelem pro určování dalšího směru jsou podle Citi rozhodně i ceny komodit. Poslední dění na trzích totiž dramaticky snížilo ceny hlavních komodit (až na „tradičního uchovatele“ hodnoty, kterým je zlato), lze proto očekávat, že obrat bude také doprovázet výraznější růst cen komodit. Při pohledu na graf lze sice sledovat pokles cen (na obrázku ropa a měď), opět však z historického propadu nejde o „skalnaté“ dno, z něhož by nebylo než cesty vzhůru. S ohledem na dlouhodobé prognózy pro ceny komodit z dílny Citi však analytici při současném tržním ocenění vidí růstový potenciál pro komoditní tituly.

(Zdroj: Citi, Datastream)

4.) Měna

Pro nástup do pozic je nutné zvažovat i aktuální vývoj na devizových trzích, které mohou konečný výnos z investice značně ovlivnit. Jak je na tom ruský rubl? Ten podle Citi stále v reálném vyjádření obchoduje poblíž svých historických maxim. V kontextu ostatních měn komoditně založených zemí - jako je Austrálie, Kanada, Brazílie či země jižní Afriky - přitom nejde o nic neobvyklého, jelikož celá tato skupina je relativně nadhodnocená dle parity kupní síly.

Pozn: reálný efektivní směnný kurz rublu

(Zdroj: Citi)

5.) Čas

Pro odhadování obratu na trhu investoři analyzují také trvání býčího/medvědího trhu (oficiálně začíná, když růst/pokles trhu dosáhne 20 procent) ve srovnání s historickými daty. „Medvědí trh obvykle trvá měsíce či roky. Současný pokles však trvá teprve pár týdnů,“ hodnotí analytici Citi současné trhy.

(Zdroj: Citi, MSCI)

6.) Kapitulace investorů

Tento termín se většinou používá ve chvíli, kdy investoři již vůbec nejeví zájem o nákup jakýchkoliv akcií a přepnou se do „spánkového módu“. Z pohledu Ruska Citi nabízí hned dva příklady tohoto stavu – delší období od srpna 1998; kratší období přišlo 2009 a vypadalo tak, že investoři nakonec byli ochotni obchodovat pouze asi desítku ruských akcií. Dnešní obrázek podle Citi vypadá jinak: „Objemy obchodů zůstávají vysoké – 34 společností obchodovaných na ruském trhu denně generuje objem převyšující 10 milionů dolarů. Proto se domníváme, že k žádné tu k žádné kapitulaci nedošlo.“

7.)... a další

Pro ještě delší seznam indikátorů blízkosti odrazu trhů směrem k růstovým trendům analytici Citi doporučují knihu Russella Napiera ‘At the bottom with the bear’. Hovoří se zde mimo jiné také o velmi nízkých cenách komodit a změně inflačních očekávání z deflačních na inflační. Ani jeden z těchto signálů však Kingsmill Bond a Andrej Kuznětsov zatím jako platné nevidí.

Tolik shrnutí základních metod pro identifikaci možného „bodu zlomu“. Citi však radí sledovat kromě cenových křivek i další vývoj v globální ekonomice, jelikož ten nyní ovlivňuje trhy silněji než rozhodování investorů na základě valuačních a jiných pomůcek. „Nakupovat na tomto trhu je podle nás dnes především rozhodnutím postaveným na přesvědčení, že se ekonomické prostředí v celosvětovém měřítku již nebude dále zhoršovat,“ říká dnešní zpráva pro investory.

Pro další vývoj (nejen) ruského trhu budou podle Citi důležité následující klíčové faktory, jejichž uskutečnění může trhy rozhoupat jedním či druhým směrem. Kdo koupí v současné chvíli, sází podle analytiků Citi především na to, globální ekonomika již má to nejhorší za sebou a ekonomické prostředí již nebude dále upadat.

Faktory hovořící pro pokles:

• Neřízená evropská dluhová krize aneb naplnění nejhorších obav investorů – podle Citi lze spíše čekat dohodu evropských vládních špiček vedoucí k odsunu krize.

• Zpomalení Číny – stále se vracející obavy trhu, které se ještě nenaplnily.

• Trvající zpomalení ekonomiky Spojených států.

Faktory hovořící pro růst:

• Více zaobalený strach o budoucnost Evropy, který by snížil pravděpodobnost medvědího scénáře.

• Úspěch snah kartelu OPEC při držení vysokých cen ropy (pozitivní pro vývozce komodit, jako je Rusko). „Čím déle zůstanou ceny ropy takto vysoko, tím větší bude důvěra investorů v sílu současného trhu,“ míní Citi.

• Výrazně reformní nástup nové ruské vlády – v případě recese světové ekonomiky bude trhy ignorován, ale ve více uvolněném prostředí globálního ekonomického růstu může Rusku přinést pozitivní body u investiční obce.

(Zdroj: Citi, Bloomberg, MSCI)