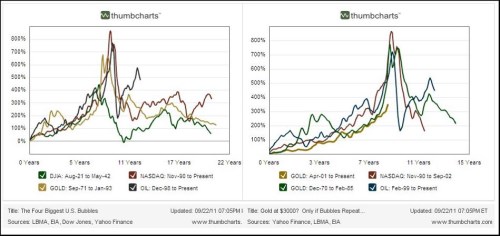

Předem varuji, že tento sloupek není pro fundamentalistické fundamentalisty. Bude se totiž točit zejména kolem křivek, které prudce stoupají vzhůru a pak prudce klesají. První z následujících grafů ukazuje čtyři největší bubliny Spojených států (údajně). Jsou jimi akcie – pokles a pád indexu DJIA mezi roky 1921 a 1942, NASDAQu od počátku 90. let, zlata od roku 1971 do roku 1993 a nakonec ropy od roku 1998. Druhý se pak zaměřuje na v současnosti tak populární zlato – místo DJIA je vývoj jeho ceny od roku 2001 do dneška:

Na první pohled by nás mohlo překvapit, jak podobné jsou si jednotlivé bubliny v čase ve svém nafukovacím tvaru a jak rozdílné je jejich (ne)splasknutí. Také bychom mohli konstatovat, že k nějakému bublinovému uklidnění nedochází, každá další je nafouknutá více, než ta předchozí.

Do problémů se ale dostáváme ve chvíli, kdy se zeptáme, co to ta bublina vlastně je. Svébytnou krásou bublin je, že je z definice nelze předem jasně určit. Ne že by se vždy neobjevovalo několik „rýpalů“, obecně ale během nich obvykle převládá názor, že „tentokrát je to jinak“. A mnozí z rýpalů navíc i přes svůj názor na nafukování aktivně participují s tím, že z vlaku včas vyskočí – příkladem je chování hedge fondů během NASDAQ bubliny. Tuto sebeživící soutěž krásy před několika dny s pomocí starého dobrého Keynese pěkně popsal mladý dobrý Shiller (viz „Shiller o bláznivé hře s akciemi“).

Teoreticky bublinu zadefinujeme lehce. Pokud mám aktivum, které ročně vynáší deset korun a diskontní sazba je univerzálních 10 %, pak je jeho hodnota 100. A cokoliv nad 100 je větší, či menší bublina. Pokud se mi ale hýbou odhady oněch 10 korun (tj. přímo, či přes budoucí vyšší prodejní cenu) i diskontní sazby, můžeme v principu hovořit jen o tom, že to více či méně vypadá na bublinu. Tj., že z hlediska historických standardů jsou ceny příliš vysoko.

K uvedenému můžeme ještě přidat hrátky s valuacemi opcí (tj. jejich použití na ocenění reálných projektů) a tím padá i poslední pevný bod – klasické diskontování (relevantní je tato úvaha například u NASDAQu). U příjem nenesoucích aktiv typu zlata a dalších komodit má pak hovor o bublinách ještě vratší základy. To neznamená, že se musíme tomuto slovu vyhýbat, ale měli bychom si být vědomi jeho slabostí.

Vybaveni povědomím o neurčitosti termínu bublina můžeme krátce pohledět na hlavní kandidáty dneška. Za potenciální adepty bych považoval zejména následující: americké vládní dluhopisy, dolar, zlato, japonský jen a ceny zboží v našich DYI stáncích (dozvuky volné středy).

--Dolar sice dlouhodobě oslabuje, stále je ale evidentní silná setrvačnost, daná jeho v minulosti získanou pozicí globální rezervní měny. Pro Spojené státy přitom tato situace není ani zdaleka jednoznačnou výhrou. Velký zlom v chování dolaru přinesly roky 2001/2002, kdy zároveň začala probíhat výrazná změna ve struktuře portfolií zahraničních investorů (posun k pevně úročeným nástrojům). Od té doby bychom tak mohli datovat pomalé splaskávání přefouknuté bubliny. Každý nárůst averze k riziku ale tlak opět navyšuje, protože zatím nic lepšího nemáme (tedy argument jako hrom, hovořící sám za sebe). Odpreparovat od sebe dolar a US dluhopisy přitom lze jen těžko a dokud bude dolar ze setrvačnosti bezpečným útočištěm, budou jím i americké bondy, i když se budou ratingové agentury stavět na hlavu.

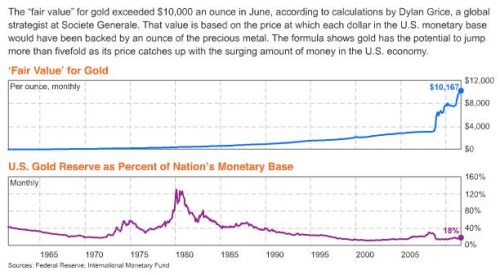

--O zlatu jsem zde hovořil minule, z určitého pohledu jsou u něj hovory o bublině nejméně patřičné. Není totiž nic, od čeho se odpíchnout. Můžeme samozřejmě kreslit zajímavé obrázky poměru jeho ceny k čemukoliv (třeba k akciím, jako v minulém článku, nebo k měnovým agregátům, stříbru ...), ale nějaký extrasilný názor na tom založit nemůžeme. Zatímco tak při prostém pohledu na minulost můžeme lehce hovořit o bublině, stejně lehce si odvodíme i to, že cena zlata je stále hluboce podhodnocena. Jako příklad uvedu dílo z dílny SocGen. To na základě krytí monetární báze zlatem (druhý graf) vyvozuje, že férová hodnota zlata v dolarech je přes 10.000 dolarů za unci. Kurz dolaru k dalším měnám (tedy třetí vrchol trojúhelníku) ale úvaha neuvádí, možná se tak spíše než o zlatu bavíme opět o bodu jedna.

--Japonský jen považuji za extrémnější verzi příběhu o bezpečném dolaru a amerických vládních dluhopisech. Samozřejmě, že vím o nadšení japonců pro strojovou dokonalost, sebeobětování, vysoké domácí úspory, apod. Nicméně vím také o demografických projekcích a současném zadlužení. Síla sebenaplňujících se proroctví je ale obrovská. V principu totiž platí, že kdybychom si z nějakého důvodu zvykli, že jako bezpečné aktivum budeme používat centrální bankou opuncované dlažební kostky, tak to bude fungovat. Všimněme si mimochodem, že uvedený výčet potenciálních bublin současnosti je vlastně výčtem pokusů o bezpečná aktiva (zlato z jedné poloviny). To také něco říká o současnosti samotné.

--Možná se nám také probudí jedna bublina přímo doma na dvorku a nemyslím tím zmíněné cenové úlety DYI. Stačil totiž necelý rok a švýcarizace koruny přestává být nápadem chovatelů ovcí z vysočiny a stává se produktem výzkumu analytických týmů velkých bankovních domů. Malá země, relativně solidní čísla, ne tak solidní čísla mnohých sousedů blízkých a vzdálených, populární rétorika utahování, investoři za velkou louží začínající rozlišovat mezi Českem a Čečenskem, neustále hledání nových „investičních příběhů“ ... V době měnových poloválek se za takovou kombinaci platí a „platí“.