Minulý týden byl i na současné standardy výjimečným. Vedení eurozóny se snad již nevratně dostává do užšího kontaktu s realitou, což trhy poměrně významně potěšilo. Výhrady vůči dosažené dohodě bych na straně problémů s likviditou viděl v tom, že ECB v zády s Německem pevně odmítá zvýšit svou angažovanost. Ve světě sebenaplňujících se proroctví je přitom poměrně pravděpodobné, že bude jedinou institucí, která má dost síly na přetlačení panikařících trhů. Co se týče solvence (tedy zejména co se týče Řecka), samotné snížení hodnoty dluhu neřeší jádro problému, kterým je nedostatečná cenová konkurenceschopnost. Ale onen první krok, kterým ona dlouhá cesta začíná, byl snad učiněn. Teď už jen hrozba recese a fůra nejasností…

Pozitivní byl vývoj v USA, kde silný růst HDP v QE3 snížil obavy z opětovného pádu do recese. Možná tedy ani tam není tak zle, jak jsme se ještě před krátkou dobou domnívali. A pozitivně se dají hodnotit i předběžná čísla z čínského průmyslu. Celý týden tak na trzích bouchalo šampaňské.

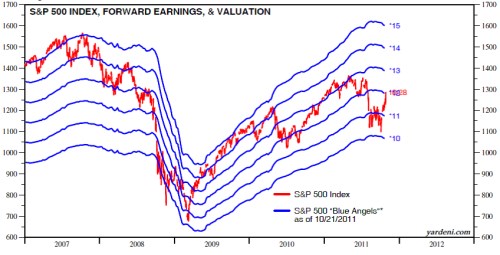

Kreativní graf od Eda Yardeniho ukazuje, jak moc se slavilo v USA – modře je vyznačen hypotetický pohyb trhu daný pouze vývojem očekávaných zisků – tj. vývoj trhu s daným konstantním PE . Vidíme tak například, že na dně roku 2009 se trh obchodoval s PE cca 10 a v září letošního roku se dostal na úroveň se stejným PE. Jinak řečeno, na dně v září byly akcie oceněny stejně depresivně jako na dně roku 2009, výše byly jen díky tomu, že mezitím vzrostly zisky:

Rally posledních týdnů a dnů zvedla US akcie na PE 12, což je valuace testovaná minulé léto. Trh se přitom po roce 2009 tak nějak stále vrací k oněm 12 – 13. I růst z 12 na 13 stále představuje více než 8% posílení, mějme ale na paměti, že odhady ziskovosti v následujících čtvrtletích se otáčí dolů (viz např. „Zisková rally ztrácí na síle?“).

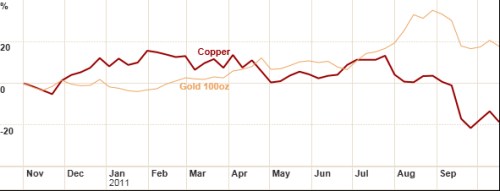

Globálně-čínský výhled nám ukazuje Doktor Kopr (viz „Dr. Copper - vy jste se zase kochal, pane doktore?“). Na přelomu září-října je patrný určitý optimismus, ten se ale rychle láme. Podobné je tomu i na zlatu, které se od počátku září definitivně pohybuje ruku v ruce s rizikovými aktivy – tj. rozhodující vliv u něj hraje změna inflačního vývoje:

Na závěr si může čtenář vyzkoušet kvíz – následující tři grafy jsou spready třech desetiletých vládních dluhopisů k výnosům bundů.

Jde o dvojici nezachranitelných - Itálii a Španělsko, a o zachraňující-potenciálně vše potápějící Francii. Žádné masivní zlepšení patrné není, na samém konci se křivky dokonce otáčí opět vzhůru. Obávám se, že v konečném důsledku je to opět o tom, že ECB se do hry o záchranu unie zatím výrazněji vtáhnout nenechá. Samozřejmě, že obrázek není černobílý a je těžké říci, co je menším zlem. Ale bonmot pana Rogoffa je stále relevantní: „Koho bude zajímat, že v neexistující eurozóně byla inflační očekávání pevně ukotvena na 2 %?“.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.