To, že by banky v eurozóně začaly prodávat svá aktiva z východní Evropy s cílem zvýšit své kapitálové poměry, dnes není právě v centru pozornosti médií. Ale mělo by být. Vlády členských zemí sice po summitu, který se konal před čtrnácti dny, slíbily, že k žádnému „nadměrnému“ oddlužení nedojde. Povšimněme si ale této volby slov. Banky mají přitom na dosažení nových kapitálových úrovní relativně málo času – devět měsíců na dosažení 9% kapitálového poměru.

Zvýšení kapitálu banky odmítají. Institute of International Finance odhaduje, že by je výrazně poškodil, protože jejich akcie se nyní obchodují s cenami blízko 50 % jejich účetní hodnoty. A některé z nich by nebyly schopny získat kapitál na trhu vůbec. Je proto téměř nevyhnutelné, že se mnohé namísto navyšování kapitálu budou snažit prodávat aktiva. Podle IIF by v důsledku dosažení vyšších kapitálových poměrů prostřednictvím zadržených zisků a omezení nabídky úvěrů klesl celkový objem úvěrů bank poskytnutých soukromému sektoru v eurozóně minimálně o 5 %.

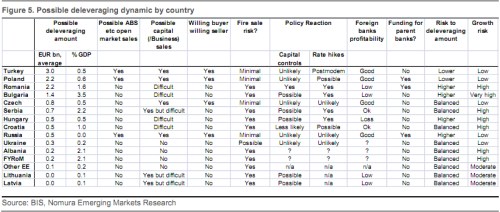

Na „optimalizaci rizikem vážených aktiv“ by mohly doplatit země jako Maďarsko či Polsko, které sice patří do EU, ale jejichž banky z valné většiny vlastní zahraniční subjekty. Mimo EU je zranitelné Turecko, Rusko a další země. Nomura přišla v pátek s analýzou, v níž vidíme, které země leží v první linii. Tabulka ve svých hlavních parametrech postupně ukazuje: Jakou částkou by jednotlivé země mohly přispět k oddlužení bank v eurozóně (v miliardách eur a jako podíl na HDP); zda hrozí možnost prodeje aktiv na volném trhu; zda existuje možnost prodeje podílu v bankách; zda existují potenciální kupci a prodejci; jaké je riziko možnosti rychlého prodeje a pravděpodobná reakce ze strany jednotlivých zemí – zavedení kontroly na tok kapitálu nebo zvýšení sazeb (unlikely – nepravděpodobné, possible – možné, less likely – méně pravděpodobné).

(Zdroj: FT Alphaville)