Tahouny cen ropy si můžeme rozdělit na nabídkové a poptávkové. Ty nabídkové potom na krátkodobé (většinou konflikty, nepokoje ...) a dlouhodobé (ropný vrchol – nevrchol). Ty poptávkové je pak je z hlediska fundamentu asi nejlepší vnímat regionálně; vedle toho tu je (ne tak úplně jasná) spekulačně-investiční poptávka (s tím, že QE podporuje jak fundament, tak spekulantoinvestory).

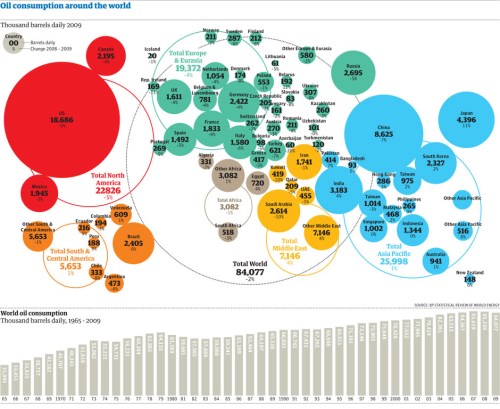

Data , shrnutá v následujícím obrázku, ukazují, že ve spotřebě ropy stále dominují Spojené státy. Pokud ale vezmeme do úvahy předpokládaný růst poptávky v Číně a zbytku Asie (z ekonomického hlediska tedy silně provázaného regionu), obrázek vypadá hned jinak. Navíc Čína s Japonskem, Indií a Korejí měly už v roce 2009 spotřebu na úrovni Spojených států.

Při pohledu na uvedený obrázek a zvážení pravděpodobného vývoje bych tedy řekl, že Čínasie by již nyní měla mít na ceny ropy vyšší vliv, než USA. Či přinejmenším stejný. Potvrzuje to například poměrně těsný vývoj dovozů ropy do Číny a ceny černého zlata.

Pokud tedy dosavadní „poptávkový“ vývoj cen ropy na ekonomiku USA (a Evropy) působil systematicky proticyklicky, v budoucnu se tato vazba může zvolňovat. Může se tak například stát, že USA budou růst a Čína tvrdě přistávat. V minulosti by ceny ropy rostly a tlumily americkou ekonomiku, nyní již ale tato mechanika fungovat nemusí a ceny ropy mohou hrát roli nepredikovatelné divoké karty. Negativní případ by zase z hlediska západu nastal, pokud Spojeným státům hrozila recese a Čína rostla. Ceny ropy by totiž neslábly, možná naopak, a situaci v USA a se zpožděním v Evropě by ještě zhoršovaly.

Není to tak dávno, co výše uvedený negativní scénář reálně hrozil a možná se s ním ještě setkáme. Jeho pravděpodobnost roste s tím, jak poroste spotřeba ropy v Číně a okolí a s tím, jak se bude tento region odtrhávat od západu – přecházet na domácí spotřebu. Tento rok nyní hrozí ropná divoká karta minimálně v evropské verzi (tj. Čína a USA mohou táhnout ceny nahoru a Evropu „dusit“)*.

Alespoň trochu od sebe odseparovat ony poptávkově–nabídkové cenové tahouny se můžeme pokusit porovnáním vývoje ceny ropy s celkovým vývojem cen komodit, čínským a americkým akciovým trhem. V prvním grafu je vývoj od roku 2007, v druhém za poslední rok.

(Zdroj: Bloomberg)

Na první pohled je patrné, že z uvedených rizikových aktiv je cena ropy (zeleně) nejrozkolísanější**. Dlouhodoběji se tvarem pohybu drží ostatních komodit (tmavě oranžová), má ale znatelně vyšší tendence k růstu (opět**). Za poslední rok to bylo a je dáno krátkodobými nabídkovými hrozbami – Blízký východ. Z hlediska diskuse Čína vs. USA grafy ukazují, že se cena ropy drží o něco více amerického trhu, platí to i u zbytku komodit (poptávkově tedy funguje RON – ROFF mechanika). Malou citlivost ropy na čínské akcie ale přisuzuji spíše specifickému chování čínského trhu.

*Určitý optimismus může zase navodit studie „The Macroeconomic Effects of Oil Price Shocks: Why are the 2000s so Different from the 1970s?“ (Olivier J. Blanchard, Jordi Galí). V té se dočteme, že ekonomiky rozvinutých zemí již nereagují na ropné šoky tak citlivě, jako tomu bylo v 70. letech. Je to důsledkem 4 možných faktorů: máme štěstí (nedostavuje se tolik souběžných negativních šoků), ropa má v produkci menší význam, trhy práce jsou flexibilnější a nastalo zlepšení v oblasti monetární politiky. Co si vyberete?

Pokud pak čtenář hladoví po konkrétních číslech, nabídku studii „Oil Price Shocks and Real GDP Growth: Empirical Evidence for Some OECD Countries“ (Rebeca Jiménez-Rodríguez, Marcelo Sanchez; 2004). Ta odhaduje, že růst ceny ropy o 100 % znamená 3,5 – 5 % pokles produkce v USA. U jednotlivých zemí eurozóny je to 2 – 5 %, u Kanady kolem 1 %. Například u ropu těžícího Norska pak dojde k růstu HDP o 1 – 2 %. Mimoto tato analýza uvádí, že vedle monetárních šoků jsou ropné šoky největším zdrojem nestability ropu dovážejících ekonomik.

**Před časem jsem tu jako rámcovou úvahu uváděl základní dlouhodobější cenovou úvahu, kterou s ohledem na výše napsané stojí za to si krátce připomenout: IEA udává, že v roce 2010 dosahovala světová produkce 87.8 milionů barelů denně - mb/d, což představuje meziroční zvýšení o 2.8 mb/d (3,29 %). Předpokládejme, že produkce ustrne na současné úrovni a poptávka by v následujících letech chtěla růst o nějakých 1,5 mb/d. Nyní tedy o nějakých 1,7 %. O kolik musí ročně vzrůst cena ropy, aby srazila poptávku na stagnující dosažitelnou produkci?

Počítejme s krátkodobou cenovou elasticitou -0,05 (tj. pokud vzroste cena ropy o 1 %, poptávka se sníží jen o 0,05 %). Poptávka je tedy velmi málo elastická, platí to zejména u té krátkodobé. Na relativně malou redukci poptávky tedy potřebujeme relativně velký růst ceny. To je z hlediska cen ropy velmi důležitý fakt, který částečně vysvětluje ony velké fluktuace – na čištění trhu je třeba velký pohyb cen. Uvedená čísla pak znamenají, že pokud chceme snížit poptávku o 1 %, musí ceny krátkodobě vzrůst o 20 % (v delším období stačí cca 3 % růst cen). Dejme tomu, že v modelovém příkladu tak přijde negativní nabídkový šok ve velikosti 1 %. Ceny tedy nejdříve musí vzrůst o 20 %, pak klesají (!) až na úroveň, která je o 3 % vyšší než cena před šokem.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.