Máme za sebou několik desetiletí postupně klesajícího nákladu kapitálu. Tento trend sám o sobě znamenal i velký impuls pro dlouhodobý růst cen rizikových aktiv, včetně akcií (viz např. „Loučení s kapitálem se prodlužuje“). Nyní jsme na jeho konci a to konci extrémním. Rizikové prémie jsou sice relativně vysoko, výnosy vládních dluhopisů předstírajících bezpečnost (VVD) jsou ale povětšinou na absolutních minimech. Důvodem je vysoká nejistota a stále hrozící past likvidity.

Podívejme se na to, jak se dá minulá i současná úroveň VVD a jejich dlouhodobá cesta dolů popsat z hlediska toho, jak tlumily, či podporovaly ekonomický růst (a následně i ceny aktiv, popř. bubliny). Čím vyšší totiž jsou VVD, respektive sazby a náklad kapitálu celkově, relativně k nominálnímu růstu ekonomiky, tím větší brzdou jsou. A naopak. Jednoduše řečeno:

Pokud jsou například úvěrové sazby na 7 % a ekonomika roste o 2 %, je poměrně těžké tyto úvěry splácet (to samé platí o naplnění požadované návratnosti u vlastního jmění, atd.). Pokud jsou úvěry za 4 % a ekonomika nominálně roste o 7 %, je to jiná káva a poměr sazby/růst je pro ekonomiku sám o sobě velkým prorůstovým impulsem.

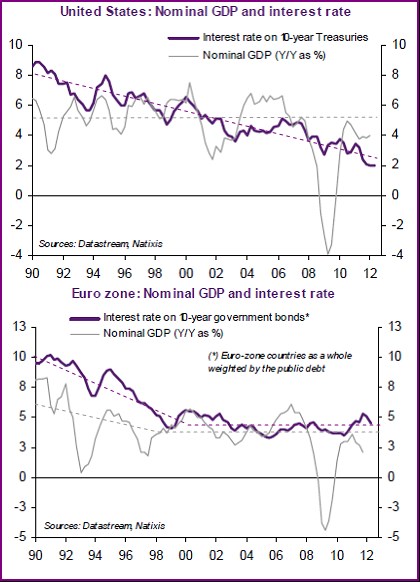

První graf ukazuje dlouhodobý poměr výnosů desetiletých vládních dluhopisů a nominálního růstu v USA, druhý v eurozóně. Do grafů jsem od oka dokreslil trendy, aby byla jasněji vidět pointa – v USA se trend VVD dostal pod růst nominálního HDP někdy v roce 2001. Celkově je patrné, že se uvedený poměr postupně přehupoval ze silně brzdícího do silně stimulačního módu. Růst NHDP se přitom až do krizových let držel na relativně stabilní trendové úrovni, náklad kapitálu (zde aproximovaný VVD) neustále klesal. Z hlediska akcií a dalších rizikových aktiv neopakovatelné lákadlo na druhou – klesající náklad kapitálu měřený např. VVD v absolutním i relativním měřítku (k růstu NHDP).

Nyní jsme v situaci, kde se VVD v USA drží dokonce nad růstem NHDP. Když se tak stalo naposledy, šlo minimálně ze zpětného pohledu o dosti sporný, bublinotvorný moment. Akcie nebyly jeho hlavním předmětem, obchodovaly se s PE nad 15, nyní mají problém překonat 13. V letech 2003 – 2007 byl ale růst vysoko nad současnými úrovněmi, takže nejde o žádnou nekonzistenci.

Pohled na druhý graf je ještě zajímavější. V eurozóně jako celku (!) je zpočátku vývoj podobný jako v USA, tj. růst a VVD se k sobě stimulačně přibližují. Pak se ale oboje cca stabilizuje a k přehoupnutí do silně stimulačního módu jako v USA nedochází. V grafu jsou ale VVD váženým průměrem zemí eurozóny. A my víme, že k bublinovatění místy došlo i přes relativně utaženější monetární politiku ECB, řídící se zejména situací v Německu.

Pohled na poslední roky a měsíce v grafech pak jedním z mnoha způsobů ukazuje, že monetární politika je v USA mnohem uvolněnější než v eurozóně. A nemá cenu zdůrazňovat, že krizové tlaky jsou naopak výrazně vyšší v eurozóně – čekali bychom tedy asi opačný mustr. Euro „utažený“ poměr VVD/růst je samozřejmě dán tím, jak jsou rizikovými prémiemi vyhnané nahoru VVD na periferii. Jejich snížení by vyžadovalo masivní nákupy VD ze strany ECB. Tyto nákupy pak nejsou tím samým, jako když VD kupuje Fed – americké VD totiž jsou, či úspěšně předstírají bezpečnost.

Není ale cílem tohoto zamyšlení opět se ponořit do spletitostí situace v eurozóně, včetně toho, jaké by uvolnění politiky ECB přineslo rizika a přínosy pro jednotlivé části eurozóny. Ve výše zmíněném „Loučení s kapitálem se prodlužuje“ jsem poukazoval na to, jak jsme byli po desetiletí naučeni na celkový stimulační vývoj na trzích, který ale není v dohledné době opakovatelný (VVD jsou cca na minimech). VVD jsou pak nyní v USA dokonce znatelně pod růstem NHDP, což ukazuje, že jsme nenarazili jen na kvantitativní konec cyklu (není už kam snižovat VVD), ale i na kvalitativní konec (snižování nefunguje tak, jak dříve). To ale neznamená, že pro krizí tepanou eurozónu je správně nastavený poměr VVD – růst opačný, než je nyní v USA.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.