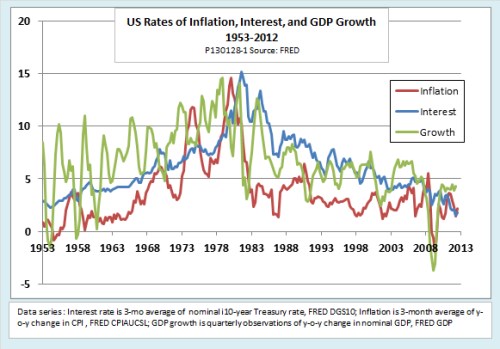

Graf ukazuje červeně vývoj inflace, modře výnosů desetiletých vládních dluhopisů a zeleně růst nominálního produktu. Podívejme se nejdříve na jednotlivé veličiny samostatně. Inflace od počátku 50. let roste až do pověstných 70. let. Přichází krotitel Volcker a od počátku 80. let a zejména let 90. je inflace zkrocena. Výnosy vládních dluhopisů do 50. let také rostou, jejich vrchol se o pár let zpožďuje za inflací. Následný pokles není tak prudký, ale je přesto znatelný. Růst nominálního produktu je nejvolatielnější, i zde můžeme přes velký šum vidět jeden velký cyklus – trendový růst do 70. let a poté trendový pokles (se zohledněním inflace můžeme z grafu odhadnout i reálné veličiny). Graf tak ukazuje, jak jsme se během šedesáti let dostali na „nominální“ vrchol jednoho velkého cyklu a z něj sestoupili až na jeho úpatí.

Z grafu je dobře vidět zlaté období Velkého uklidnění – cca od 90. let se inflace držela nízko a to s malými vlnami, nominální růst byl naopak relativně vysoko a také s malou volatilitou. Výnosy vládních dluhopisů a celkový náklad kapitálu během sestupové fáze cyklu klesal – užívali jsme si prostředí celkově velmi příznivé pro investice.

Z grafu můžeme vidět i to, jakou hru mezi sebou uvedené proměnné hrají. Jde zejména o to porovnat výši výnosů dluhopisů s inflací a hlavně s růstem. Pokud jsou výnosy k růstu relativně vysoko, pohybujeme se v prostředí nepříznivém pro získávání a splácení financí. Můžeme hovořit o tom, že finanční podmínky jsou utažené. Pokud naopak růst převyšuje výnosy, je lehčí získávat finance a splácet je. Jinak řečeno, pokud je výnos vládních dluhopisů 5 %, je pro vládu mnohem lehčí usloužit svůj dluh při 7 % růstu než při 2 % růstu. Podobné je to se soukromým sektorem, jehož náklad kapitálu často s prémií kopíruje náklad financování vládního dluhu (ne vždy).

Z grafu tak vidíme to, co bychom intuitivně čekali: Pokud růst delší dobu převyšuje výnosy dluhopisů, dochází k růstu inflace a celkově mají všechny proměnné stoupající tendenci. A naopak: Pokud jsou výnosy nad růstem, inflace klesá. Jde tedy v podstatě o to, že uvedený pohled můžeme používat jako jedno z (hrubých) měřítek příliš uvolněné, či příliš utažené monetární politiky. Včetně aplikace na současnou situaci – z konce grafu je patrné, že výnosy vládních dluhopisů jsou znatelně pod nominálním růstem. V logice výše uvedeného se to rovná rostoucí inflaci (mimochodem, v eurozóně je situace, jak jinak, opačná).

Pokud někdo náhodou čte moje příspěvky pravidelněji, asi si všiml, že pro zkratkovité rovnice typu monetární expanze = vysoká inflace nemám příliš pochopení (a hlavně pro ně nemá velké pochopení realita posledních několik let). Jak toto prohlášení napasovat na graf? Pohled na historický nominální růst vlastně ukazuje jeho trend – dejme tomu, že je (byl) někde kolem 5 – 6 %. Nejde o konkrétní číslo a o to, jak tento trend táhne dolů pokračující útlum. Jde o to, že současný růst je každopádně znatelně pod trendem (natož aby doháněl mezeru vzniklou v roce 2008/2009). Jedno až dvě procenta růstu jsou totiž významná čísla. A tato mezera je přesně tím, co předchozí zákonitosti výrazně mění. Rozhodující pak je, jak vkročíme do cyklu nového. Přesněji řečeno to, zda to rozjedeme celé znovu a vytvoříme cyklus nový (rostoucí nominální produkt a inflace a následné brzdění). Nebo zda se nám podaří přejít ostří monetárního nože a současná epizoda se stane jen několikaletým přerušením zmíněného Velkého uklidnění.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.