Patrick Artus z Natixis se neřadí k těm, kteří se domnívají, že evropské trhy poskytují zajímavou hodnotu. Tedy alespoň ohledně srovnání jejich atraktivity s trhy v USA. Poukazuje na to, že mezi situací v USA a eurozóně existuje několik „asymetrií“. Zatímco v USA se tempo ekonomického růstu zvyšuje, v eurozóně tomu tak není. I potenciální růst je v USA vyšší a tato země je na tom lépe i co se týče vývoje produktivity, reálných mezd a korportáních zisků. Letošní růst zisků na akcii v indexu S&P by podle Natixis měl dosáhnout 9 %, zatímco v eurozóně (Euro Stoxx) čeká společnost pokles ve výši 3 %. Významné je i porovnání výše růstu a sazeb v obou ekonomikách – v USA sazby leží níž než růst, ale v eurozóně tomu je naopak.

Uvedené rozdíly by se podle ekonoma měly jasně projevovat na kapitálových trzích. Měli bychom tak čekat, že v USA dojde k mnohem rychlejšímu růstu klíčových sazeb i rychlejšímu růstu inflace. V této zemi by tak mělo docházet k rychlejšímu napřimování výnosové křivky. Ve skutečnosti sice vidíme, že u dluhopisů s velmi dlouhou dobou splatnosti jsou americké výnosy výše, u dluhopisů s kratší splatností tomu tak ale není.

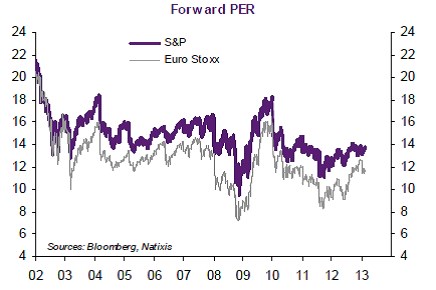

Vyšší krátkodobý i dlouhodobý růst a nízké sazby relativně k růstu by měly v USA zvedat valuace akcií. Následující graf ukazuje, jak se u amerických a evropských akcií vyvíjel poměr PE odvozený od očekávaných zisků. Z něj je patrné, že od poloviny roku 2012 se valuace indexu EuroStoxx začala k valuaci indexu S&P výrazně přibližovat.

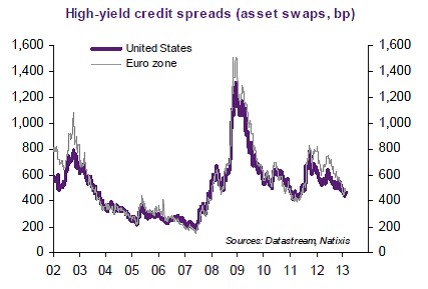

Rozdílné valuace bychom měli podle Artuse čekat i na trhu s korporátními dluhopisy. Vyšší růst ekonomiky a korporátních zisků by totiž měl v USA zvyšovat schopnost firem splácet své dluhy. Ve Spojených státech by tak mělo docházet k většímu poklesu rizikových spreadů než v eurozóně. K tomu však rozhodně nedochází, což dokumentuje i druhý graf. Ten ukazuje vývoj rizikových prémií na trhu spekulativních dluhopisů:

Relativní situaci v americké a evropské ekonomice pak podle Artuse neodpovídá ani eurodolar. Silnější růst v USA totiž zvyšuje pravděpodobnost včasnějšího utažení monetární politiky v této zemi, měli bychom tudíž pozorovat posilování dolaru. Od července minulého roku ale kvůli poklesu averze k riziku sledujeme, jak posiluje euro. Ekonom tak dochází k celkovému závěru, že vývoj na trzích vůbec nereflektuje rozdíl v ekonomické situaci v USA a eurozóně.

(Zdroj: Natixis)