Hlavní důvody současného optimismu v oblasti fúzí a akvizic (M&A) můžeme shrnout následovně: Extrémní rizika v ekonomice a na trzích jsou od minulého léta na ústupu a soukromý sektor vykazuje i přes chaotický vývoj ve Washingtonu známky odolnosti. Dluh je levný, sazby se drží nízko a čeká se, že tomu tak bude ještě nějaký čas. Investoři se navíc snaží najít zdroje vyšších výnosů a je tak lehké najít financování pro transakce. Ziskové výnosy firem leží relativně k výnosům korporátních dluhopisů vysoko (zejména proto, že výnosy dluhopisů poslední dobou výrazně klesají). Na kupující straně transakcí figurují firmy s hromadou hotovosti, zdroje mají i private equity společnosti. Na akciových trzích přišlo oživení, ceny se však stále nedostaly na úrovně, které by byly považovány za přehnaně vysoké. To, jak slibně začal v oblasti M&A tento rok, by tedy nemělo být velkým překvapením.

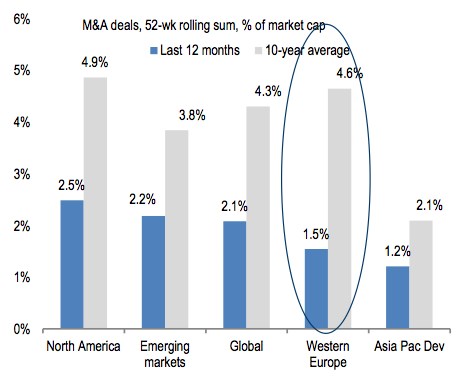

Stratég CSFB Andrew Garthwaite k uvedeným faktům přidává ještě několik svých poznatků. Předně poukazuje na to, že z hlediska historického vývoje se aktivita v oblasti M&A v posledních měsících nachází stále nízko. Je to patrné i z následujícího grafu, který ukazuje, jak se v jednotlivých regionech vyvíjela hodnota transakcí v posledních 12 měsících a jaký byl desetiletý průměr (jde o podíl transakcí na celkové tržní kapitalizaci). Například v Evropě se za poslední rok aktivita M&A nalézala 63 % pod dlouhodobým průměrem.

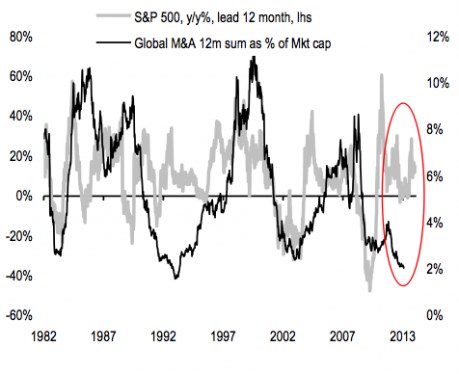

Garthwaite také následujícím obrázkem ukazuje, že fúze a akvizice reagují na vývoj na akciovém trhu se zpožděním, které se pohybuje kolem jednoho roku (na změnu důvěry ve vedení společností reaguje dokonce se zpožděním 18 měsíců). V grafu je šedě vyznačen vývoj meziroční změny indexu S&P 500 a černě objem globálních M&A (za posledních 12 měsíců) v poměru k tržní kapitalizaci.

Stratég poukazuje i na fakt, že rozdíl mezi volným cash flow společností a výnosem spekulativních dluhopisů nebyl v historii nikdy tak silným faktorem podporujícím M&A, jako je tomu dnes. K tomu se přidává mimořádně nízké zadlužení (15 % pod normálem měřeno podílem dluhu k EBITDA), firmy v Evropě a v USA navíc drží rekordní zásobu hotovosti v rozvahách.

Změnám v oblasti M&A se věnuje i . Stratégové této společnosti tvrdí, že zlepšení přichází obvykle až po určitém období růstu cen aktiv a klesající volatility. Zlepšení tak nastalo i po roce 2009, trh však začal opět stagnovat v roce 2010. V roce následujícím přišel znovu pokles M&A aktivity s tím, jak se prohlubovaly obavy z globální recese a politická nejistota.

(Zdroj: Cardiff Garcia, FTAlphaville)