Na přelomu roku jsem zde přemítal o tom, že jedním z předních investičních témat 2013 bude Japonsko. V „Rogers věří Abemu, sází na japonské akcie“ se nyní můžeme dočíst, že i známý investor Japonsku věří. Navýšil tak pozice v tamních akciích a Abe se podle něho stal „katalyzátorem, jehož působení bude trvat několik let“. Pan Rogers přitom kvůli údajné hrozbě vysoké inflace dlouhodobě kritizuje „tištění peněz“ v USA a v eurozóně. V Japonsku se mu ale, podle výše uvedeného, líbí, i když tam by politika centrální banky mohla být o krok blíž k nějakému skutečnému tištění peněz. Akcie nejsou dobrou investicí v prostředí vysoké inflace (a pan Rogers to jistě ví). Můžeme tak spekulovat o tom, že ani investiční guru se nedomnívá, že by Japonsku kvůli posunu v politice hrozila vyšší inflace. Pokud s ním budete hovořit, zeptejte se ho na tuto (třeba jen zdánlivou) nekonzistenci.

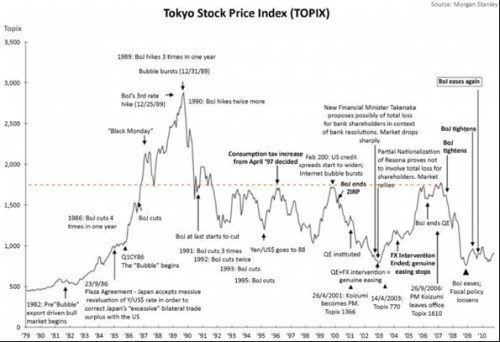

Protože se domnívám, že Japonsko bude významným investičním tématem po delší dobu, považuji za vhodné vstřebat trochu historii tohoto trhu. Pomůže nám s tím hezký obrázek od . Na jeho počátku vidíme formaci bubliny, která praská na konci roku 1989, ve kterém BoJ třikrát zvedla sazby. V roce 1990 přišlo další dvojí zvednutí sazeb, trh kolabuje. V roce 1991 BoJ sazby třikrát snižuje, to pokračuje až do roku 1995. Až do prasknutí dot.com bubliny trh třikrát atakuje úroveň 1.750 bodů (vyznačil jsem oranžově), prorazit jí se mu ale nedaří.

Po prasknutí internetové bubliny trh opět kolabuje, v roce 2003 přichází QE a intervence na měnovém trhu. Situace se obrací a rally trvá až do roku 2005. Zastavuje se opět na magické hranici 1.750 bodů, kterou se snaží prorazit ještě v roce 2007. Pak přichází poslední krize a trh se propadá na minima zaznamenaná před intervencemi roku 2003. BoJ uvolňuje politiku, podobně se chová vláda, ale výsledky jsou z hlediska růstu cen akcií minimální.

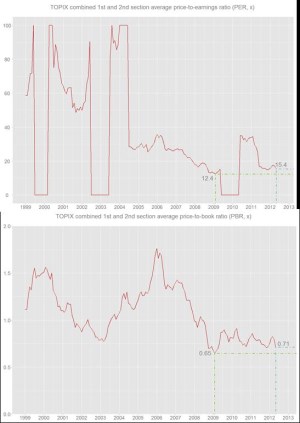

Hledět na samotné ceny akcií je zejména v delším období ošemetné (viz minulý článek „Po dvanácti letech stojíme opět na začátku“). Co se týče valuace mohu nabídnout následující dva obrázky (ne úplně aktuální, ale pokud vezmeme do úvahy poslední rally, odhadneme i současné hodnoty). První z nich ukazuje PE japonských akcií (velké poklesy odpovídají propadu zisků do záporných hodnot), druhý poměr ceny a účetní hodnoty akcií P/BV.

Střednědobá historie PE ukazuje, že jsme na nízkých hodnotách, nepropadejme ale „rádobydlouhodobé“ iluzi, která tak silně funguje u komentářů amerických akcií (detaily opět předchozí článek). Ve srovnání s PE amerických akcií pak můžeme říci, že japonský trh není valuačně žádným nákupním hitem. Geografické porovnávání PE je ale složitější třeba kvůli rozdílným účetním standardům (cash flow je fakt, zisky jsou jen názorem). Na střednědobou valuační atraktivitu/neatraktivitu ukazuje i P/BV. To není vysoko a zde to platí i ve srovnání s jinými zeměmi. Například DAX se nyní obchoduje kolem 1,3 účetní hodnoty akcií. Ale i zde jsou technické problémy s geografickým porovnáváním.

Tedy: Měřeno poněkud pochybnými standardy posledních cca 12 let se japonské akcie zdají být levné, mezinárodní srovnání PE takové nadšení nebudí, PBV je relativně nízko. Celkově smíšený obrázek. První graf pak ukazuje, že pokud by se politicko-ekonomická situace dostala na mustr roku 2003, existuje velký prostor pro další rally (i rezistence 1.750 je daleko). Opět v souvislosti s předchozím článkem můžeme o japonském trhu dokonce uvažovat tak, že by změnou politiky mohl alespoň dohnat ztracenou (ziskově nulovou) dvanáctiletku, kterou si prošly americké akcie.

Brzdou pro japonské akcie budou dlouhodobější strukturální faktory a specifika, které jsem popisoval v předchozích článcích zaměřených na zemi vycházejícího slunce (např. „Japonská krize ne a ne přijít, ta americká už vůbec ne“). Zde ještě dodám, že podle posledních projekcí CSFB by růst japonské ekonomiky měl po mírném poklesu z posledního čtvrtletí 2012 zrychlit na 3,3 % a ve druhém letošním čtvrtletí dokonce 4,4 %. Poté by ale mělo přijít opětovné zpomalení. Tahounem růstu by měly být investice soukromého sektoru a zejména investice veřejného sektoru. Silný by měl být i růst exportů, čisté exporty ale porostou jen o cca 1 % (minulý rok klesaly). U všech těchto položek by ale podle těchto projekcí mělo v druhé polovině roku dojít k ochlazení, takže z hlediska tohoto minicyklu už asi velký prostor pro další rally nebude (akcie cyklus vedou). Výše uvedené ale referuje spíše na dlouhodobý strukturální posun v ekonomické politice a následně i na akciovém trhu.