Ben Bernanke doposud tvrdě pracoval na tom, aby ohledně vývoje sazeb vysílal srozumitelné signály. Nyní proto musí být zklamán z toho, jak trhy jeho záměrům „špatně porozuměly“. Prezident Dallas Fed Richard Fisher naznačil, že trhy se záměrně snažily o narušení plánů Fedu tím, že vytvořily turbulence na trhu, které měly centrální banku donutit k dalším nákupům aktiv. Jde o pochybnou logiku. Investoři, kteří prodali dluhopisy po zasedání FOMC, sázeli na to, že jejich ceny budou dále klesat. To znamená, že chtěli, aby Fed politiku utáhl, což je opak toho, co naznačoval Fisher. Mylný je i názor, že velcí hráči na trhu nějak koordinují své chování. Investoři mezi sebou soupeří, spolupráce neexistuje. Je ale možné, že se ceny dostanou do nesouladu se záměry Fedu a v minulých dnech k tomu skutečně mohlo dojít.

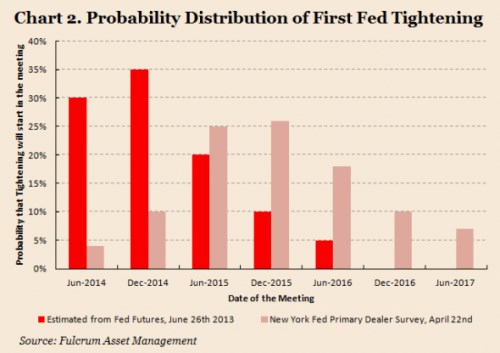

Bernankeho varování zvedlo výši sazeb očekávaných v roce 2016 asi o 100 bazických bodů, což je poměrně dramatický posun. Následující graf ukazuje, jak se podle odhadů Fulcrum Asset Management po zmíněném varování posunuly pravděpodobnosti prvního utažení politiky na následujících zasedáních FOMC:

Jasně vidíme, jak stoupla odhadovaná pravděpodobnost utažení politiky v roce 2014. Právě to mělo negativní dopad na ceny aktiv.

Co se konkrétně stalo? Je možné, že vyvolaný šok donutil investory ke snižování finanční páky investorů prodávajících futures. Pokud tomu tak bylo, vše by se mělo vrátit k normálu poté, až se situace uklidní. Trhy se ale možná domnívají, že Fed změnil názor na monetární politiku. Pak by šlo i o velmi výraznou změnu, která je silnější než kterýkoliv jiný signál týkající se záměrů této centrální banky. Například podle výzkumu San Francisco Fed je možné, že velká část vlivu, který mělo QE na dluhopisový trh, přicházela právě prostřednictvím signalizačního efektu a nebyla založena na portfolio efektu, na který se obvykle klade hlavní důraz. Fed by se pak musel velmi snažit o to, aby trhy uklidnil.

Nyní zřejmě uslyšíme sérii projevů hrdliček z vedení Fedu. Nicméně v určitém okamžiku Fed bude muset prezentovat nové ekonomické cíle. Může to být například snížení cíle týkajícího se nezaměstnanosti z 6,5 % na 5,5 %, což by odpovídalo střednědobé inflaci držící se pod hranicí 2,5 %. Někteří zástupci Fedu, kteří se obávají „honby za výnosy“, s tím možná nebudou souhlasit. Pokud ale Fed chce dostat krátkodobé sazby zpět pod kontrolu, měl by o podobných krocích vážně uvažovat, rozvádí své dřívější úvahy o současném dění na trzích ekonom a investor Gavyn Davies. Živě diskutovanému tématu monetární politiky v USA se také na stránkách New Republic věnují známí monetaristé Ramesh Ponnuru a David Beckworth:

Zdá se, že Fed by rád začal se snižováním objemů měsíčních nákupů dluhopisů. Podle toho, co řekl Bernanke, by k tomu mohl přikročit na konci tohoto roku a nákupy by mohly být úplně ukončeny v roce příštím. Jde ale o předčasný krok a Fed by měl naopak signalizovat, že politiku neutáhne až do chvíle, dokud se nominální výdaje v ekonomice nevrátí na předkrizový trend. Impulsem k uvolnění tempa QE je překvapivá odolnost americké ekonomiky, která si vede mnohem lépe, než se na počátku roku 2013 čekalo. K tomu se ale přidává mylný dojem, že Fed nyní sleduje velmi uvolněnou politiku. Ten je založen na tom, jak nízko dnes leží sazby a jak moc se zvětšila rozvaha centrální banky. Ani jedno ale neznamená, že politika je skutečně uvolněná.

Už Milton Friedman poukazoval na fakt, že nízké sazby mohou být známkou toho, že politika není uvolněná, ale naopak příliš utažená. A je také chybou dívat se jen na vývoj nabídky peněz bez pohledu na vývoj poptávky po nich. Fed sice zvětšil svou rozvahu, k úplné akomodaci poptávky po penězích ale nedošlo a celkové dolarové výdaje tak zůstávají v útlumu. Míru uvolnění politiky je nejlepší hodnotit právě z vývoje nominálních výdajů. Jestliže tempo jejich růstu klesá, je politika utažená. Před poslední krizí toto tempo dosahovalo po desetiletí asi 5 % ročně. Firmy i domácnosti tento růst odrazily ve svých očekáváních, po krizi ale došlo k jeho prudkému propadu, který byl rychlejší než během Velké deprese. Výsledkem byly problémy na trhu práce a na finančních trzích. Situaci změnilo až kvantitativní uvolňování, růst je ale stále nízký, po recesi rostly nominální výdaje v průměru o méně než 4 %. Celkově se nominální výdaje nacházejí asi 10 % pod předkrizovým trendem.

Jestliže by Fed nyní uvolnil tempo nákupů aktiv, situace by se ještě zhoršila. To je důvod, proč trhy na Bernankeho signály reagovaly tak negativně. Fed by měl explicitně cílit dlouhodobý vývoj nominálních výdajů. Jeho cílem by měl být jejich růst o 5 % ročně s tím, že pokud jeden rok tento cíl podstřelí, bude se snažit o to, aby to následující roky kompenzoval. I bez těchto cílů ale existují důvody k tomu, aby Fed nákupy nesnižoval. Podle inflačních očekávání (Cleveland Fed) by měl růst cen v následujících deseti letech dosahovat 1,4 % ročně, nezaměstnanost se drží nad cílem ve výši 6,5 %. Obojí ukazuje, že politika by měla být uvolněnější, její utažení by bylo šílené.

(Zdroj: Blog Gavyna Daviese, New Republic)