Pokud například sledujeme úvahy o tom, jak utahování monetární politiky, či přesněji řečeno zvolnění tempa její expanze, poškodí trhy, můžeme dojít k překvapivému závěru, že mezi růstem produktu a růstem cen akcií by vlastně měl být negativní vztah. Tj. čím hůře pro ekonomiku („lépe“ pro monetární expanzi), tím lépe pro akcie. Méně perverzní je jiný příklad „odtržení“ cen akcií od vývoje ekonomiky: Proti intuici je na první pohled i spojení slabého pokrizového růstu se silnou pokrizovou rally (musíme ale zapomenout třeba na to, jak moc se akcie a valuace propadly během krize). Selský rozum, který by bez velkého přemýšlení dával do silné souvislosti růst (pokles) ekonomiky a růst (pokles) trhů ale musí iritovat hlavně slabý, či dokonce negativní vztah mezi cenami akcií a ekonomickým růstem, který ukazují i dlouhodobá data.

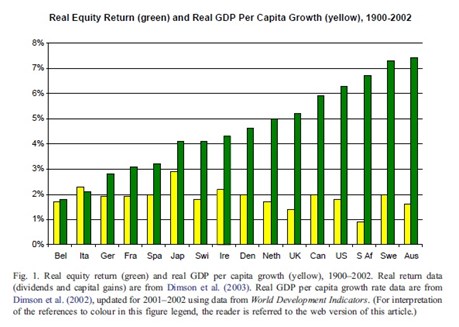

Pohleďme třeba na následující obrázek, který porovnává reálnou návratnost akciového trhu (zeleně) a reálný růst HDP na hlavu (žlutě). Nějaký pevnější vztah bychom hledali těžko. Například Belgie mezi lety 1900 – 2002 dosahovala růstu HDP na hlavu pod 2 %, podobný byl reálný růst trhu. Austrálie s cca stejným růstem produktu ale dosáhla průměrné návratnosti trhu překračující znatelně 7 %. U Francie se ekonomický růst pohyboval na 2 %, růst trhu něco nad 3 %. Švédsko se stejným růstem ekonomiky dosáhlo růstu trhu převyšujícího 7 %. A tak dále. Mimochodem, povšimněme si, že s výjimkou Itálie je růst trhu vždy alespoň o fous, ale většinou výrazně, vyšší než růst HDP na hlavu.

Základem systematičtějších úvah na téma síly ekonomiky a síly akciových býků musí být jasný pohled na základní vazby. Ekonomiku jako celek můžeme v daném období z přijmového hlediska vidět jako výši mezd, daní a zisků - tedy zisků všech firem v ekonomice. Růst těchto zisků je dán celkovým růstem příjmů (ekonomiky) a tím, jak se mění podíl zisků na těchto příjmech. Právě změna tohoto podílu je prvním diverzantem, který může rušit vazbu „růst-ceny akcií“. Druhým je pak to, že obchodované firmy nejsou všechny firmy v ekonomice, ale jen jejich část. A ta nemusí být ani zdaleka reprezentativní jak svou velikostí (to není samozřejmě), tak ani odvětvovou strukturou. Jinak řečeno, chování celkových zisků v ekonomice je něco jiného než chování celé ekonomiky a chování zisků obchodovaných firem je něco jiného než chování celkových zisků. První část je jasně demonstrována vývojem posledních let, kdy ve vyspělých zemích prudce roste podíl zisků na příjmech. Druhá třeba tím, jak u US obchodovaných firem roste podíl zisků generovaných v zahraniční.

Dále nesmíme zapomínat na to, že hodnotu akcií neurčují zisky, ale cash flow firem. Jak konkrétně ukazuji třeba v sérii Zaostřeno na blue-chips, mezi těmito dvěma proměnnými je často nebetyčný rozdíl, pramenící jednak z čistě účetních operací a také z fundamentu. Do cash flow totiž promlouvají i investice do pracovního kapitálu a dlouhodobých výrobních aktiv. A nakonec tu je vliv očekávání a diskontních sazeb (tedy vlastně valuací) na ceny akcií. I kdyby se zisky a cash flow firem pohybovaly stejně jako HDP, dlouhodobé posuny v požadovaných návratnostech (averze k riziku, riziku samotném a bezrizikových výnosech) mohou ceny akcií od trendu HDP odchýlit.

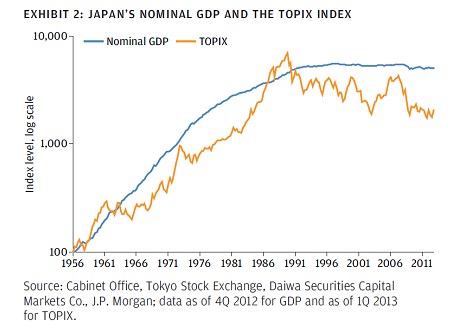

Po tomto výčtu bychom mohli mít naopak pocit, že by vlastně bylo zázrakem, kdyby se ceny akcií pohybovaly stejně jako produkt. Většina výše uvedeného je ale většinou otázkou krátkodobějšího/střednědobého odchýlení od průměru, či trendu a pozdějším návratu k němu. V řádu let, či dokonce desetiletí tak může být v dané zemi vztah produkt – akcie skutečně slabý a i bez toho, aby to šlo proti zdravému rozumu. Uvedení diverzanti pak mohou být strukturálně jiní při porovnávání jednotlivých zemí (např. rizikové prémie) a výsledkem je výše uvedený a na první pohled jistě překvapující graf. Jsem ale velmi skeptický ke kategorickým prohlášením typu „vývoj na trhu nezávisí na růstu ekonomiky“. A abych svůj postoj také podpořil nějakým obrázkem, vyberu následující – jde o japonský TOPIX porovnávaný s vývojem nominálního produktu:

Pokud se zaměřím na trend, vidím, že růst ekonomiky za sebou s určitou mezerou táhne i trh, když pak ekonomika stagnuje, na růst trhu to nestačí a ten začíná trendově klesat. Jinak řečeno, na jeho růst by musela ekonomika nominálně růst o něco více. Hovořit o tom, že mezi trhem a ekonomikou zde vztah není, by bylo absurdní.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.