V době, kdy mezi ekonomickými těžkými vahami (Summers, Davies, Krugman ...) kvetou úvahy o dlouhodobé stagnaci vyspělého světa, se americký trh svou valuací dostává na pokrizové rekordy. A co víc, Evropa nezůstává nijak pozadu. Přitom i kdyby teorie dlouhodobé stagnace relevantní nebyla, nejeden z ekonomů (a i selský rozum s jen mírnou dávkou skepse) tvrdí, že to nejhorší eurozónu ve formě restrukturalizace dluhů ještě čeká. Evropský MSCI se přesto nyní obchoduje s PE kolem 13,6, což je cca stejná valuace jako v první vlně pokrizové euforie a během let 2006, 2007. Pokud se to zdá jako velký optimismus, můžeme pohlédnout do Španělska, kde se PE dostalo dokonce na cca 14. Tam bylo naposledy v roce 2006. A podobně se chovají trhy v dalších větších evropských ekonomikách.

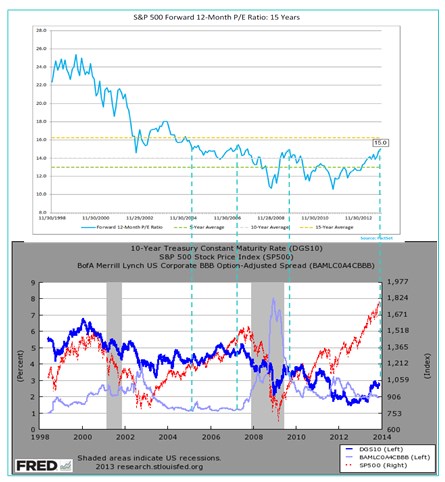

My dnes budeme náš čas po několika týdnech věnovat trhu americkému. Mustr vývoje jeho valuace je zhruba podobný tomu evropskému, konkrétní hodnoty včetně těch aktuálních vypadají následovně:

Ona hraniční třináctka, kterou mělo PE po krizi problém prorazit, je nyní shodou okolností pětiletým průměrem valuace. Pouze v euforii roku 2008 se trh dostal nad desetiletý valuační průměr 14, pak až jen letos. A evidentně mu to nestačí. PE tak nyní dosáhlo hodnoty 15 a zdá se, že má chuť pokořit průměr patnáctiletý (něco nad 16). Má na to dost silné nohy?

Nožky má PE tři – výplatní poměr POR (v kratším časovém období většími fluktuacemi neprochází), rizikové prémie a bezrizikové výnosy (dohromady požadovanou návratnost) a očekávané zisky. Druhý graf ukazuje, jak se spolu s vývojem cen na trhu (červeně), mění právě bezrizikové výnosy a rizikové prémie. Ty jsou u akcií skryty, světle modře jsou tedy aproximované prémiemi korporátních dluhopisů – nejde nám ani tak o absolutní úrovně, ale jejich změny.

Z druhého grafu tedy vidíme, že v roce 2009, kdy se PE pohybovalo na podobných úrovních jako dnes, byly bezrizikové výnosy i prémie výše. To znamená jediné – tyto vyšší hodnoty musely být tehdy kompenzovány vyšším očekávaným růstem zisků, respektive cash flow firem. Jinak řečeno, dnes na podobné PE stačí nižší očekávaný růst, což by asi odpovídalo. Ona první vlna pokrizové euforie je asi zavádějící (také rychle přešla). Další dva případy s podobnou valuací už ukazují úplně jiný obrázek – znatelně vyšší bezrizikové výnosy a znatelně nižší rizikové prémie (v součtu ale cca podobné jako dnes, tedy kolem 5 %). Tento mustr můžeme považovat za standard, zatímco ten současný (vyšší prémie, nižší výnosy státních dluhopisů) je stále spíše mustrem pasti likvidity, či oné hrozby dlouhodobé stagnace. Trochu tak hapruje to, že podle této logiky by očekávaný růst podle PE měl nyní být cca podobný jako v oněch předkrizových letech (je stejný součet prémií a bezrizikových výnosů). Zároveň ale máme na straně výnosů a prémií konstelaci, která přímo implikuje to, že růst bude nižší (jiná struktura požadované návratnosti).

I přes uvedené si stále nemyslím, že by se americký trh dostal do nějakého bublinového teritoria. Investoři ale také určitě netrpí nějakým pesimismem, úvahami o dlouhodobé stagnaci apod. Pokud by se valuace dostala zpět na PE 14, představovalo by to asi 7 % oslabení cen. Pokud by se trh naopak dostal až na ono PE 16, je to samozřejmě zhruba stejný posun směrem nahoru (vše s konstantními očekávanými zisky). S ohledem na výše uvedené bych se k druhému scénáři klonil méně, ale takto se už mýlím několik týdnů. A čeká nás prosinec, který je z historického hlediska suverénně nejvstřícnějším měsícem pro obchodníky a investory.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.