Dávno pryč jsou doby, kdy komodity táhla nahoru prostá kombinace teorie komoditních nabídkových (!) vrcholů a představa neustále rychle rostoucí Číny. Pryč jsou také doby, kdy komoditám výrazně pomáhaly zjednodušené výmarské rovnice „růst monetární báze = inflace = vyšší ceny reálných aktiv“. A pryč už jsou i doby, kdy na komodity (spolu s akciemi) stačil jednoduchý vzorec založený na přepínání trhů mezi averzí a náklonností k riziku. Pohybujeme se v úplně jiném prostředí a nejpozoruhodnější je při pohledu na poslední roky asi následující: Zatímco byly komodity naprosto prvním a suverénním kandidátem na bublinu v prvních pokrizových letech, nyní, když se o bublinách běžně hovoří, jsou kandidátem asi tak posledním. Jaký je nyní výhled?

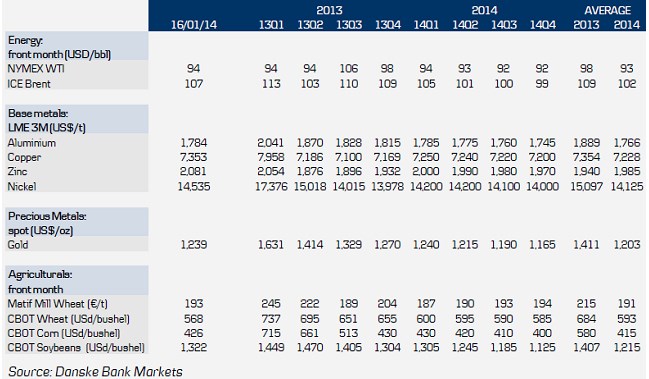

Následující tabulka shrnuje aktuální projekce vývoje cen hlavních komodit pro tento rok od Danske Bank. Nebál bych se je nazvat jakýmsi názorovým středním proudem, možná s mírně pesimističtějším nádechem.

Terminologie a uvažování týkající se trhu komodit je opačná u investorů držících, či uvažujících o jejich nákupu (tedy o dlouhých pozicích) a u spotřebitelů (popř. investorů s krátkými pozicemi). Držme se pohledu dlouhých investorů. Pro ně nevyznívá tabulka moc pozitivně. Pokud porovnáváme průměrné ceny za rok 2013 a 2014, vidíme, že cena ropy by měla letos klesnout, to samé platí o hliníku, mědi a niklu. Z průmyslových kovů by měl mírně růst zinek. Výrazně oslabit by pak měly dolarové ceny zlata, pšenice, kukuřice i soji (u roku 2013 a 2014 jsou v grafu ještě ceny očekávané každé čtvrtletí).

Jedním z hlavních hybných faktorů by měl být posilující dolar. U řady komodit pak DB zmiňuje nabídkové tlaky – růst nabídky by měl předčit růst poptávky a výsledkem by měly být popsané poklesy cen. U ropy je prý dokonce možné, že by se opakovala mírnější verze roku 1986. Tehdy klesla ceny ropy z nějakých 30 USD za barel na úroveň 10 USD za barel. Podobné proporcionální pohyby asi dnes čekat nemůžeme i kvůli tomu, jaké jsou nákladové struktury současné těžby. Ale i znatelně menší pokles by byl z hlediska spotřebitele příjemný. Pomoci by mu mohla mimo jiné ropa z Iránu, Mexika a samozřejmě i USA, svou pozici na trhu by se mohla snažit upevnit i Saúdská Arábie. Nedílnou součástí každé úvahy o komoditách by měl být výhled pro Čínu. Rozpětí scénářů je stále velmi široké a ještě dlouho tomu tak asi bude. Stále jistější je ale to, že překvapivě vysoký růst nepřijde (scénáře se tak otevírají spíše směrem dolů).

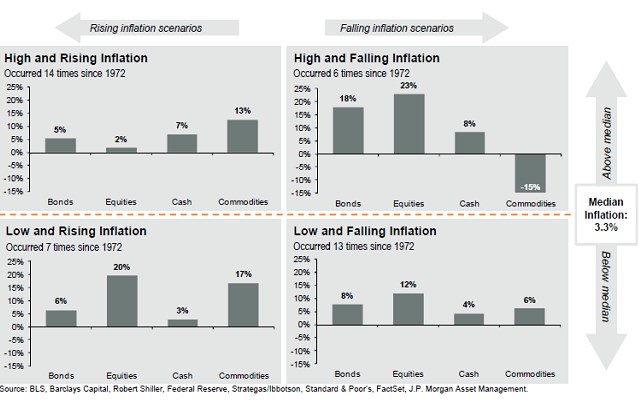

Tolik tedy krátkodobý výhled. Pokud bych měl nějak zarámovat svou dlouhodobější úvahu o komoditách, odvíjela by se od dvou základních témat. První z nich jsem zde kdysi popsal v „Komoditní supercyklus za vrcholem, megacyklus v plenkách“. Jak název naznačuje, ze supercyklu už ceny komodit těžit nebudou, z megacyklu ještě nebudou (úvahu o gigacyklu nechám už na čtenářovi). Druhé téma se týká „standardního“ vztahu mezi cenami komodit a inflací. Ten je poměrně jasný, i když zase ne tak přímočarý, jak někdy slyšíme. Ukazuje ho následující obrázek, který je rozdělen na čtyři základní scénáře: Od vysoké (relativně k mediánu) a rostoucí inflace , přes vysokou a klesající, nízkou a rostoucí až po nízkou a klesající inflaci. V každém poli je pak vyznačeno i to, kolikrát se daná situace od roku 1972 objevila a hlavně jak to během ní bylo s návratností aktiv – dluhopisů, akcií, hotovosti (tříměsíčních dluhopisů) a našich komodit:

Je jasné, že nyní se pohybujeme v prostředí inflace nízké a na výběr tedy máme dolní dvě pole. Pokud by byla relevantní kombinace „nízká a rostoucí“, podle historie by nás čekala návratnost blížící se 20 %. Pokud naopak „nízká a klesající“, uvažovat podle minulosti musíme o nějakých 6 %, což ale není zase tak zlé. Podle současné situace jsme nejspíše zde a ještě nějaký čas můžeme být. Nejhorší kombinace „inflace vysoká a klesající“, čerpající pravděpodobně zejména ze zkušeností z Volckerovského období, nás nyní v podstatě nemusí zajímat. To samé platí o scénáři „vysoká a rostoucí“. A relevantní není ani tak izolovaný pohled na komodity jako jejich srovnání s alternativami. V prostředí nízké inflace si ale akcie obvykle vedou vždy lépe. Nyní jsme ale co se týče akcií v dost specifické situaci – viz některá má předchozí zamyšlení.

Jako spotřebitel jsem rád, že pokud vyloučím nečekané negativní nabídkové šoky a černé labutě, těžko nyní najít jasný důvod pro krátkodobější silnější růst cen mnoha komodit. Snad s výjimkou toho, že jiná riziková aktiva už jsou značně našponovaná. U komodit, kde se těžko hledá nějaká fundamentální hodnota, ale hraje významnou roli sebenaplňující se proroctví. A to se tak brzy po splasknutí předchozí euforie nyní bude jen těžko roztáčet „požadovaným“ směrem. Já jsem až na dvě výjimky komodity opustil již před delší dobou a zatím na tom nic měnit nebudu.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.