Není příliš moudré ohánět se výrazem bublina pokaždé, když ceny aktiv rostou neobvykle rychle. Měli bychom se pokusit o hlubší analýzu. Investoři by zejména rádi rozlišovali mezi bublinami, ke kterým nedochází zase tak často, a býčím trhem. Naše nová studie zaměřující se právě na bubliny ukazuje, že pravděpodobnost toho, že se vytvořily na indexu S&P 500, je nyní pouze 20 – 33 %. Pokud ale budou ceny růst i nadále dosavadním tempem, mohlo by se to v letošním roce rychle změnit. A už vůbec to neznamená, že se nemůže dostavit korekce či dokonce medvědí trh.

Eugene Fama tvrdí, že výraz „bublina“ nemá vlastně smysl, protože neznamená nic jiného než posun v averzi k riziku, nesouhlasí s ním třeba Robert Shiller. Ten říká, že bubliny odrážejí anomálie v chování investorů a někdy je lze dopředu identifikovat. Nesouhlas mezi držiteli Nobelovy ceny ukazuje, že univerzální definice bubliny neexistuje, její smysluplnou verzi nabízí Justin Fox v Harvard Business Review: Bubliny jsou obvykle spojeny s prudkým růstem cen aktiv, po kterém následuje kolaps. Bubliny se objevují ve chvíli, kdy se cena aktiva dostane nad jeho fundamentální hodnotu. K tomu může dojít ve chvíli, kdy se investoři domnívají, že aktivum mohou prodat ještě dráž někomu jinému, a to i přesto, že již nyní se cena pohybuje nad fundamentální hodnotou.

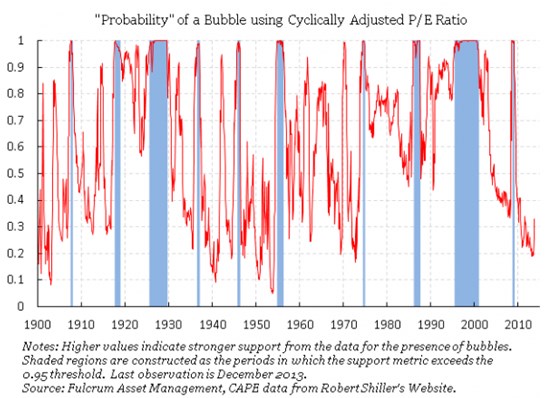

Následující graf ukazuje, jak se podle našeho modelu vyvíjela pravděpodobnost toho, že se index S&P 500 dostal do bublinového teritoria. Model je založen na rozdělení cen na fundamentální část (ta je dána diskontovaným tokem budoucích dividend) a na bublinovou část, která je dána pohybem cen vyvolaným jejich předchozím chováním:

Zpětně tak vidíme, že tato metoda by za trh s bublinou považovala roky 1928–29, 1986–87, 1995–2001 a počátek roku 2009. Současný trh ale znaky bubliny nevykazuje. Pokud v modelu použijeme cyklicky upravené PE, je nyní její pravděpodobnost 33 %; když použijeme dividendový model, je tato pravděpodobnost 20%. Bublina by vznikla, kdyby ceny akcií v minulých dvou letech vzrostly o 100 %, jejich růst ale dosáhl pouze 40 %. Shillerovo PE by pak muselo vzrůst na hodnotu 33, nyní však dosahuje hodnoty 24.

Bublina by se letos vytvořila například v případě, kdyby růst zisků a dividend dosáhl pouze 10 %, ale ceny by se zvýšily o 30 %. I pokud by k tomu došlo, neznamená to automaticky, že bychom měli akcie hned prodávat. Na trhu není automatické nic a stává se, že i když se trh dostane na hranici bubliny, ještě nějaký čas roste. Jestliže ale vezmeme v úvahu riziko prudkého poklesu cen poté, co se trh do této oblasti dostane, investoři mohou preferovat konzervativní přístup.

(Zdroj: Blog Gavyna Daviese)