Na investory se dennodenně valí záplava doporučení k nákupu akcií. Většinou přichází od ne úplně nestranných hráčů – brokerů, investičních bank či manažerů fondů, jejichž výplaty (a bonusy) do značné míry ovlivňuje to, jestli si někdo akcie koupí (či prodá). Ke kakofonii burzovní vřavy přispívají i média, většinou ale přichází s chytrými komentáři s křížkem po funuse. Když se akciím daří, odcitují někoho, kdo vyjmenuje x příčin toho, proč jdou indexy nahoru. Cyničtější lidé z branže rally na burze komentují lakoničtěji: víc kupců než prodávajících.

Problém tohoto přístupu spočívá v tendenci k davové psychóze. Samozřejmě, že všeobecná nálada je skvělá, když se trhy pohybují u historických maxim. Investoři ale potřebují nějaké spolehlivé vodítko, aby si mohli v klidu sednout a říct: trh je levný, teď je správný čas k nákupu.

Jedním takovým ukazatelem může být poměr P/E (cena akcie/zisk) očištěný o cyklické výkyvy ekonomiky. Pozornost si zaslouží obzvlášť ten od Roberta Shillera z Yaleské univerzity, který zprůměrovává korporátní zisky za uplynulých 10 let a jehož doporučuje i investorský tým Warrena Buffetta. Shillerovo P/E dosáhlo maxim v letech 1929 a 2000, kdy vyvrcholily (a posléze hřmotně splaskly) dvě největší bubliny 20. století. Cliff Asness ze společnosti AQR ukázal, že při vstupu do pozice na vysokých hodnotách vyhlazeného P/E jsou reálné výnosy nízké, při současných hodnotách vychází na méně než 1 % v následujících 10 letech.

Ne každý chová k Shillerovu P/E důvěru, obzvlášť ne teď, když poměr ukazuje, že americký trh je výrazně předražený. Podle Shillerových odpůrců jsou hodnoty jeho ukazatele vysoké kvůli propadu zisků v roce 2008. To je ale velmi pochybné tvrzení. Očištění se dělá právě kvůli vysoké volatilitě zisků v jednotlivých letech. V průběhu první dekády nového tisíciletí došlo k obrovskému nárůstu zisků finančního sektoru. V odpisech a ztrátách roku 2008 se z velké části odráží zaslepenost a přehnaný optimismus předkrizových let.

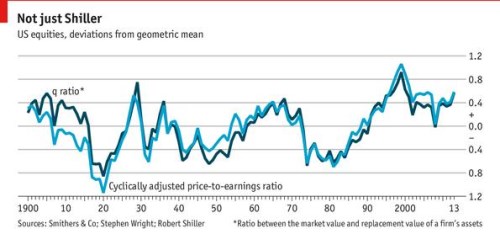

Bytelnost Shillerova P/E potvrzuje i další, zcela jinak propočítávaný ukazatel, který vykazuje nápadně podobný vývoj, a sice poměr Q. Ten vyjadřuje náklady nahrazení korporátních aktiv. Zjednodušeně řečeno, pokud je Q vysoko, je levnější koupit volná aktiva na trhu, než pořizovat akcie společností, které podobná aktiva vlastní. Jestliže se Q pohybuje nízko, představují akcie výhodnou koupi.

Výpočet Q má svá úskalí. Předně je třeba vyloučit finanční sektor kvůli složitému systému přeceňování aktiv v rozvahách bank či pojišťoven. Andrew Smithers a Steven Wright však s pomocí tohoto ukazatele v knize Valuing Wall Street z roku 2000 prorocky vyslovili tezi o tom, že akcie jsou předražené. Shillerovo P/E i poměr Q jsou znázorněny na grafu jako odchylky od dlouhodobého geometrického průměru. Podle něj se americké akcie obchodují 60 % nad dlouhodobým normálem.

To ještě neznamená, že během týdne přijde propad. I Smithers připouští, že v krátkodobé perspektivě to vypadá spíš na další růst. Dodává ale, že čím výš se trh vyšplhá, tím pravděpodobnější je pád a tím negativnější bude dopad na ekonomiku. Prudké sesuvy hodnot aktiv jsou mnohem škodlivější než postupné vyklesávání.

(Zdroj: Buttonwood´s Notebook)