Už před časem jsem zde prezentoval zamyšlení nad tím, jak si vedou hlavní skupiny investičních aktiv v závislosti na tom, jaká je inflace (její výše a v neposlední řadě směr). Pozoruhodné je například to, že vysoká inflace není pro komodity dobrá v případě, že postupně klesá. Ale tento scénář je v tuto chvíli asi nejvzdálenější ze všech možných kombinací. Dnes se díky práci Natixisu můžeme podívat na to, jak si investiční aktiva vedou v různém růstovém prostředí.

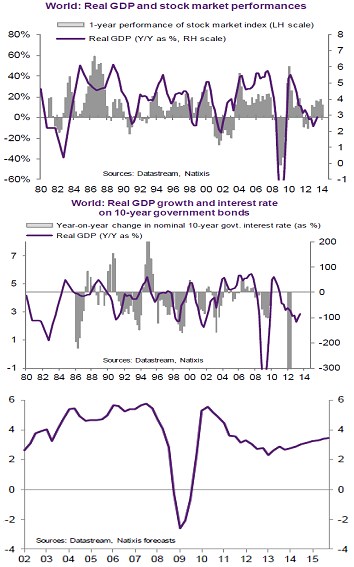

První z následující trojky grafů ukazuje vztah mezi růstem světového produktu a ročním vývojem cen akcií (globálního indexu, předpokládám, že MSCI). Na levé ose je posílení či oslabení trhu, na pravé růst HDP. Letmý pohled ukazuje, že obě proměnné si ani zdaleka nejsou cizí. Natixis jde dokonce tak daleko, že stanoví kritickou hranici růstu na 3 %: Pokud globální ekonomika „upaluje“ pomaleji, akcie globálně klesají a naopak.

Druhý graf pracuje se stejnou logikou, předmětem zájmu je zde vztah mezi globálním růstem a výnosy vládních dluhopisů (nevím, jaký index Natixis používá, ale mělo by jít opět o globálního reprezentanta trhu s vládními dluhopisy). Obecně bychom čekali, že čím vyšší globální růst bude, tím vyšší budou výnosy u obligací obecně považovaných za bezrizikové (u korporátních dluhopisů tento vztah modifikuje vývoj rizikových prémií). Graf tuto úvahu potvrzuje – vyšší růst se většinou pojí s růstem výnosů dluhopisů (poklesem jejich atraktivity a cen) a naopak. Natixis zde za kritickou hranici považuje také 3 %.

Poslední z uvedené trojky grafů nám umožňuje derivovaný vzorec aplikovat na současnou situaci. Růst globální ekonomiky by se podle těchto projekcí měl zvedat až na nějaká 3,5 % v roce 2015. Doplníme si o pohled na velmi dlouhodobé projekce globálního růstu, se kterými v roce 2012 přišla OECD. Ten říká následující: Mezi roky 2011 a 2030 dosáhne globální růst v průměru 3,7 % ročně, v letech 2030 – 2060 už jen 2,3 %. Při bezvýhradné aplikaci uvedeného se tak akciím povede dobře až do roku 2030, po stejné období budou růst i výnosy vládních dluhopisů (klesat jejich ceny). V další třicetiletce se situace obrátí. Vážení přátelé, milí hosté, je to jednoduché, je to prosté.

Aplikovat uvedené vztahy na další druhy aktiv nám pomůže následující tabulka. Na ose jsou vyznačeny jednotlivé kritické hranice růstu, v řádcích pod sebou jsou ceny akcií, rizikové spready u korporátních dluhopisů (riziko obvykle roste s nižším růstem), výnosy dlouhodobých vládních dluhopisů (viz výše) a nakonec ceny komodit. Ty podle této úvahy potřebují větší růstovou stimulaci, protože u nich je kritická hranice až u 4 %. Následující dva roky (a podle projekcí OECD i celá dvacetiletka) by tak měly být léty růstu akcií, ale stagnací komodit, výnosy korporátních dluhopisů by měly globálně klesat, stejně jako výnosy vládních dluhopisů.

Zdroj: Natixis

Uvedené není bez zajímavosti, ale namístě je samozřejmě dávka nadhledu. U investičních aktiv jsou patrné jasné vzorce chování vztahující se k výši a chování inflace, proč tento pohled nerozšířit o růst. S mírou.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.