Francie budí už delší čas rozpory. Jedním z jejích obhájců není nikdo jiný než Paul Krugman. Ten se obecně řečeno domnívá, že Francie má své problémy, ale ty ani zdaleka neodpovídají tomu, jak moc je země kritizována: „Růst francouzské ekonomiky je pomalý, ale jeho tempo je vyšší než třeba v Nizozemí, které má stále rating AAA. Produktivita práce je ve Francii dokonce o něco vyšší než v Německu. A fiskální výhled žádné obavy nevzbuzuje, protože rozpočtové deficity po roce 2010 prudce klesly a MMF čeká, že poměr dluhu k HDP bude v následujících pěti letech zhruba stabilní... Demografické projekce jsou mnohem lepší než třeba v Německu. Francouzský zdravotní systém poskytuje kvalitní péči s nízkými náklady a v budoucnu bude velkou fiskální výhodou“. Krugman před časem přemítal i o tom, že nevole k Francii může prameniti z jejího přístupu k reformám. Zatímco vedení eurozóny chce hlavně snižování vládních výdajů, Francie se tohoto mustru nedrží. Nobelista přitom tvrdí, „že přechodné zvýšení daní poškodí ekonomiku mnohem méně než snížení výdajů. A dodává, že Francie se v minulosti nepodílela na růstu nerovnováh eurozóny a nyní je tak ani nemusí korigovat.

Naopačné straně „francouzské barikády“ stojí třeba Natixis. Hlavní úvaha ekonomů této banky tvrdí, že růst potenciálního produktu je v případě Francie nízko (a níže, než se obecně soudí). To pak má dopad na řadu dalších oblastí, včetně horší schopnosti korigovat strukturální deficity, či strukturální nezaměstnanost. Natixis již delší dobu varuje předtím, že Francie se zhoupne do krize. Není třeba rozebírat, že tyto predikce se doposud nenaplnily a soudě podle vývoje na trhu s vládními dluhopisy zatím to na spadnutí není (což je ale díky ECB případ i jednoznatelně problematických zemí).

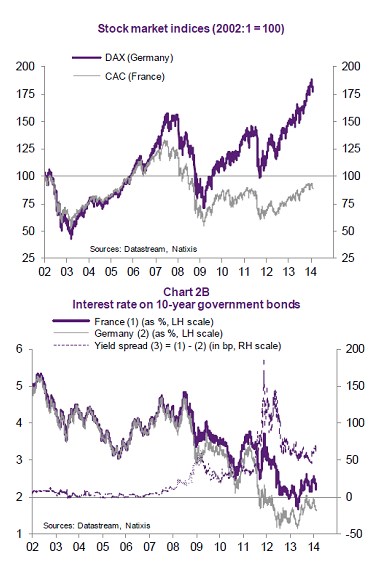

Výnosy francouzských vládních dluhopisů jsou v druhém z následující dvojky grafů, včetně srovnání s výší výnosů německých Bundů. Dopočítaný spread ukazuje, že až do konce roku 2012 byly francouzské dluhopisy z hlediska rizikovosti považovány v podstatě za ekvivalent těch německých. Na konci roku 2011 a v roce 2012 se spread rozšířil a to zejména kvůli tomu, že poptávka po bezpečí hnala ceny německých obligací dolů, zatímco ty francouzské na čas změnily tábor a přesunuly se ke skupině nechtěných. Trh evidentně váhal, zda není čas Francii na delší dobu zařadit do skupiny zemí, od kterých se utíká, než k těm ke kterým se utíká. Na konci roku 2012 už ale přichází poměrně znatelný příklon k původnímu stavu, i když spready se usadily na trochu vyšší než původní úrovni. Tedy v celku verze Krugmanova.

První z grafů nám pak ukazuje porovnání německého a francouzského trhu akciového. Akcioví investoři se podle vývoje cen (!) chovají dosti odlišně, než ti dluhopisoví. Zatímco ti druzí berou Francii na milost, ti první moc ne. Pokud pak vezmeme do úvahy, že obchodované společnosti jsou často do značné míry vystaveny globálnímu a ne lokálnímu vývoji, je uvedený rozdíl až kontraintuitivní. Pokud přijmeme názor, že Francie na tom ekonomicky skutečně není zase tak dobře, měly by to být vládní dluhopisy a ne akcie, co bude trpět. Akcie by si naopak měly vést relativně lépe. Natixis dokonce s kuráží typicky francouzskou tvrdí, že „tento postoj je iracionální a ukazuje, že investoři nejsou ochotni přijmout to, že vládní dluhopisy mohou být rizikovější, než akcie“.

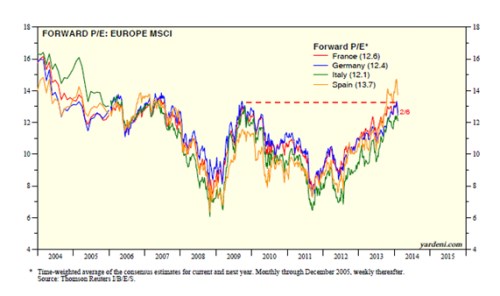

K uvedenému bychom mohli mít řadu doplnění a dokonce i výhrad. Tou nejpodstatnějším je to, že mnohem lepší než porovnávání cen akcií je porovnání jejich valuace (tedy PE). Protože s PE můžeme přímo porovnávat chování investorů na obou trzích (tj. porovnat vývoj spreadů na dluhopisovém a PE, respektive EP na akciovém). Následující obrázek nám v tom pomáhá - ukazuje vývoj PE vybraných evropských trhů a co se týče Francie a Německa jde o obrázek dosti rozdílný od toho úplně prvního. Valuace německé a francouzské jsou si dost podobny a hlavně obě dosahují úrovně roku 2009:

Při pohledu na PE tedy už francouzská dluhopisově akciová schizofrenie nevypadá tak zle. Pokud něco, objevuje se tu schizofrenie ve vztahu k německých akciím. Ve skutečnosti jsou totiž investoři u francouzských akcií optimističtější než u německých – jejich PE je podobné (jak geograficky, tak časově), růst francouzských zisků je ale nižší (musí být, protože ceny francouzských akcií jsou při stejném PE nižší).

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.