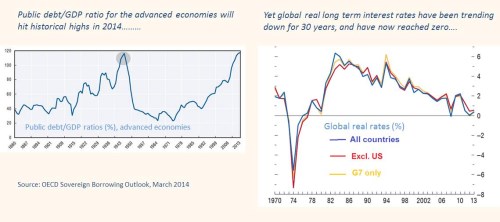

OECD minulý týden poukázala na to, že poměr veřejného dluhu k HDP se v letošním roce dostane na historická maxima ve výši 120 %. Při izolovaném pohledu by to mělo vzbuzovat obavy týkající se budoucího vývoje reálných sazeb a možná i inflace. Zároveň se ale objevila analýza od MMF, která se zaměřuje právě na reálné sazby. Ty od 80. let klesly z úrovně 6 % na současnou úroveň blížící se nule. To všechno je samozřejmě dobře známo, stále se ovšem jedná o ostrý protiklad, který vystihují následující grafy. V prvním z nich vidíme vývoj veřejného zadlužení, ve druhém vývoj reálných sazeb v zemích OECD, dále v zemích OECD mimo USA a v zemích G7:

Popsaný kontrast se týká ekonomické politiky i investic. Proč prudký růst veřejného dluhu nevede k nárůstu výnosů vládních dluhopisů? Co nám to říká o dalším vývoji bezrizikových sazeb? Tyto sazby jsou základem valuace aktiv a tradiční makroekonomické modely předpokládají, že jsou stanoveny na trhu zápůjčních fondů. Jestliže vzroste poptávka po kapitálu, reálné sazby jdou nahoru. Růst nabídky kapitálu sazby naopak snižuje. Empirické studie tyto vazby většinou potvrzují, vývoj zadlužení a sazeb po roce 1983 je tak do určité míry záhadou. Vysvětlit ji lze tím, že vedle růstu veřejného dluhu dochází k celkovému uvolnění monetární politiky poté, co v letech 1979–82 probíhalo její silné utahování. Po roce 2000 se pak podle MMF přidávají ještě další faktory:

Ve vyspělých ekonomikách dochází k poklesu investiční poptávky, což odpovídá teorii dlouhodobé stagnace, se kterou pracuje Larry Summers a Paul Krugman. Podle ní klesají reálné sazby kvůli nízké míře investic, která odráží recesi roku 2008 a revoluci v IT. Ta snížila ceny investičního zboží a následně i poptávku po kapitálu. Podle MMF tyto faktory jen tak nepominou a míra investic zůstane ještě dlouho pod úrovněmi běžnými před krizí. K uvedenému se pak přidávají nadměrné úspory z rozvíjejících se ekonomik. Podle MMF hrál tento faktor klíčovou roli zejména v letech 2002–2007. V následujících letech by mohlo dojít k určitému obratu, což by mohlo vyvolat tlak na růst sazeb.

Svou roli může hrát i posun investorů od akcií k dluhopisům. Zvýšená volatilita akciového trhu po roce 2000 totiž spolu s poklesem inflačního rizika posílila poptávku po dluhopisech a následně došlo k poklesu reálných sazeb. Řada investorů se domnívá, že tento posun bude v následujících letech eliminován, když dojde k takzvané velké rotaci od dluhopisů. Rizikovost akcií ale zatím neklesá a inflační prémie u dluhopisů nerostou.

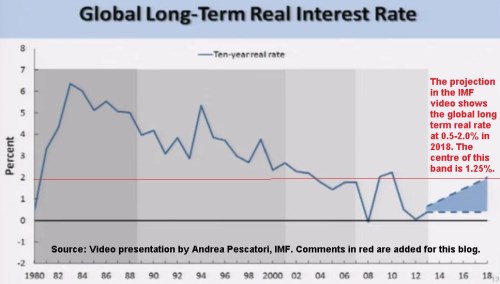

Popsané faktory mohou dohromady vysvětlit, proč přes růst výše veřejného dluhu nedochází k odpovídajícímu růstu sazeb. Za povšimnutí stojí fakt, že MMF v podstatě nezmiňuje vliv kvantitativního uvolňování. Investoři jsou často opačného názoru, ale každopádně je pravda, že většina poklesu reálných sazeb proběhla předtím, než QE začalo. MMF ve své zprávě nehovoří o očekávaném vývoji sazeb, v doprovodném videu se ale na chvíli objeví následující graf:

Podle tohoto obrázku by se měly sazby zvednout ze současných 0,5 % na 0,5 – 2 % v roce 2018. I kdyby dosáhly horní hodnoty, bude se jejich výše pohybovat znatelně pod reálným růstem globální ekonomiky. Nominální sazby by pak v roce 2018 měly dosáhnout 3,25 %. To znamená, že žádný medvědí trh na dluhopisech nás nečeká. A podle těchto projekcí nepředstavuje vývoj veřejného dluhu okamžité nebezpečí.

(Zdroj: Blog Gavyna Daviese)