Globální pohled je dnes u akciových investic nevyhnutelný i přesto, že celosvětové přepínání trhů na averzi a náklonnost k riziku už je snad definitivně za námi. Snažím se tu proto čas od času aktualizovat výhled globální ekonomiky a dnes nastal čas na další díl tohoto pohledu. Podívejme se nejdříve na téma „rozvíjející se vs vyspělé“.

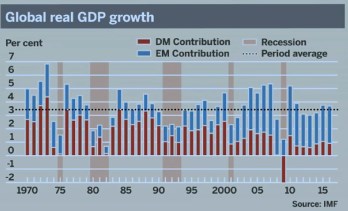

Rozvíjející se trhy se začaly probouzet někdy v polovině 90. let. V 80. letech byl jejich příspěvek ke globálnímu růstu čtvrtinový až třetinový (i když v 70. letech byla jejich váha větší). Na konci 90. let ale začínají postupně dominovat a s novým tisíciletím už jsou jednoznačnými tahouny světové ekonomiky – viz graf. Pokrizové roky na tom moc nemění.

Hlavní ekonom (32,15 USD, 0,37%) Joachim Fels nyní hovoří o tom, že vyspělé ekonomiky začínají opět nabírat na významu. Ale při pohledu na vývoj očekávaný v letošním a příštím roce vidíme, že o žádnou revoluci rozhodně nejde. Spíše můžeme hovořit o nesmělém pokusu o návrat k vyššímu významu. Ten je tažen zejména Spojenými státy (i přes současná čtvrtletní překvapení), které skloubily monetární odvahu se štěstím (i když podle mne z části pochybným) v podobě energetické revoluce. Příspěvek eurozóny je mnohem skromnější - spočívá v tom, že netahá růst do záporných hodnot.

Kovanému investorovi, kterého nezajímá nic jiného, než „půjde to nahoru, nebo dolů“, jsem před časem nabízel velmi zjednodušený „investiční“ pohled na globální růst: Historie ukazuje, že pokud nepřekročí hranici 4 %, nedá se čekat větší růst cen komodit. Akcie mají tuto kritickou hranici níže, tedy někde kolem 3 %. Pohled na uvedený graf tedy potvrzuje, že akciovým trhům by se dál nemělo vést špatně (ale pozor na ty valuace – viz předchozí články). Ale pokud bude fungovat ona 4 % hranice, komodity budou dále odpočívat. I když občas se určitě proberou, jako tomu je nyní.

To, co činí současný cyklus tak výjimečným, je proces oddlužení. Ten je významnou brzdou toho, co by jinak měla podle hloubky recese být růstová raketa. Problematika dluhu je přitom přece jen trochu složitější, než jednoduchá hesla typu „zdroje jsou“ na straně jedné a „hospodaření státu je jako hospodaření domácnosti“ na straně druhé. Je to dobře patrné na základním faktu, že vzniku dluhu musí předcházet vznik úspor (vyjma programů půjček od centrální banky, které nejsou ďábelským plánem na likvidaci ekonomiky, ale pokusem učinit alespoň něco na záchranu před další Velkou depresí). Paušální kritika „života na dluh“ je asi přirozenou reakcí na rozšířenou rozhazovačnost. Ale je nevyhnutelně i kritikou „života na úspory“ – nelze spořit (což je obecně považováno za ctnost) bez toho, aby se někdo jiný zadlužoval. Je to trochu jako kdyby si někdo chtěl užívat dobrého jídla bez toho, aby chodil na toaletu.

Tento dluhový myšlenkový výlet jsme podnikly proto, že v některých zemích končí proces oddlužení a rozjíždí se proces, který můžeme nazývat „dodlužením“. Jedná se zejména o USA, do určité míry i o Velkou Británii, v eurozóně to na spadnutí ještě není. V jednom extrému bude hodnocení jednoznačně kladné - končící oddlužení znamená nohu z brzdového pedálu – bude růst, budou zisky .... V druhém extrému můžeme uvažovat o tom, zda „dodlužení“ vlastně neznamená návrat tam, kde jsme byli. Pravda je někde uprostřed – pointa celé věci je v tom, že optimum u dluhu a úspor není ani maximum, ani minimum. Jde o banální pravidlo „všeho s mírou“. Naše hledání té správné míry je doposud palčivě neúspěšné. Uvidíme, jak si povedeme během dalšího dodlužovacího cyklu.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše,

mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako

investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho

názory se nemusí vždy shodovat s názorem společnosti.