Velká recese skončila oficiálně před pěti lety, ale americká ekonomika se stále nachází v útlumu. Podle odhadů CBO leží produkt 5 % pod potenciálem a dokonce 10 % pod trendem nastaveným před krizí. Jen nedávno došlo k náhradě 8 milionů pracovních míst ztracených během krize. Ani zdaleka se ale netvoří tolik míst, aby to kompenzovalo růst populace. Krátce řečeno, ekonomika se stabilizovala, oživení není ale ani zdaleka dostačující.

Larry Summers se domnívá, že popsaný vývoj zapadá do trendu, který nazývá dlouhodobou stagnací. Jádrem této myšlenky je to, že ekonomika sama o sobě není schopna generovat dostatečnou poptávku na dosažení plné zaměstnanosti. Příčinou by měl být posun „přirozené úrokové míry“ do negativních čísel. Sazby pod nulu snížit nelze a inflační cíl dosahuje 2 %, takže reálné sazby nemohou klesnout dost na to, aby ekonomiku z tohoto dlouhodobého útlumu dostaly.

Dlouhodobá stagnace dává teoretický smysl a dokonce se zdá, že jí odpovídá reálný vývoj. Technologické inovace klesly a s nimi i růst produktivity. Kleslo rovněž tempo růstu populace v produktivním věku, reálné sazby skutečně klesají, a to už od 80. let. Na druhou stranu tu jsou problémy s odhadem reálných sazeb a jejich pokles ve skutečnosti zřejmě nebyl tak velký, jak se zdá. A možná, že pesimismus ohledně technologického pokroku je také přehnaný. Jinak řečeno, dlouhodobá stagnace se zřejmě nekoná.

Podívejme se na ono populární téma reálných sazeb. Když někdo říká, že sazby upravené o inflaci v posledních desetiletích klesaly, používá většinou rozdíl mezi nominálními sazbami a očekávanou inflací. Výsledný odhad ale není to samé jako přirozená úroková míra, která je v srdci teorie o dlouhodobé stagnaci. Takto vypočítané sazby totiž stále obsahují rizikové prémie. Ty jsou velmi problematické, protože na počátku 80. let ležely dost vysoko. Tedy v době, kdy měla stagnace začít. Ve skutečnosti se bavíme o nejistotě. V 80. letech byla inflace velmi volatilní a Paul Volcker vyvolal dvě recese předtím, než inflaci zkrotil. V tu dobu ale nebylo jasné, jakou nominální kotvu bude Fed používat a rizikové prémie se tak držely kvůli velké nejistotě vysoko. Časem tyto prémie klesaly s tím, jak se zlepšovala ekonomická politika a klesala očekávaná inflace. Pokud tento pokles ignorujeme, nadhodnocujeme to, o kolik klesla přirozená úroková míra.

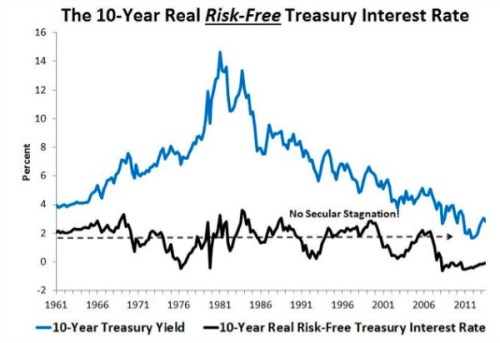

Následující graf ukazuje nominální výnos desetiletých vládních dluhopisů (modře) a bezrizikový reálný výnos těchto dluhopisů. Ten se počítá tak, že z nominálních výnosů odečteme očekávanou inflaci a také časovou prémii. Najednou už žádný dlouhodobý pokles výnosů nevidíme a s ním ani posun k dlouhodobé stagnaci.

Znázorněná bezriziková reálná sazba odpovídá přirozené úrokové míře a důkazy, že dochází k jejímu dlouhodobému poklesu, nejsou. Namísto toho vidíme, že se neustále pohybuje kolem 2 %. Odchylka od tohoto trendu navíc koresponduje s vývojem cyklu a produkční mezery. Nejjednodušší vysvětlení současné situace tedy zní následovně: Nízké sazby posledních pěti let jsou výsledkem dlouhého cyklu a ne dlouhodobé stagnace. Pokud se taková délka trvání cyklu zdá příliš dlouhá, vzpomeňme si na to, že Velká deprese trvala dvakrát tak dlouho. Nakonec se i tehdy ekonomika vrátila na trend. A i tehdy byli lidé pesimističtí a uvažovali o dlouhodobém útlumu.

Pochybovat můžeme i o zmíněných problémech s růstem produktivity. Například Erik Brynjfolsson a Andrea McAfee tvrdí, že nové chytré stroje úplně změní celou ekonomiku. Digitalizace všech výrobních procesů by mohla znamenat, že velká změna je za rohem. Produktivita i návratnost kapitálu by vzrostly. Problémem by pak nebyl pomalý růst, ale to, jak se vypořádat s šoky, které způsobí růst velmi rychlý.

Autorem je ekonom David Beckworth z Western Kentucky University.

Zdroj: Washington Post