Německá vláda dnes vydala dvouleté dluhopisy, poptávka po nich byla pravděpodobně silná. Ani jedna informace není ničím překvapivým, za pozornost ale stojí to, že nabízený úrok je 0 % (slovy nula procent). V médiích je tato velmi atraktivní úroveň návratnosti spojována s tím, že ekonomický vývoj v eurozóně zvyšuje pravděpodobnost kvantitativního uvolňování ze strany ECB. Rád bych zde v této souvislosti prezentoval několik úvah:

US QE a dluhopisy

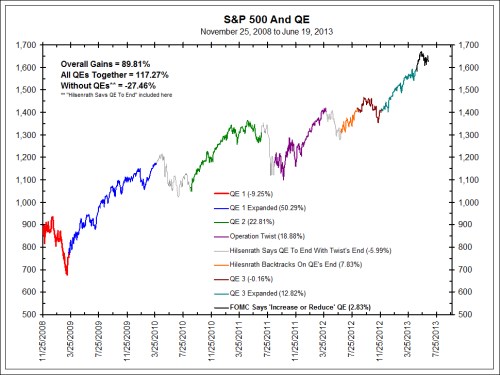

Vztah mezi QE (nákupem vládních dluhopisů centrální bankou) a výnosy vládních dluhopisů je předmětem určitého zmatení a nejasností. Na první pohled by mělo platit, že QE zvýší poptávku a tudíž i ceny dluhopisů a jejich výnosy tak klesnou. Je tu ale paradox – pokud QE funguje a zlepší ekonomický výhled (proto ho banka rozjíždí), ceny dluhopisů by měly naopak klesat a výnosy růst (dluhopisy jsou kvůli lepšímu růstovému a inflačnímu výhledu méně atraktivní). Onen paradox spočívá hlavně v tom, že pokud QE funguje (výnosy rostou), automaticky si tuto funkčnost snižuje (právě proto, že výnosy rostou). Celkově je zde ale silný efekt sebenaplňujících se proroctví (plus efekt bohatství atd.), který tento paradox hravě eliminuje. Jasně patrné je to z prvního grafu ukazujícího vývoj výnosů desetiletých US vládních dluhopisů a jednotlivé epizody QE v USA.

Před prvním QE vidíme masivní pokles výnosů, po jeho začátek naopak razantní růst – QE funguje a proto výnosy rostou. To samé vidíme co se týče QE2, další pokles ale začal už během něj – možná známka pochyb o tom, co QE dokáže nad rámec prevence krize. Operace Otočka, neboli Operation Twist mnoho muziky nevytvořila, QE3 už ale zase přináší známý mustr – lepšící se ekonomický výhled a tudíž rostoucí (ne klesající) výnosy dluhopisů.

Celkový obrázek je tedy podle mého celkem jasný – pokud se trhy domnívají, že QE funguje, tento program výnosy dluhopisů zvedá. Celkem prázdné byly rozšířené mediální řeči o tom, že QE nefunguje, protože výnosy dluhopisů rostou – bylo tomu přesně naopak (OT naopak nefungovala a tudíž byly výnosy dole). Jde o podobné nepochopení toho, co se děje, jako v případě růstu rezerv bank u Fedu. Jejich růst nebyl a nikdy nebude známkou toho, že banky nechtějí půjčovat. Objem rezerv je totiž dán tím, kolik aktiv nakoupí centrální banka a ne tím, kolik úvěrů a širších peněžních agregátů banky vytvoří.

US QE a akcie

Kvantitativní uvolňování v USA bylo až na několik přechodných období životabudičem pro akcie. Nenechme se ale zmást populárními úvahami o tom, jak je trh nadopovaný likviditou. Ceny akcií pohání zisky a valuace – poměry cen a zisků. Velká část pokrizové rally byla tažena právě zisky. Růst valuace je pak tažen zlepšujícím se růstovým výhledem a postupným poklesem nejistoty a rizikových prémií. Jak zde poslední dobou často uvádím, americké akcie jsou dost našponované, o nějaké valuační bublině, či nepatřičném monetárním dopingu ale těžko hovořit.

US QE a EZ QE

Za třetí tu je relevance amerických zkušeností pro Evropu, respektive eurozónu (EZ). Na hlavní rovině se bavíme o tom, jak efektivní by byly masivní nákupy vládních dluhopisů v EZ. Přenosové mechanismy jsou v eurozóně jiné než v USA, mnohem větší význam mají v systému banky, efekt bohatství (vliv růstu cen aktiv na spotřebu) je zde obvykle naopak mnohem nižší. Pokud by ECB byla zaměřena na oslabení eura, výsledky také nemusí být jednoznačné – podle některých názorů (např. Natixis) by byl čistý efekt slabšího eura (na dovozy i vývozy) negativní.

Z technického hlediska to tak má ECB těžší než Fed, rozhodující ale podle mne je to, že žijeme ve světě sebenaplňujících se proroctví. Zjednodušeně řečeno stačí říci „uděláme vše, co bude třeba“ a není třeba dělat nic. Jen je třeba to říci tak, že přes to vlak nejede. Konec konců máme dobrý příklad i z domova. I rozdíl mezi současnou monetární politikou Japonska a tou dřívější je hlavně v míře rozhodnosti. ECB si ale na této rovině zejména v posledních měsících svázala ruce a možná i prostřelila obě kolena (respektive jí byly svázány a prostřeleny formálním i neformálním nastavením celého monetárního systému).

Doposud bujely úvahy o posunu monetární politiky směrem k cílení nominálního produktu zejména na americké půdě. Dávalo to smysl, protože Fed je razantnější a flexibilnější. Díky této své razantnosti a flexibilitě ale (opět trochu paradoxně) odsunul Fed úvahy o ještě větší razanci a flexibilitě stranou – prostě jich tam není tolik třeba (i když nízkou participací skrytá nezaměstnanost je stále velmi vysoko). Rigidita ECB naopak přesouvá relevanci úvah o skutečně netradiční politice na náš kontinent. Samozřejmě, že nám může štěstí přát a pomalu se prokoušeme tím nejhorším a vše se bude zlepšovat. Co naplat, že třeba pro mladé nezaměstnané Španěly. Řeky a Italy je i tento „optimistický“ scénář pohromou. Je ale relevantní uvažovat o tom, že opatrnická strategie ECB skutečně povede buď k rozpadu eura, nebo nakonec k aplikaci skutečně razantní politiky – například onomu cílení NHDP, skutečné monetizaci vládního dluhu, či jiným vrtulníkovým strategiím.

Za jednu ze svých největších ekonomicko-investičních chyb pokrizových let považuji to, že jsem byl co se týče ECB přílišných pozorovacím jestřábem. Uvědomuji si nebezpečí pádu do druhého extrému, výše uvedené je zatím z oblasti finance fiction, ale moc relevantních alternativních scénářů mě nenapadá. V USA se baví o tom, zda je monetární politika i v současné situaci schopna „přetlouci“ politiku fiskální. Paul Krugman a spol. se (samozřejmě) domnívají, že ani náhodou. Noví monetaristé (samozřejmě) naopak po „velkém experimentu roku 2013“ vyhlašují své nezpochybnitelné vítězství. V Evropě se na rozhodující bitvu ještě čeká.

EZ QE a EZ akcie

Pokud bychom se otrocky drželi toho, jak na QE reagovaly americké akcie, čekali bychom, že podobné kroky od ECB přinesou to samé v Evropě. Jsou tu ale dva podstatné rozdíly – jak bylo naznačeno, evropské QE by to mělo mnohem těžší. A evropské valuace také nejsou tam, kde byly ty americké během hlavní vlny QE. To znamená, že jsou znatelně výše – relativně k předkrizovým rokům zhruba tam, kde ty americké. Fed v tomto směru udělal veškerou práci za ECB. Další růst cen EZ akcií by byl dán buď růstem zisků, nebo růstem valuace – lepším výhledem, poklesem bezrizikových výnosů a/nebo rizikových prémií. V krátkém období se bavíme o dalším možném poklesu rizikových prémií a hlavně lepším výhledu. Nic velkého bych ale nečekal, pokud tedy ECB nepřijde s bazukou v NHDP/japonském stylu. A to ještě dlouho nepřijde, pokud vůbec. Vyšší aktivita ECB ale není pro akcie irelevantní – musíme totiž uvažovat o tom, co by se stalo bez ní.