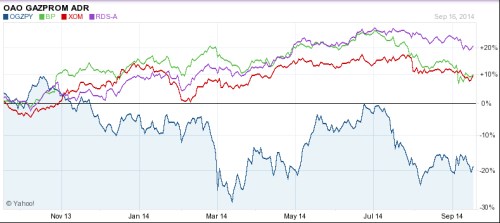

Obchodované energetické společnosti jsou, co se týče relativního cenového vývoje, už nějakou dobu outsiderem (i když z hlediska valuace tomu tak není – viz předchozí „Divoké léto 2014 změnilo řadu akciových trhů“). Jak je ale patrné z následujícího grafu, firmy jako BP, Exxon, či Shell jsou na tom stále velmi dobře ve srovnání s energetickým gigantem z Ruska (ADR). Akcie Gazpromu jsou za poslední rok v hluboké ztrátě, jejich volatilita je navíc mnohem vyšší než volatilita západních energetik. Návratnost upravená o riziko by tam musela vyznít ještě mnohem hůře:

Zdroj: Yahoofinance

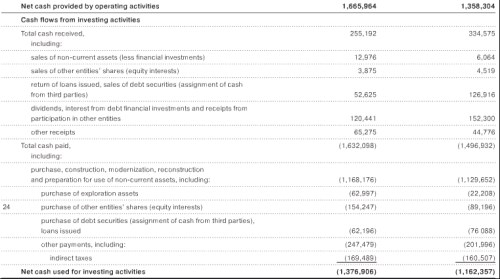

Jak levný Gazprom je? Jeho tržní kapitalizace by měla nyní dosahovat asi 3,28 bilionů rublů. Následující tabulka shrnuje cash flow společnosti za poslední dva roky. V roce 2012 vydělala firma na provozní úrovni 1,66 bilionů rublů, rok předtím 1,36 bilionů rublů. Celkové investice v roce 2013 dosáhly 1,38 bilionů rublů, rok předtím 1,162 bilionů rublů. Cash flow po investicích (tedy CF k dispozici pro ty, kteří firmě poskytují kapitál v té, či oné formě) tedy dosáhlo 0,28 a 0,2 bilionů rublů.

Zdroj: Gazprom

Nyní předpokládejme, že uvedená čísla odpovídají realitě (žádné masáže výsledků, vše transparentní). A dokonce i tomu, co firma generuje pro akcionáře. Nejdříve poškádleme naší fantazii i tím, že si představíme, že jde o firmu západní, konkrétně z USA. Beta by byla na úrovni trhu (tedy 1) a požadovaná návratnost kolem 8 %. Když jsme se zde dívali na Exxon, zjistili jsme, že současná cena akcie implikuje předpokládaný dlouhodobý růst CF této firmy na necelých 5 %. Dejme Gazpromu 4 %. S volným CF pro akcionáře ve výši oněch 0,28 bilionů rublů by pak jeho hodnota vlastního jmění a kapitalizace dosahovaly asi 7,1 bilionů rublů. Tedy více než dvakrát tolik co nyní. Můžeme to vnímat jako cenu za to, že nejde o firmu ze západu.

Jde samozřejmě o odhad balancující na hraně přílišného zjednodušení (co pak ale říci o používání valuačních násobků?). Popsaný valuační/cenový diskont je v logice této úvahy dán tím, že požadovaná návratnost není u Gazpromu 8 %, ale mnohem výše. Zde konkrétně vychází asi 12,5 %. Tedy dodatečná riziková prémie Gazpromu a ruského trhu ve výši asi 4,5 %. Pro zajímavost: A. Damodaran na počátku tohoto roku odhadoval prémii ruského trhu asi 2,6 procentního bodu nad prémií US trhu. Pokud by můj odhad byl relevantní (s betou 1 je prémie Gazpromu stejná jako prémie celého ruského trhu) docházíme v naší úvaze k následujícímu: Ruské akcie musí kvůli „běžným“ ruským problémům nabízet návratnost o 2,6 % vyšší než akcie v USA. K tomu si Rusové přidali další asi 2 % (do oné prémie 4,5 %) tím, že neschopnost řešit problémy doma řeší tím, že dělají problémy jinde. Valuační diskont Gazpromu se dá vyjádřit i poměrem tržní kapitalizace k CF po investicích. Ten u něj dosahuje hodnoty kolem 11, zatímco třeba u Exxonu je to kolem 40.

Od investic do Ruska zdejší čtenáře odrazuji již dlouho – upozorňuji na to, že extrémně nízké valuace mají svůj dobrý důvod, který nemizí (možná spíše naopak). A měly ho už roky před ukrajinskou krizí. Ta pak u mě tyto akcie posunula do skupiny neinvestovatelných zbrojovek, tabákových firem, apod. Ale výše uvedené koncipuji tak, aby čtenář mohl sám posoudit, co je v Rusku nabízeno a za jakou cenu. Úkol to stejně nemá lehký, protože ve srovnání s tradičními scénáři energetik je zde rozpětí možného mnohem širší – viz např. „Putin padne do vlastní pasti, Evropa se obejde i bez jeho plynu“. Na tomto trhu bohužel „zítra“ skutečně znamená „včera“.