Se současným pádem cen zlata, který však trvá již více než tři roky, se čas od času objevují názory doporučující investice do zlata. Tato doporučení bývají podložena úvahou o vysokých průměrných nákladech těžby sahajícím k 1200 dolarům za trojskou unci. Pád pod tuto hranici by měl vést k omezení těžby v nákladnějších dolech s následným růstem ceny. Pokusím se v následujících řádcích poukázat na základní chyby při interpretaci tohoto čísla i na nestálost tohoto ukazatele, protože se zcela jistě nejedná o nějakou kotvu, ke které bychom se při úvahách o investicích do zlata měli upínat. Pro tentokrát se nebudeme zabývat stranou poptávky a jejími změnami. Podíváme se také na několik základních faktů, které často v článcích chybí při posuzování cen zlata a technických faktorů, které jej mohou ovlivnit.

Může cena zlata klesnout pod 1100 USD?

Jak to tedy je s oněmi těžebními náklady? Velmi často nalezneme ve výkazech firem takzvané cash cost. Tyto náklady povětšinou zahrnují vedle přímých nákladů těžby také náklady na zpracování, čištění a dopravu surovin. Součástí jsou obvykle také daně a poplatky státu z těžby (tzv. royalties). Příjmy pokrývající pouze cash cost neumožní firmě investice do průzkumu a otevření nových nalezišť. Abychom zohlednili i náklady na zachování produkce, nadnárodní instituce sdružující největší těžaře zlata na světě, World Gold Council (WGC), vydala doporučení ke způsobu vykazování celkových nákladů dlouhodobě udržitelné produkce, tzv. All-in-sustaining-cost (AISC). Tyto náklady zjednodušeně zahrnují vedle zmiňovaných „cash cost“ ještě náklady na průzkum, platby místním organizacím/municipalitám, administrativní a jiné režijní náklady. Podle průzkumu Agnico Eagle se tyto náklady nacházely ke konci roku 2013 v průměru mírně pod 1100 USD za unci.

Znamená to tedy, že cena zlata nemůže technicky klesnout pod 1100 USD? Ne nezbytně. Za prvé, není až tak důležité, kde se nachází průměrné náklady, ale mezní náklady, resp. jejich distribuce pro určitou velikost produkce. Mnoho dolů může mít problémy při ceně 1100 dolarů za unci, na druhou stranu nemusí být po jejich produkci poptávka a přirozeně dojde k jejich uzavření. Za druhé, ztrátové těžební společnosti mohou teoreticky pokračovat v těžbě, dokud budou pokrývat alespoň své variabilní náklady, tj. cash cost a nikoli AISC. A průměrné cash cost podle stejného průzkumu dosahují sotva 700 dolarů za unci (mezní zhruba 860 USD/oz). Teprve na této úrovni dostává zlato velmi silný argument v podobě nákladů. Nesmíme také zapomenout ani na sociální aspekty uzavíraných dolů. I v ČR máme příklad, kdy těžba surovin může pokračovat i přes dlouhodobou ztrátovost za cenu sociálního smíru.

Investování do zlata nevede jen přes nákup komodity

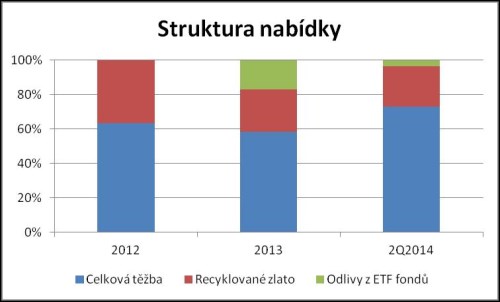

Mnoho investorů si také neuvědomuje, že zlaté doly nejsou zdaleka jediným dodavatelem drahého kovu na trh. Podle WGC téměř třetina prodaného zlata v krizových letech totiž pocházela z již existujících zásob, mluvíme o tzv. recyklaci zlata. V této statistice se najdou subjekty, které buď přicházejí směnit zlato za hotovost, nebo si přejí vyměnit „staré za nové“, tj. recyklovat. S klesající cenou podíl recyklovaného zlata obvykle klesá (současná situace) a vice versa. Také připomínám, že investiční fondy mohou být jak na straně poptávky, tak i nabídky. Investiční fondy, které zaznamenaly nebývalý rozkvět v letech 2009 až 2012 na vlně strachu z dopadu uvolněné monetární politiky, se jen v loňském roce zbavily 880 tun zlata (20% celkové poptávky!). Podobně to platí i o centrálních bankách, které v současnosti sice patří k pravidelným kupujícím, do roku 2009 se však zlata zbavovaly. Přitom nabídka ETF fondů, popř. centrálních bank, a zlata k recyklaci nezajímají nějaké průměrné nebo mezní náklady těžby. A to se bavíme téměř o třetině nabízeného zlata každý rok (odlivy z ETF jsou obvykle vykazovány na poptávkové straně s mínusem). V roce 2013 to bylo dokonce více než 40 %.

obrázek 1

Zdroj: World Gold Council, www.gold.org, vlastní výpočty

Rád bych se ještě pozastavil nad dynamikou v nákladech, ať už na úrovni „cash cost“ nebo AISC. Vedle zásadní role postupně klesající kvality rudy, hloubky dolů, apod. může působit i mnoho jiných faktorů. Sem patří zejména vliv amerického dolaru, ropy a mzdových nákladů. Jako příklad si můžeme vzít neurčitou ruskou firmu, která v současnosti čelí oslabujícímu rublu. Tato firma má většinu nákladů v rublech, pokud provozuje důl v Rusku, a příjmy v amerických dolarech. Letošní velmi výrazné oslabení rublu proti americkému dolaru (cca 30 %) znamená, že náklady této firmy jsou v USD o 30 % nižší! Mezní náklady tak budou s posilováním dolaru klesat. K tomu se přidávají energetické náklady. Nižší ceny ropy také zatlačí na náklady a těžebním společnostem pomůžou k lepším maržím.

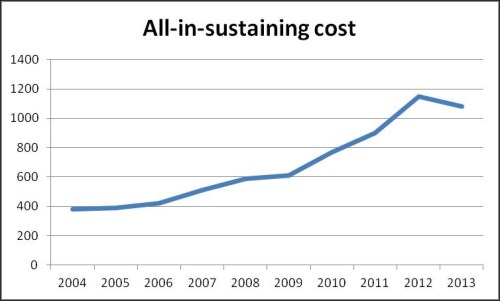

Rychlý růst poptávky v letech 2008 až 2012 musel nutně také vést k neefektivnosti při těžbě a využití nových či stávajících nalezišť, kterou ospravedlnily právě vysoké ceny žlutého kovu. Ještě v roce 2008 činily celkové náklady dlouhodobě udržitelné těžby (AISC) ani ne 600 dolarů za unci, aby se za pouhé 4 roky téměř zdvojnásobily (Obrázek 2). Současné ceny proto spíše povedou k efektivnějšímu využití nevytěžených rezerv než k reálnému poklesu těžby na prvním místě.

obrázek 2

Zdroj: Agnico Eagle prezentace, Denver Gold Group Fórum

Co z toho všeho vyplývá? Cenová revoluce v krizových letech vedla těžařské firmy k rychlému navyšování těžby bez nutného ohledu na náklady. I přes mnoho hrozeb a lobby z jejich strany pravděpodobně nedojde k takovému omezení těžby, které vyvolá prudký růst ceny. Pravděpodobně se také v následujících čtvrtletích setkáme s oficiálními zprávami o poklesu mezních, resp. průměrných nákladů těžby z důvodu silnějšího dolaru, levnější energie a lepší efektivity stávajících dolů. Aby došlo k nutnému nabídkovému šoku, cena zlata bude muset jít nejprve mnohem níže. Ale to je pouze polovina příběhu, druhou napíše poptávka.

Pavel Kopeček

Pozice: portfolio manažer

Pavel Kopeček pracuje ve skupině ČSOB od roku 2007. Předtím získával zkušenosti ve skupině Fio. Celkem působí na kapitálovém trhu 9 let. Vystudoval Vysokou školu ekonomickou v Praze, obor Podniková ekonomika a management, vedlejší specializace v Bankovnictví. V roce 2012 se stal držitelem titulu CFA (certifikovaný finanční analytik). Je zodpovědný za správu akciových podílových fondů se zaměřením na střední a východní Evropu, Rusko a Turecko.

Zajímáte se o fondy ČSOB Asset management? Více informací ZDE