V srpnu jsme na těchto stránkách mohli najít seznam dividendových tipů doporučovaných Brianem Belskim ze společnosti Oppenheimer. Mezi řadu těchto společností se dostala i akcie „pro kutily“ - Stanley Black & Decker. Kdo někdy vybíral nějaké vybavení do dílny, musel se s výrobky firmy setkat. Moje osobní zkušenosti s nimi jsou smíšené, ale bavíme se samozřejmě o poměru cena kvalita. U akcií je logika jiná, i když někdy také narazíme na dilema, zda je lepší levná a méně kvalitní akcie (vysoké riziko, slabá rozvaha ...), či naopak akcie silné a prosperující společnosti, která ale není z nejlevnějších. Jak je na tom SBD?

Pohled na cenu našeho kutilského titulu ukazuje dvě klíčové věci: Pětiletá návratnost dnes v podstatě přesně odpovídá návratnosti trhu. A volatilita akcie je výrazně vyšší než volatilita celého trhu – což dává tu správnou perspektivu prvnímu tvrzení. Vyšší (systematická) volatilita totiž znamená vyšší riziko a vyšší požadovanou návratnost. Ta realizovaná ale odpovídá návratnosti trhu a z tohoto pohledu můžeme tvrdit, že SBD nedostál svým investorským závazkům. Samotná vyšší volatilita tohoto titulu pak z fundamentálního hlediska dává smysl – vrtačky, elektrické hoblíky, brusky a podobné ulehčovače práce nejsou zbožím běžné/nutné spotřeby, jejich nákupy se dost řídí tím, jak se cítí naše peněženka. Tedy cyklem.

Zdroj: FT

Tržby společnosti rostou, přírůstky se ale časem zmenšují. Po prudkém růstu čistého zisku do roku 2012 přišel znatelný propad v roce minulém. Návratnost vlastního jmění ROE se tak pohybovala blízko 10 %, návratnost investic ROI se dostala na 5,3 %. Beta společnosti je asi 1,5, takže s rizikovou prémií trhu na 5,5 % by se požadovaná návratnost pohybovala na téměř 11 %. ROE měřené zisky tedy mělo minulý rok co dělat, aby generovalo „ekonomickou přidanou hodnotu“. Nejde ale o žádné drama už proto, že zisky jsou jen názorem.

Zdroj: FT

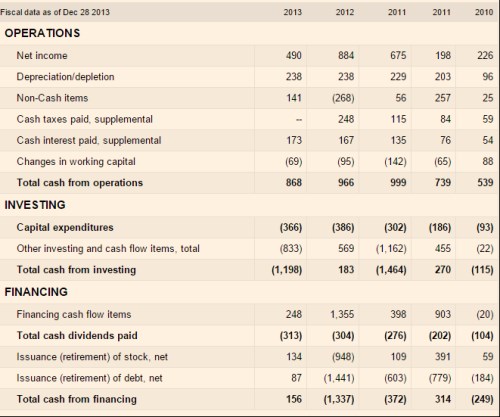

Spíše než názory nás zajímají fakta, tudíž tok hotovosti. SBD byla v roce 2011 schopna generovat na provozní úrovni 1 miliardu dolarů, podobné to bylo v roce 2012. V roce minulém už klesl provozní tok hotovosti na 870 milionů dolarů. Investice do výrobních kapacit se zvedají z 93 na loňských 366 milionů dolarů. CF po CapEx tak v posledních třech letech dosáhlo 500 – 700 milionů dolarů. Poměrně rozházené jsou ostatní investice, klíčový poznatek ale zní následovně: Firma postupně zvyšuje dividendy, ze 104 milionů dolarů v roce 2010 se zvedly na loňských 313 milionů dolarů. Co by bránilo tomu, aby růst pokračoval až na oněch 500 – 700 milionů dolarů?

Zdroj: FT

Odpověď na uvedenou otázku je tradiční: Zvýšení dividend na úroveň CF po CapEx by znamenalo nulové další investice, žádné snižování dluhu, žádný růst hotovosti v rozvaze. Málokterá firma tak vyplácí všechno CF po CapEx. U SBD najdeme 3,6 miliard dolarů úročeného dluhu (ke QIII 2014), hotovost dosáhla necelých 500 milionů dolarů, EBITDA minulého roku dosáhla necelé miliardy dolarů. Poměr čistého dluhu k EBITDA tedy není na nijak konzervativních úrovních (i s ohledem na to, o jak cyklický byznys jde). Firma také do roku 2012 snižovala dluh, minulý rok tak neučinila (dala ale 833 milionů dolarů na akvizice).

S ohledem na nijak extrémně silnou rozvahu tedy nemůžeme uvažovat o tom, že by v dohledné došlo k navýšení dividendy na úrovně implikované CF po CapEx. Na druhou stranu ale stačí předpoklad stabilních výsledků na to, abychom mohli alespoň uvažovat o dalším postupném zvyšování dividend. Oppenheimer nám tak v tomto ohledu mohl dát skutečně dobrý tip. Jak je to s jeho valuací? Pokud by krátkodobé volné CF dosahovalo oněch 700 milionů dolarů, je na ospravedlnění současné kapitalizace nutné, aby rostlo dlouhodobě o 5,8 % (mimochodem stejné číslo, jako u minule analyzované kanadské železnice). Pokud by CF dosáhlo jen 500 milionů dolarů, implikovaný růst by dosáhl více než 7 %.