Na medvědy jednou dojde, trh si tou minimálně 20 % korekcí někdy v budoucnu projde. Valuace na americkém S&P jsou navíc dnes tak vysoko, že pohyb samotného pohyb PE ze současných cca 17 na 15 (tj. na stále relativně vysokou hodnotu) by dokázal „zajistit“ propad cen o celých 22 %. Na jednu stranu tu tedy krotím obavy z bublin, na druhou bych ale tímto rád demonstroval, co mám na mysli, když říkám, že trhy jsou našponované.

Kdy na větší korekci, či dokonce medvěda dojde? Kdy se rozbliká červené světlo? Teorií je mnoho, vše se hodně točí kolem toho, zda jedeme na cyklickém, či strukturálním býkovi. Dopřávám si ten luxus, že na to nemám silný názor, ale na druhou stranu mám rád alespoň nějaké hrubé měřítko toho, jak pravděpodobné jsou problémy a kdy je čekat. Tím měřítkem může dost dobře být situace na trhu práce – konec konců je to právě ona, co je nyní (právem) v centru pozornosti Fedu. A s ním se nebojuje.

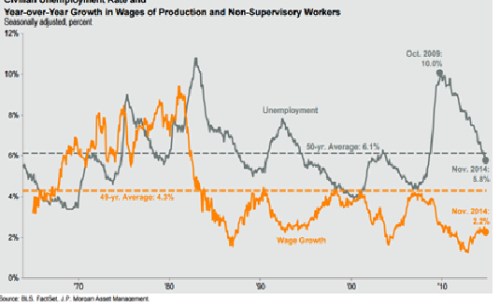

Jak jsem zde již před časem konstatoval a jak je patrné i z následujícího grafu, kritická se zdá být hranice nezaměstnanosti u 4 %. Potvrdilo se to kolem roku 2000 i 2007. Tato hranice by měla být relevantní zejména v případě „poptávkových“ šoků, či přesněji řečeno v případě, že ekonomika naráží na svůj potenciál, na což reaguje i monetární politika. Dnes bych chtěl poukázat hlavně na to, jak zkorelovaný je s nezaměstnaností vývoj mezd. Přibližování se oné hranici nezaměstnanosti u 4 % sebou totiž nese pohyb tempa růstu mezd k 4,3 %.

Zjednodušeně řečeno, červeným světlem pro akcie by v této logice měla být kombinace 4/4. Minulý týden v pátek přišla čerstvá data z trhu práce a ta ukazují, že nezaměstnanost stagnuje na 5,5 % a růst mezd se dostal na 2,1 %. To znamená, že první „čtyřce“ z oné kombinace se přibližujeme relativně pomalu, k té druhé v podstatě vůbec. Pokud bychom se řídili trendem nezaměstnanosti, medvědi by se mohli začít probouzet v příštím roce. Tj., neprobudí je pravděpodobné letošní zvyšování sazeb, ale stane se tak v době, kdy zvýšení navrhuje třeba „holoubek“ Narayana Kocherlakota. Pokud bychom pak vzali do úvahy trend utlumeného růstu mezd, toto probouzení by mělo být velmi, velmi pomalé.

Co by uvedenou logiku mohlo nabourat? V první řadě by to asi byl psychologický posun v uvažování Fedu – posun k více jestřábímu postoji i bez změn v trendu fundamentu. K tomu může dojít, protože i v centrálních bankách sedí jen lidé, kteří čelí řadě tlaků a tahů. Z fundamentu samotného je divokou kartou hlavně míra participace (tj., míra participace populace na trhu práce). Důležitá je z prostého důvodu – nezaměstnanost závisí na tom, kolik lidí pracovat chce a kolik (ne)pracuje. Její pokles (nebo ne tak rychlý růst) tak může být dán i tím, že klesá počet zájemců o práci – počet lidí práci hledající. Z obrázku je patrné, že přesně k tomu v posledních letech dochází a to v nemalém měřítku:

Pokud participace klesá kvůli cyklickým faktorům, v ekonomice jsou i přes snižující se nezaměstnanost ve skutečnosti ještě velké volné zdroje (nízká nezaměstnanost je svým způsobem skrývá). Z obrázku (i posledních dat) je ale vidět, že ani s oživujícím trhem práce k obratu v participaci nedochází a bohužel tak roste pravděpodobnost, že rozhodující jsou hlavně strukturální faktory. Jinak řečeno, nezaměstnanost je dost relevantním ukazatelem volných zdrojů a naše pravidlo 4/4, respektive trend obou, také.

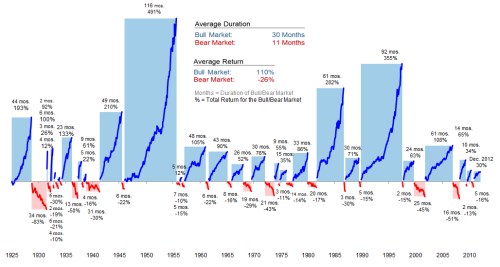

A když se bavíme o těch budíčcích medvědů, podívejme se i na to, jak takový brtník typicky vypadá. V průměru trvá 11 měsíců a trh oslabí o 26 % (i když v obrázku použité definice medvěda od Aspire je dost měkká). Jak zřejmé, rozdíly v medvědech - ve velikostech v čase i prostoru, jsou dost veliké. Mimochodem, průměrný býk podle tohoto rozdělení trvá 30 měsíců a doroste do 110 %, takže podle tohoto měřítka je ten současný už značně přestárlý.