Netajím se tím, že mám rád jednoduché věci. Nejenom že často fungují stejně dobře jako věci mnohem sofistikovanější, ale když se něco pokazí, je snadnější zjistit, co to bylo. Ale pojďme se raději věnovat věcem, které fungují.

S tím jak se vyvíjí svět kolem nás, vyvíjí se také finanční trhy, což s sebou přináší mimo jiné stále širší nabídku investičních nástrojů. To je samozřejmě pozitivní tendence a zvyšuje to naši svobodu ve světě investic. Na druhou stranu bychom neměli zapomínat na to, co je osvědčené a hlavně co je ještě srozumitelné pro běžného investora, který netráví denně hodiny sledováním vývoje na burzách.

Vztah očekávaného výnosu a rizika a alokace aktiv je právě takovýmto konceptem dobře srozumitelným veřejnosti. Jednoduchou úvahu, kdy investor rozděluje prostředky mezi akcie a dluhopisy, které by se měly v dlouhodobém horizontu chovat různě, pojme každý.

Proč smíšené fondy

Smíšené fondy jsou jednoduché a časem prověřené. Pomohu si zde citátem věhlasného investora Warrena Buffeta:

„There are no bonus points for complicated investments.”

(“Nedostanete žádné body navíc za složité investice.”)

Jinými slovy, mohu při vynaložení času a úsilí docílit něčeho obdobného mnohem složitějším způsobem, přičemž výsledek bude pravděpodobně velmi podobný. Když už jako běžný investor určím, ať už sám či s pomocí investičního poradce, ten správný podíl mezi akciemi a dluhopisy, mohu si přece pořídit buď přímo jednotlivé akcie a dluhopisy, popř. dluhopisové a akciové fondy a takto zainvestovat. To je jistě možné, ale i potom je potřeba takové portfolio aktivně řídit, právě vzhledem jeho alokaci mezi dluhopisy a akcie.

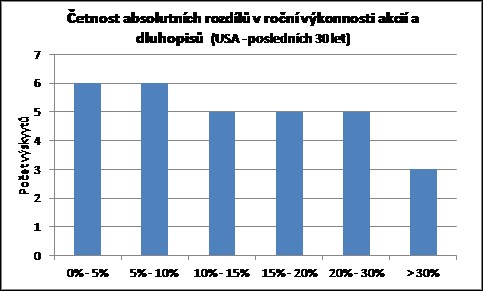

Vzhledem ke značným rozdílům ve výkonnosti akcií a dluhopisů (viz graf) totiž portfolio samovolně mění svoji alokaci. Investorovi, který si chce alokaci řídit sám, tedy nestačí pouze jednorázově zainvestovat, ale musí se investici také nadále aktivně věnovat. Ve smíšeném fondu za něj tuto práci udělá správce fondu.

Z grafu také vyplývá, že i poměrně malé změny alokace mají velmi podstatný vliv na výkonnost portfolia a roky, kdy na alokaci „moc nezáleží“, jsou spíše vzácností. Uvádí se, že u smíšených portfolií má právě alokace aktiv přibližně 80% podíl na relativní výkonnosti proti benchmarku a pouze menšinový vliv potom mají konkrétní investice do do jednotlivých akcií a dluhopisů.

Právě proto jsou smíšené fondy většinou řízeny přístupem „top-down“ (se shora dolů), kde je největší důraz kladen na alokaci mezi akcie a dluhopisy a až poté je tvořeno konkrétní složení jednotlivých části portfolia. Investorovi, který se snaží nejprve detailně analyzovat každou jednotlivou položku portfolia (kromě značné časové náročnosti), může hrozit také to, že „pro stromy neuvidí les“. Přístup „top-down“ vychází z toho, že ve zdravějším lese bude také většina stromů zdravějších.

Rodinné investice

Poslední dobou se ve firmě hodně věnujeme konceptu vytváření rodinného bohatství a pravidelných investic. Obvykle je každému jednotlivému investorovi určován investiční profil, na jehož základě je určen optimální podíl akciových a dluhopisových investic. Výsledek je ovlivněn několika faktory, jako jsou věk investora, investiční horizont a vztah investora k riziku.

Ale pokud považuji za investora celou rodinu s dětmi, rodiči a třeba i prarodiči, možná to jde ještě jednodušeji a stačí jeden smíšený fond s optimální alokací pro celou rodinu, podrobnosti ZDE.

Martin Horák

portfolio manažer

Martin Horák má více než 15 let zkušeností v oblasti investic a finančních trhů. V ČSOB Asset Management působí jako portfolio manažer od roku 2002. V současnosti má na starosti správu dluhopisových fondů a smíšených fondů a fondů s globální investiční strategií. Je držitelem titulu inženýra ekonomie z Bankovního Institutu v Praze. V minulosti pracoval jako portfolio manažer v ČSOB a předtím jako analytik ve společnosti Hex Capital.