Asi nejdůležitějšími událostmi tohoto týdne je zasedání FOMC, trhy může pohnout (dotlačit k k pohnutí asi ne) i projev Maria Draghiho v Evropském parlamentu. Může tak jít o takový monetární týden, v tom horším případě se změní na týden řecké tragédie. Doufejme, že ne a trhy budou dále řešit zejména to, jak rychle se bude v USA utahovat (americká ekonomika se stále nějak nechce zmátožit ze slabšího prvního čtvrtletí) a jak moc se bude v eurozóně ještě uvolňovat. Tyto protichůdné síly se budou i nadále projevovat s plnou silou na měnových trzích a protože jsem se zde tomuto tématu už dlouho nevěnoval, při této příležitosti bych to rád napravil.

Současný vývoj v americké ekonomice se sice zdráhá to potvrzovat, nepravděpodobnějším scénářem je ale stále zrychlení tempa růstu US ekonomiky v druhé polovině roku, zvednutí sazeb Fedem a pokračování uvolněné politiky ECB. Takový scénář by nahrával tomu, že dolar se vrátí k posilování vůči euru. Otázkou je, jestli půjde o relativně přechodný jev, či naopak skutečně dlouhodobý trend. V prvním případě by stačilo pouze to, aby se začalo hovořit o obratu v politice ECB – zvratu v relativní uvolněnosti monetární politiky, aby se na eurodolaru dostavil obrat. Nepravděpodobnější se podle mne nyní skutečně zdá to, že po období posilování dolaru přijde obrat a na své si za čas a na čas zase přijde euro.

Možnost dlouhodobého posilování dolaru ale vyloučit nelze – tento scénář by se naplnil v případě, že si americká ekonomika povede výjimečně dobře a tento faktor „přetluče“ obrat v eurozóně. Tomuto vývoji by hrálo do karet mimo jiné i to, že odhady amerického potenciálu jsou znatelně nad potenciálem eurozóny. Alternativně tomuto scénáři může „pomoci“ vývoj v nám bližší měnové unii (tj. vývoj negativní). Současné zlepšení ekonomické aktivity lze totiž do značné míry vnímat jako cyklický jev, v unii přetrvává řada problému včetně vysokých dluhů.

Rýpalové, jako jsem v této oblasti i já, by dokonce mohli tvrdit, že pokud něco nefunguje a nic se s tím nedělá, nebude to fungovat i nadále. Pak bychom ale vlastně neměli hovořit o tom, že dolaru bude k euru posilovat, protože nakonec stejně nebude žádné euro, ke kterému by posiloval. Nyní to zní jako finance fiction, ale uvedená logika podle mne zase tolik děr nemá. Stojí proti ní „jen“ síla vůle, které se ale ukazuje být na straně zemí postižených jak měnovou unií tak dominantním ekonomickým uvažováním v eurozóně nejvíce.

Co koruna?

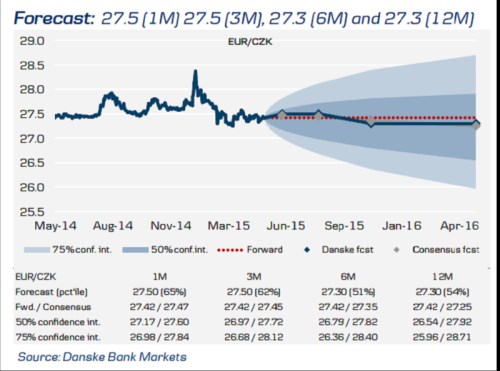

Minimálně v USA opět nabírá na intenzitě diskuse o tom, zda by monetární politika měla být řízena na základě odborného posuzování konkrétních situací (jako je tomu dnes), nebo by měla být používána nějaká jasně daná a neměnná pravidla. Podle mne je rozumné tvrdit, že svět a vývoj je natolik pestrý, že ho nelze svázat do pravidel. Na druhou stranu je možné tvrdit, že tato „pestrost“ je v tom negativním smyslu slova do určité míry vytvářena právě tím, že politika centrálních bank není daná pravidly. Osobně se ale stále kloním spíše k tomu, že pravidla jsou horší volbou. Čtenáři pak jistě zaznamenali, že ČNB má minimálně prozatím toto dilema celkem jasně vyřešeno ve prospěch pocitů. Víceméně standardní projekce vývoje kurzu koruny k euru tak mohou prozatím vypadat jako ty od Danske Bank:

Pokud by se koruna k euru držela ještě v roce 2016 na stabilní úrovni a euro začalo k dolaru posilovat, bude to vývoj negativní pro domácí investory držící americké akcie, či aktiva obecně. Pokud by se k tomu v roce 2016 přidalo ještě takové „polořízené“ posilování koruny k euru (tj. z našeho pohledu „dvojité“ oslabení dolaru), mohlo by to být pro držitele amerických aktiv, či toků hotovosti z USA citelně nepříjemné (i když je nepravděpodobné, že by ČNB nechala korunu výrazněji skákat).

Takový vývoj by přišel buď v případě znatelného zlepšení situace v eurozóně a u nás. Nebo bez něj, ale s negativním nabídkovým šokem, který by začal tlačit na inflaci v eurozóně (a u nás). Zaklepou na kurzové dveře ropnými potyčkami unavení šejkové? Je pak jasné, že naopak scénář dlouhodobého posilování dolaru podporuje zaměření se na americké trhy. Zde je ale dobré dodat, že posilující dolar jde poslední dobou ruku v ruce se slabšími výsledky US akciového trhu, takže ani zde svačina úplně zadarmo nebude.