V souvislosti s očekávaným růstem sazeb v USA bývají za nejohroženější skupiny akcií považovány ty, které jsou atraktivní kvůli svému dividendovému výnosu. Řada investorů se totiž s ohledem na velmi nízké výnosy vládních a často i korporátních dluhopisů poohlížela jinde a nakupovala akcie se zajímavými výnosy dividendovými. Pokud by měly výnosy obligací růst, měla by podle této logiky klesat atraktivita dividendových titulů.

Uvedené se týká zejména sektoru utilit a telekomunikací. Firmy z nich často nabízí vysoké dividendové výnosy, které nejsou odrazem vysoké rizikovosti, ale nízkého očekávaného růstu firmy a dividend. Rozlišení toho, co je tahounem vysokých dividendových výnosů (riziko, nebo nízký růst), bychom určitě neměli podceňovat. Pokud je cena akcie relativně k dividendě nízko proto, že je nízko očekávaný růst dividend, je to něco jiného, než když je důvodem vysoká rizikovost firmy a akcie. V prvním případě jde o výše popsanou akciovou alternativu dluhopisů. V druhém jde o pravý opak!

Podle mne růst sazeb v USA ani zdaleka neznamená automatický znatelný růst sazeb, respektive dluhopisových výnosů v Evropě. Pokud by k němu ale došlo, nejvíce na ráně by mohly být i zde výše zmíněné akciové sektory. k tomu ve své nové analýze doplňuje, že i firmy s relativně vysokým zadlužením. Je tedy možné, že na některé akcie by vyšší výnosy obligací dolehly dvojitým kladivem: Kladivem nižší atraktivity dividendových výnosů a kladivem těžší dluhové služby.

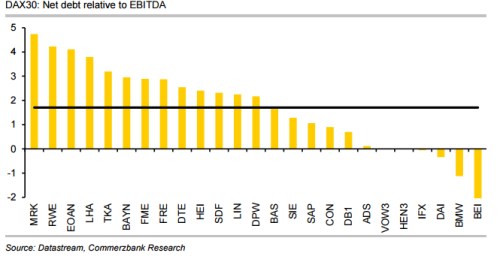

tvrdí, že citlivost na změnu sazeb o obchodovaných německých firem v posledních letech znatelně vzrostla, protože poměr čistého dluhu k EBITDA* se od roku 2010 zvýšil o celých 30 %. Vysokou míru zadlužení mají firmy jako KGaA, , a Deutsche . Těžit by z růstu sazeb podle banky měl naopak finanční sektor. Celkový přehled míry zadlužení (měřené oním poměrem čistého dluhu k EBITDA) je prezentován v následující tabulce.

Vidíme, že firmy jako a jsou na první pohled kandidáty na onen dvojitý úder. Jsou z „dividendových“ odvětví a jejich zadlužení je hodně vysoko**. pak poukazuje i na to, že růst sazeb v USA se pravděpodobně projeví negativně na EM. Ty jsou přitom pro řadu německých firem klíčovým regionem – příklad je a . Je tu tedy kandidát na třetí úder. Ovšem firmy jako a mají naštěstí exponovanost na EM v podstatě nulovou.

Nedávno jsem zde psal o tom, že německý trh může být nastaven alespoň na několikaměsíční rally. Výše uvedené může vypadat jako argumenty proti německým akciím***. Důležité je ale mít na paměti, že zde hovoříme o konkrétních akciích, maximálně odvětvích. A vyšší sazby v USA by navíc neměly být ničím překvapivým, takže tu také hovoříme spíše na úrovni překvapení (odchylky od očekávání). Na druhou stranu trhy už byly překvapeny ledasčím.

*Ve finanční analýze je tento poměr jedním z těch hodně důležitých a sám ho často používám v sérii Zaostřeno na blue chips. Problematické může být použití EBITDA, která může, ale také nemusí sloužit jako dobrý ukazatel toho, jaké volné cash flow firma skutečně generuje. Co se týče interpretace bývá za velmi hrubé měřítko začínajících problémů považována hranice kolem hodnoty 3. Samozřejmě ale platí, že čím rizikovější firma, odvětví a/nebo ekonomika je, tím se hranice optimality/bezpečí snižuje. I v této souvislosti je výše uvedený graf zajímavý. Průměr diskutovaného poměru tu dosahuje necelých dvou. Nad třemi se pohybují čtyři firmy (včetně oněch energetik). má betu ve výši 0,9 (na německém trhu), takže jeho rizikovost by neměla být nijak nízko a vysoké zadlužení by mohlo být problémem. Jenže pokud se podíváme na jeho cash flow, zjistíme, že CapEx se pohybuje znatelně pod odpisy. Což znamená, že volné cash flow (před akvizicemi) je znatelně nad EBITDA a poměr čistý dluh/EBITDA tak mate (působí příliš rizikově). na tom je zase úplně obráceně (tudíž hůře, než by se zdálo z grafu).

**U energetik bychom mohli tvrdit, že jde v principu o málo rizikové odvětví a tudíž si mohou dovolit nadprůměrné zadlužení. Pokud ale zvážíme specifickou situaci evropské a hlavně německé energetiky, rychle dospějeme k závěru, že zde naopak skutečně hovoříme o problému.

***Nediskutujeme zde o obecném vlivu vyšších sazeb na akciový trh. Ten závisí hlavně na tom, zda se s vyššími sazbami pojí lepší ekonomický výhled (tak by to mělo být).