Ceny akcií stojí na dvou nohou. První z nich jsou zisky, druhou valuace – tedy to, jak moc si investoři zisků cení a kolik za ně jsou ochotni zaplatit. Tato ochota je dána zejména dalším očekávaným růstem zisků a rizikovostí. Současné valuace (PE) se i přes určitou korekci posledních týdnů stále pohybují nad dosti vysokou hodnotou 17. Takže tato „noha“ je dosti vratká. Jak je to ale se zisky, tedy s nohou, která by měla být mnohem méně vrtkavé?

Karty rozdávala energetika

Pokud se na ziskovost amerických obchodovaných společností podíváme skrz perspektivu jednotlivých sektorů, zjistíme následující: Od konce roku 2014 panovala na trhu zisková recese a to zejména kvůli energetice, na kterou dolehly nízké ceny ropy. Neměli bychom ale zapomínat, že teoreticky mohly nízké ceny ropy a následně vyšší disponibilní příjmy zvednout tržby a zisky v jiných sektorech. K tomu ale nedošlo a je tedy zřejmé, že v USA se kvůli těžbě z břidlic úplně přehodila „ropná polarita“: Vyšší ceny ropy jsou nyní dobré, nižší ceny trhu škodí.

Konec oné ziskové recese nastal na přelomu loňského a letošního roku a přinesla jej opět energetika tažená oživujícím trhem s ropou. Zjednodušeně řečeno, OPEC svým rozhodnutím o omezení těžby a nevídanou disciplínou při jejím dodržování výrazně pomohl americkému trhu. Američtí těžaři ovšem svým následným nástupem jeho snahy bojkotují a brání cenám ropy v dalším znatelnějším růstu. Pro spotřebitele to je vítaný mechanismus.

Jak je to s dalšími sektory? Mezi tahouny současného ziskového oživení už energetika nepatří, výrazně mu ale začal pomáhat finanční sektor. U něj investoři doufají, že mu výrazně pomůže uvolnění regulace a také růst sazeb (ten zvyšuje úrokovou marži – rozdíl mezi úrokovými náklady a výnosy). Co naplat, že tu máme určité zkušenosti z poslední finanční krize, které jasně ukazují, že uvolněná regulace má i svou hodně stinnou stránku. Nyní se opět objevila vidina krátkodobého zvýšení ziskovosti, tak hurá za ní.

Očekávané zisky se také znatelně zvedají u utilit, průmyslu a informačních technologií. Brzdou jejich dalšího celkového růstu jsou nyní zejména reality, zdravotní péče a telekomunikace. U zboží krátkodobé i dlouhodobé spotřeby se nyní očekává, že zisky v následujících 12 měsících budou zhruba stagnovat.

Tentokrát to je jinak?

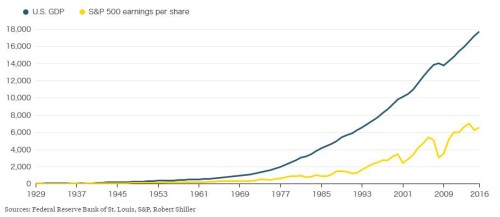

Pokud trochu poodstoupíme v prostoru a čase, můžeme se podívat na vývoj agregátních zisků obchodovaných firem v delším období, který také vypráví poměrně zajímavý příběh. Jak ukazuje následující obrázek, zisky na akcii v indexu SPX rostou dlouhodobě znatelně pomaleji, než HDP. Nejde o žádné překvapení zejména proto, že obchodované společnosti generují jen část celkových korporátních zisků v ekonomice. Pozoruhodné je porovnání proměnlivosti těchto zisků s volatilitou HDP – ziskovost obchodovaných společností je mnohem, mnohem volatilnější, než vývoj v celé ekonomice. Z tohoto pohledu není divu, že trh tak často citlivě reaguje na ekonomický vývoj:

Zdroj: Bloomberg Gadfly

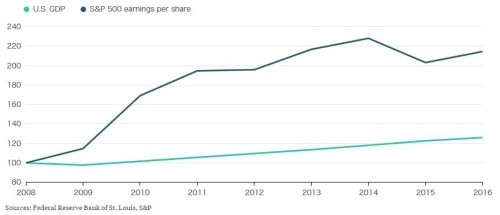

Druhý graf porovnává stejné veličiny, ovšem od roku 2008. Obrázek se nám tu obrací: Zisky obchodovaných firem rostou znatelně rychleji, než produkt. Mimo jiné je tedy zřejmé, že ani zdaleka neplatí tolik omílaná „moudrost“, že pokrizová rally byla tažená pouze uvolněnou monetární politikou. Ta samozřejmě přispěla k růstu valuací a cen akcií, ale ona rally stála do značné míry i na v grafu popsaném rychlém růstu ziskovosti korporátního sektoru. Jak k rozevírání vyznačených nůžek mohlo dojít? Do značné míry tím, že korporace reagovaly na slabý ekonomický růst snahou o zvyšování marží, což znamenalo hlavně omezenou tvorbu pracovních míst, či propouštění. Odvrácenou stranou této mince tak není nic jiného, než vysoká nezaměstnanost, se kterou se v USA (a řadě dalších zemí) potýkali.

Zdroj: Bloomberg Gadfly

Nyní jde o to, zda druhý graf je pouhou anomálií, která se bude vracet ke standardu, či zda jde o dlouhodobý trend. V prvním případě by klesající nezaměstnanost vyvolala tlaky na růst mezd, marže by klesly a růst zisků by se relativně k růstu HDP znatelně snížil (tedy návrat k zvyklostem zobrazeným v grafu prvním). Pro akciový trh by to krátkodobě znamenalo útlum – spánek býka, možná probuzení medvědů. Ale pro celkové zdraví ekonomiky by tato nová rovnováha mezi mzdami a zisky byla více než vítaná (celá věc samozřejmě úzce souvisí s rostoucí a škodlivou nerovností v příjmech a bohatství).

Jenže je dost dobře možné, že tentokrát je to skutečně jinak, zisky se budou dál odtrhávat od růstu produktu a my jsme vpluli do nových vod, kde nás čekají nepoznaná překvapení. Rád bych se této možnosti věnoval v příštím příspěvku.